Envía dinero a

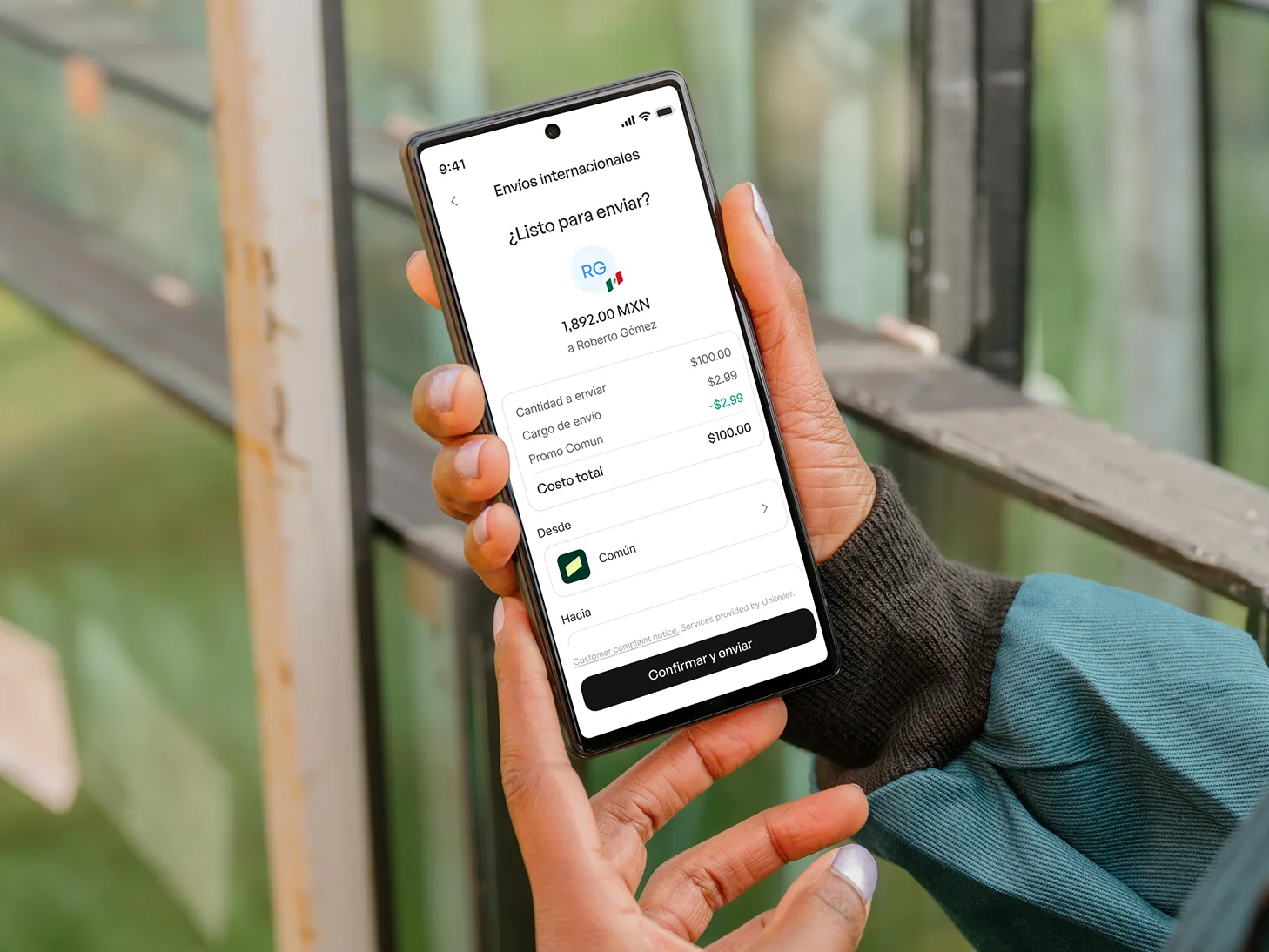

Tu envío a Latinoamérica ahora se hace por WhatsApp, con Común

Elegido por la comunidad

¿Por qué mandar con Común a name?

Las remesas impulsan a las familias en name. Común facilita el envío de dinero, lo hace seguro y económico.

Preguntas

¿Qué tan rápido llega el dinero a mi familia?

En minutos. La mayoría de las transferencias a Latinoamérica llegan en menos de 10 minutos, para apoyar a tu familia cuando más lo necesita.

¿Las tasas de cambio son competitivas?

Sí. Ofrecemos tipos de cambio competitivos y te avisamos cuando mejoran, para que más de tu dinero llegue a casa.

¿Qué comisiones pagaré al enviar dinero?

Comisiones bajas y 100% transparentes; sin recargos escondidos. Siempre verás cuánto recibirá tu familia antes de enviar.

¿Cómo envío dinero al extranjero con Común?

Desde tu cuenta de Común, directo en la app o WhatsApp. Sin filas, sin papeleo y sin ir a una tienda.

¿Por qué usar Común en lugar de servicios como Western Union o MoneyGram?

Comodidad y ahorro: envías cuando quieras desde tu celular, con mejores tasas y entregas rápidas—la forma moderna y digna de apoyar a tu familia.

¿Tienes más preguntas?

Visita nuestro centro de ayuda y resuelve todas tus dudas.

Ver más