Educación Financiera

La guía definitiva para gestionar cheques en la era digital

8 min read

15 Jun 2024

.webp)

El cambio de los cheques físicos a los digitales marca una transformación significativa en los servicios financieros, impulsada en gran medida por los avances tecnológicos y la adopción generalizada de dispositivos móviles y plataformas de banca en línea. Esta transición refleja una tendencia más amplia en la era digital, donde la conveniencia y la eficiencia son primordiales. La importancia y los beneficios de tener una cuenta corriente en este contexto no pueden ser subestimados, ya que facilita el depósito directo y el depósito de cheques a través de cajeros automáticos, ahorrando significativamente tiempo y dinero a los usuarios.

Adaptación de bancos e instituciones financieras

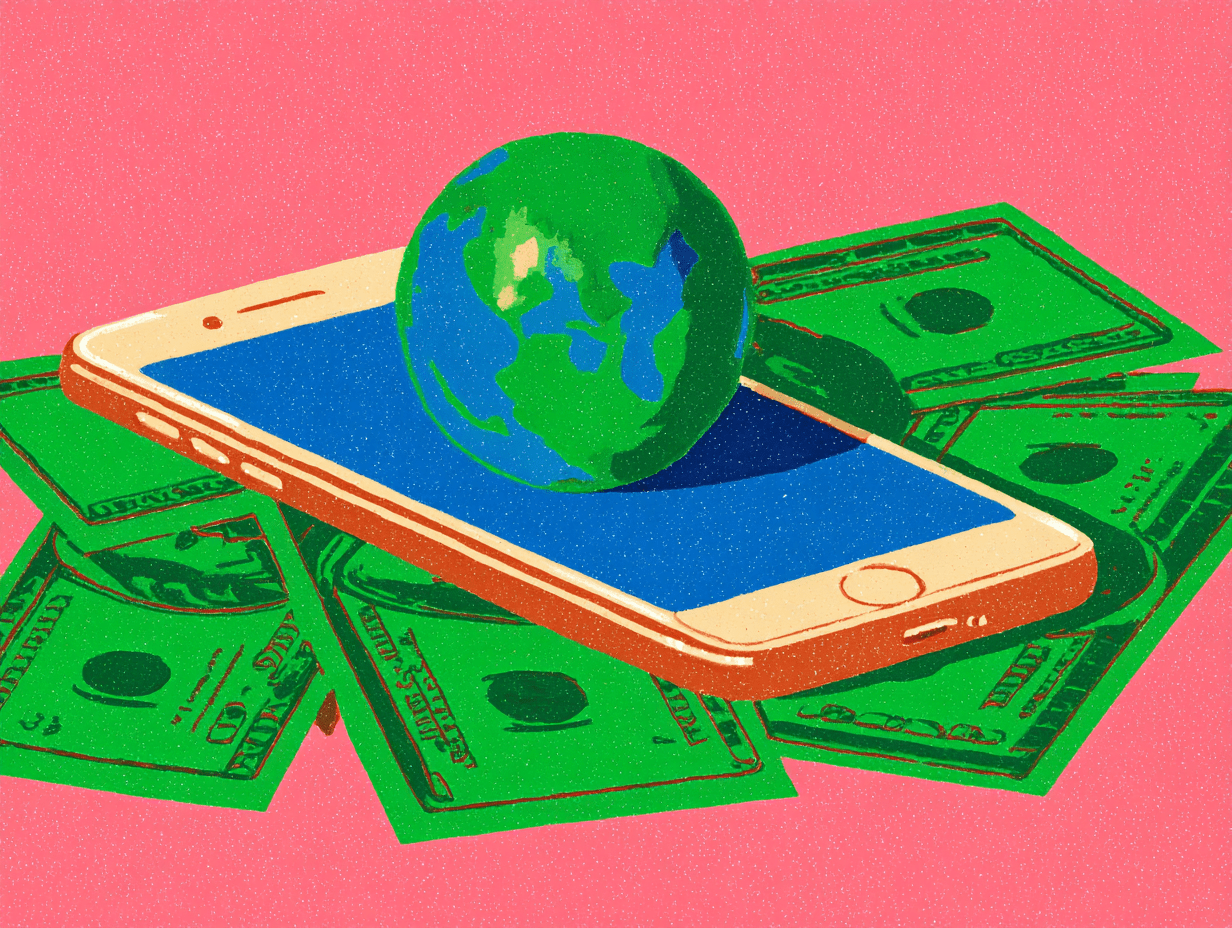

Los bancos e instituciones financieras han estado a la vanguardia de este cambio digital. Reconociendo las necesidades y preferencias de sus clientes, estas instituciones han invertido fuertemente en el desarrollo de servicios de banca en línea y aplicaciones móviles seguras y fáciles de usar. Estas plataformas permiten a los usuarios realizar una amplia gama de transacciones que tradicionalmente requerían una visita a una sucursal bancaria. Ahora, los clientes pueden acceder a sus cuentas bancarias y gestionar cheques de nómina a través de depósito directo, una característica que mejora la eficiencia de recibir cheques de pago y emitir cheques personales directamente desde sus teléfonos inteligentes o computadoras. Esta funcionalidad no solo simplifica el proceso, sino que también lo hace accesible en cualquier momento y desde cualquier lugar, eliminando las limitaciones físicas de la banca tradicional.

Conveniencia y accesibilidad

La integración de soluciones de banca en línea y móvil ha hecho que los servicios financieros sean más accesibles, permitiendo a los usuarios realizar transacciones de forma remota. Un ejemplo de esto es la aplicación PayPal, que permite a los usuarios depositar cheques en su cuenta de PayPal usando una foto, accediendo a su dinero de forma gratuita dentro de 10 días o inmediatamente por una tarifa. Esto es particularmente beneficioso para los usuarios que necesitan depositar cheques de nómina sin la demora de los servicios postales o la inconveniencia de visitar un banco físico o una tienda de cambio de cheques. Para las personas que viven en áreas sin fácil acceso a instalaciones bancarias tradicionales o para aquellos con problemas de movilidad, estas opciones digitales proporcionan un acceso financiero esencial, mejorando la capacidad de gestionar las finanzas personales de manera eficiente.

Funciones de seguridad mejoradas

Junto con la conveniencia, la seguridad es una prioridad en la evolución del procesamiento de cheques digitales. Las instituciones financieras han implementado medidas de seguridad sofisticadas para proteger a los usuarios y sus transacciones. Estas incluyen encriptación, autenticación de dos factores y tecnología de capa de sockets seguros (SSL), que protegen los datos transmitidos durante las sesiones de banca en línea y móvil. Además, características como los sistemas automáticos de detección de fraude monitorean actividades inusuales, ayudando a prevenir el acceso no autorizado y las transacciones.

Los procesos de verificación para las transacciones de cheques digitales también se han vuelto más robustos. Los cheques digitales a menudo requieren autenticación multifactorial, que puede incluir biometría (como reconocimiento de huellas dactilares o facial), preguntas de seguridad o confirmación por código móvil. Estas capas de seguridad ayudan a garantizar que solo los usuarios autorizados puedan emitir, cobrar o depositar cheques, reduciendo significativamente el riesgo de fraude.

La transición al procesamiento de cheques digitales a través de la banca en línea y los dispositivos móviles ilustra una tendencia más amplia en las transacciones financieras hacia una mayor integración de la tecnología, priorizando la conveniencia y la seguridad del usuario. A medida que esta tendencia continúe, podemos esperar que estas plataformas evolucionen aún más, ofreciendo más funciones y eficiencias para gestionar transacciones financieras en la era digital.

Navegando servicios y tarifas de cambio de cheques en la era digital

Los bancos tradicionales continúan ofreciendo servicios de cambio de cheques en sus sucursales, pero el aumento de las plataformas digitales ha diversificado cómo los consumidores pueden cobrar un cheque y acceder a su dinero. Para aquellos sin una cuenta bancaria, un servicio de cambio de cheques proporciona una opción vital para convertir cheques en efectivo, a menudo en ubicaciones físicas. Los servicios digitales como PayPal permiten a los usuarios depositar cheques directamente en sus cuentas de PayPal simplemente tomando una foto del cheque, haciendo de la cuenta de PayPal una herramienta esencial para el depósito de cheques digitales. Aplicaciones móviles como Ingo Money ofrecen servicios similares, permitiendo el depósito de cheques directamente a tarjetas prepagadas, cuentas de PayPal o incluso en forma de créditos de Amazon. Estas herramientas ofrecen un nivel de conveniencia y rapidez que los bancos tradicionales a menudo no pueden igualar, ya que evitan la necesidad de visitar una ubicación física.

Entendiendo las tarifas de cambio de cheques

Cada opción de cambio de cheques tiene su propio conjunto de tarifas. Los bancos tradicionales pueden cobrar una tarifa a los no clientes para cobrar cheques, y estas tarifas pueden ser particularmente altas para cheques personales o de terceros. Las tiendas de comestibles y las tiendas de cambio de cheques típicamente cobran un porcentaje del monto del cheque, que puede variar ampliamente según el tipo y el monto del cheque. Servicios como Western Union también facilitan el cambio de cheques, pero a menudo con tarifas más altas, especialmente para servicios de efectivo instantáneo.

Las plataformas digitales varían en sus estructuras de tarifas. PayPal, por ejemplo, ofrece un depósito de cheque gratuito si el usuario está dispuesto a esperar unos días para que los fondos se liquiden, pero una opción de acceso más rápido está disponible por una pequeña tarifa. Ingo Money también cobra tarifas por acceso instantáneo pero ofrece una opción sin tarifa si el usuario está dispuesto a esperar por los fondos.

Reduciendo costos y aumentando la conveniencia con soluciones digitales

Las soluciones digitales ofrecen ventajas significativas en términos de reducir los costos de cambio de cheques y aumentar la conveniencia. Al permitir depósitos directos en cuentas corrientes o en tarjetas prepagadas como la Walmart MoneyCard, estas plataformas digitales eliminan la necesidad de lugares físicos de cambio de cheques. Esto no solo ahorra en el costo asociado con el cambio de cheques en ubicaciones físicas, sino que también reduce el tiempo dedicado al procesamiento de transacciones.

Además, la capacidad de depositar cheques en cualquier momento y lugar a través de un dispositivo móvil o computadora significa que los fondos están disponibles más rápido y sin la inconveniencia o el gasto de viajar a un banco o tienda de cambio de cheques. Esta accesibilidad es particularmente beneficiosa para las personas en áreas remotas o aquellas con problemas de movilidad, para quienes visitar una ubicación física es un desafío.

En resumen, la transformación digital de los servicios de cambio de cheques ha proporcionado a los consumidores una gama más amplia de opciones para acceder a su dinero de manera rápida y segura, a menudo a costos más bajos que los métodos tradicionales. La conveniencia de las plataformas digitales se extiende a la capacidad de enviar dinero de manera rápida y segura, mejorando aún más la experiencia del usuario en la gestión de transacciones financieras. A medida que la tecnología continúe avanzando, podemos esperar innovaciones adicionales que mejorarán la eficiencia y conveniencia de estas transacciones financieras.

El papel de los cheques de terceros en las transacciones financieras modernas

El manejo de cheques de terceros y cheques preimpresos es crítico dentro del marco de la banca digital. Estos cheques, esenciales para numerosas transacciones como pagos de nómina y pagos gubernamentales, deben ser gestionados con estrictas medidas de seguridad para asegurar la integridad de los procesos financieros.

Manejo de cheques de terceros

Los cheques de terceros implican la transferencia de fondos del pagador a un destinatario intermediario, quien luego endosa el cheque a otra parte, conocido como endoso de cheque de terceros. Este proceso es particularmente útil cuando el destinatario original necesita endosar un cheque de terceros a alguien más, ya sea porque carece de identificación válida o enfrenta limitaciones que le impiden cobrar el cheque por sí mismo. La naturaleza compleja de estas transacciones requiere rigurosos procesos de verificación. Las instituciones financieras exigen una identificación válida para cualquier persona que intente cobrar o depositar cheques de terceros para verificar su legitimidad. Tanto el destinatario original como el endosante deben firmar, autorizando explícitamente la transferencia de fondos. Esta verificación ayuda a mitigar riesgos como el fraude, que son mayores con los cheques de terceros debido a las múltiples partes involucradas.

Gestión de cheques preimpresos

Los cheques preimpresos se utilizan comúnmente para depósitos directos de nómina y beneficios gubernamentales. Incluyen detalles fijos como el nombre del banco emisor, el monto y la información de la cuenta del destinatario, que son impresos por la institución financiera o la empresa que emite el cheque. Estos cheques generalmente se procesan a través de servicios especializados de cambio de cheques, que utilizan tecnologías avanzadas de escaneo digital para validar los detalles del cheque contra bases de datos seguras, asegurando que el pago provenga de una fuente legítima y se deposite en la cuenta bancaria correcta.

Soluciones modernas en el cambio de cheques

Las soluciones digitales han revolucionado la forma en que se procesan los cheques, mejorando la conveniencia y reduciendo las tarifas de cambio de cheques. Las plataformas de banca en línea y los dispositivos móviles permiten el depósito de cheques mediante servicios de depósito de cheques móviles. Estas plataformas, como las ofrecidas por bancos y servicios financieros como PayPal e Ingo Money, permiten a los usuarios cobrar cheques tomando una fotografía y subiéndola a través de una aplicación. Este método no solo agiliza el procesamiento de cheques personales de dos partes y cheques gubernamentales, sino que también acelera la disponibilidad de fondos en cuentas corrientes o en tarjetas prepagadas como la Walmart MoneyCard.

En conclusión, la transformación digital en el manejo de cheques de terceros y preimpresos está mejorando la seguridad, reduciendo tarifas y mejorando la conveniencia en todos los ámbitos. Este cambio no solo responde a la creciente demanda de servicios financieros más eficientes, sino que también refleja las tendencias más amplias hacia la digitalización en todos los aspectos de la banca y las transacciones financieras.

Abrazando el cambio digital en la gestión de cheques

La transformación de la gestión de cheques en la era digital es una clara reflexión de la tendencia más amplia hacia los servicios financieros impulsados por la tecnología. Esta evolución presenta una mezcla única de desafíos y oportunidades. Como hemos explorado, la transición de los cheques físicos a los digitales trae consigo una seguridad mejorada, mayor conveniencia y ahorros significativos en costos, convirtiéndola en una tendencia indispensable tanto para los consumidores como para las instituciones financieras.

El futuro de la gestión de cheques depende de una mayor integración de tecnologías innovadoras. Los bancos y las entidades financieras están mejorando continuamente sus servicios digitales para ofrecer a los usuarios experiencias más fluidas. Innovaciones como blockchain e inteligencia artificial están listas para redefinir la seguridad y la eficiencia en las transacciones financieras, ofreciendo protecciones aún más robustas contra el fraude y los errores.

Para los individuos, la capacidad de gestionar cheques a través de dispositivos móviles y plataformas en línea significa un acceso más fácil a sus finanzas, menos tiempo dedicado a procesos manuales y una reducción en las tarifas asociadas con los servicios tradicionales de cambio de cheques. Para las empresas e instituciones financieras, el procesamiento digital de cheques reduce la carga administrativa y acelera el flujo de capital, mejorando la eficiencia económica.

En resumen, gestionar cheques en la era digital implica una mezcla dinámica de adaptación a las tecnologías actuales y anticipación de las necesidades futuras del mercado financiero. Esta evolución continua promete hacer la gestión financiera más accesible, segura y eficiente para todos los involucrados.

Conclusion

Starting a business as an immigrant is entirely possible with the right steps. By choosing the right business structure, obtaining the necessary tax IDs, and registering properly, you’ll build a strong foundation for success.

Need an easy way to manage your business finances?

Común offers banking solutions designed for Latino entrepreneurs. Open your account today!

Olivia Rhye

Community Partner

Pagos instantáneos

Cómo Conectarse a Zelle con Comun: Una guía para vincular Zelle a una cuenta de Comun

8 min de lectura

Abrazando la Comodidad en la Banca Digital

La aplicación de Comun presenta una interfaz fácil de usar diseñada con elementos de navegación intuitivos. Los usuarios pueden acceder fácilmente a varios servicios, verificar los saldos de sus cuentas y encontrar historiales de transacciones y opciones de pago sin complicaciones. Esta simplicidad es crucial para aquellos que podrían ser nuevos en la banca digital, asegurando que incluso los usuarios más novatos puedan gestionar sus actividades financieras con confianza y eficiencia.

Conectar tu cuenta de Comun con Zelle simplifica las transacciones digitales, convirtiéndolo en una excelente opción para aquellos nuevos en la banca en línea. Esta guía no solo te explica cómo conectar estas plataformas, sino que también destaca la comodidad que ofrece Comun. Ya sea que estés pagando el alquiler, dividiendo facturas o simplemente enviando dinero a amigos, Comun y Zelle agilizan el proceso maravillosamente. Vamos a explorar cómo puedes utilizar estas funciones de manera efectiva.

- Configuración sin Esfuerzo: Conectar Zelle con tu Cuenta de Comun

- Descarga la aplicación de Zelle y regístrate proporcionando tu número de móvil.

- Cuando te pidan encontrar tu banco, escribe “Comun”. Si no aparece, selecciona la opción “¿No ves tu banco?” y continúa.

- Se te pedirá que ingreses tu correo electrónico y los detalles de tu tarjeta de débito de Comun, disponibles físicamente o dentro de la aplicación de Comun en “Gestionar tarjetas”.

Esta integración sin esfuerzo destaca el compromiso de Comun de hacer que la banca digital sea accesible y sin complicaciones para todos. Además, al utilizar los servicios de Comun o conectarse a Zelle, los clientes tienen la ventaja de recibir su sueldo hasta 2 días antes.

- Cambio Sencillo: De Otro Banco a Comun: Si ya usas Zelle con otro banco pero prefieres la simplicidad de Comun, cambiar es fácil

- En la aplicación de tu banco actual, desconecta tu número de teléfono de Zelle.

- Cierra sesión en Zelle y comienza de nuevo ingresando el mismo número de teléfono o uno nuevo en la aplicación de Zelle.

- Sigue los pasos estándar de configuración e incluye los detalles de tu tarjeta de débito de Comun en su lugar.

Esta transición está diseñada para ser lo más fluida posible, minimizando las complejidades típicamente asociadas con el cambio de plataformas financieras.

- Resolver Problemas Comunes con Facilidad: Comun no solo simplifica la configuración, sino que también aborda posibles problemas con claridad y soporte

- Errores de Información: Asegúrate de que todos los detalles personales coincidan entre tus cuentas de Zelle y Comun para evitar errores durante las transacciones.

- Problemas de Activación y Bloqueo: Si tu tarjeta es rechazada, verifica que esté activada y no bloqueada. Si encuentras problemas repetidos o bloqueo de cuenta, el servicio al cliente de Comun puede guiarte a través de los pasos para resolver estos problemas rápidamente.

- Asistencia Disponible y Soporte Proactivo:

Más allá de su diseño sencillo, Comun proporciona un sólido soporte al cliente los siete días de la semana. Ya sea que enfrentes dificultades técnicas, necesites ayuda para navegar por la aplicación o tengas preguntas sobre la vinculación con Zelle, el equipo de soporte está listo para ayudarte. Este compromiso con la atención al cliente asegura que cualquier obstáculo potencial en la gestión de tus transacciones digitales se maneje de manera rápida y eficiente.

¿Por Qué Elegir Comun? Comodidad al Alcance de tu Mano

Comun está diseñado pensando en la facilidad de uso, especialmente para aquellos que podrían ser nuevos en la banca digital¹. La plataforma se integra perfectamente con aplicaciones como Zelle, PayPal y CashApp, permitiendo diversas transacciones financieras desde una sola interfaz. La simplicidad de Comun no compromete su capacidad; te permite manejar transferencias de dinero, pagos de facturas y más con solo unos toques en tu smartphone. Además, los servicios bancarios de Comun mejoran la comodidad y los beneficios de ahorro para los clientes, particularmente cuando se trata de transferencias de dinero internacionales⁴, haciendo la gestión financiera tanto asequible como accesible.

Abre tu cuenta con comun ahora. Banca diseñada especificamente para ti.

Alcance Geográfico y Cultural

Comun atiende a una amplia audiencia en todo Estados Unidos, abordando las necesidades bancarias únicas de varias comunidades. Al ofrecer servicios que facilitan las remesas y otras transacciones financieras a través de las fronteras estatales, Comun desempeña un papel fundamental en conectar personas y economías dentro del país. Este alcance nacional destaca la capacidad de Comun para adaptarse a los diversos paisajes culturales de sus usuarios, proporcionando soluciones financieras que respetan y entienden las particularidades de diferentes comunidades. La amplia cobertura de la plataforma asegura que, ya sea que los usuarios estén enviando dinero a casa, pagando servicios o realizando transacciones comerciales, puedan hacerlo con facilidad y confianza, sabiendo que Comun respalda sus esfuerzos financieros en todo Estados Unidos.

Los clientes de Comun, en particular, se benefician significativamente de los servicios de remesas de la plataforma, ahorrando dinero en tarifas de remesas y disfrutando de transacciones financieras simplificadas adaptadas a sus necesidades.

Soporte al Cliente y Asistencia en Tiempo Real

Entendiendo la importancia crítica de un soporte oportuno, Comun proporciona un sólido servicio al cliente a través de múltiples canales, incluyendo teléfono y correo electrónico. Esto asegura que los usuarios puedan obtener ayuda cuando la necesiten, ya sea para desbloquear cuentas, solucionar problemas o entender cómo usar las diferentes funciones de la plataforma. El compromiso de Comun con la inclusividad se destaca aún más por su soporte multilingüe, ofreciendo asistencia en varios idiomas para atender a una base de clientes diversa. Este enfoque no solo ayuda a resolver problemas rápidamente, sino que también mejora la experiencia del usuario, haciendo que la estructura de soporte de Comun sea un recurso confiable para sus miembros y clientes.

Conclusión: Uniendo Simplicidad y Soporte con Comun y Zelle

En conclusión, la integración de Comun con Zelle ejemplifica cómo la banca digital puede ser tanto accesible como eficiente, haciéndola una solución ideal para cualquier persona nueva en la gestión financiera en línea o aquellos que buscan una manera más sencilla de manejar sus transacciones. Con Comun, los usuarios se benefician de una interfaz fácil de usar en sus dispositivos Android, soporte al cliente multilingüe y la seguridad de saber que pueden gestionar sus finanzas fácilmente a través de los diversos paisajes de Estados Unidos.

Ya sea que estés configurando una nueva cuenta, cambiando de otro banco o simplemente buscando una plataforma confiable para tus necesidades financieras diarias, Comun ofrece una conexión sin problemas con Zelle que mejora tu experiencia bancaria. Esta guía te ha explicado los pasos necesarios y las opciones de soporte disponibles en caso de que encuentres dificultades. Con Comun, no solo eliges un servicio de banca digital; estás adoptando una plataforma centrada en la comunidad que prioriza la conveniencia, accesibilidad y soporte integral.

Adopta la facilidad de Comun y Zelle hoy, y comienza a gestionar tus transacciones financieras con confianza y facilidad, sabiendo que un sólido sistema de soporte siempre está listo para asistirte. Con solo unos pocos toques, puedes conectarte, transaccionar y navegar por el mundo financiero desde la comodidad de tu hogar o mientras estás en movimiento, empoderado por la tecnología que hace que la banca no solo sea posible sino también agradablemente simple.

Cuenta corriente

Los Pros y Contras de Usar Cheques en los Bancos De Estados Unidos

8 min de lectura

Cobrar un Cheque en tu Propio Banco

Cuando se trata de cobrar un cheque, una de las opciones más sencillas es visitar tu propio banco o institución financiera. Aquí tienes un proceso paso a paso para depositar o cobrar un cheque:

- Endosa el Cheque: Voltea el cheque y firma tu nombre en el reverso en el área designada para el endoso. Asegúrate de que tu firma coincida con la registrada en el banco.

- Visita tu Banco: Dirígete a la sucursal local del banco donde tienes una cuenta. Lleva una forma válida de identificación, como una licencia de conducir o pasaporte.

- Acércate a un Cajero: Dependiendo de tu preferencia y de las opciones del banco, puedes presentar el cheque a un cajero para su procesamiento o usar un cajero automático equipado con la funcionalidad de depósito de cheques para obtener tu dinero.

- Proporciona Información Necesaria: Si estás tratando con un cajero, es posible que necesites proporcionar información adicional de la cuenta, como tu número de cuenta, banco emisor y el monto del cheque. Para depósitos en cajeros automáticos, sigue las indicaciones en pantalla para ingresar los detalles relevantes.

- Confirma el Depósito o Recibe el Dinero: Después del procesamiento, recibirás una confirmación del depósito en tu cuenta o el efectivo en mano si optaste por cobrar el cheque.

'Cobrar' un Cheque Electrónicamente

Además de los métodos tradicionales en persona, muchos bancos ofrecen opciones electrónicas para depositar cheques. Este enfoque conveniente te permite depositar cheques sin visitar ubicaciones físicas o incluso cobrar cheques sin identificación. Así es como funciona:

- Depósito Móvil: La mayoría de los bancos proporcionan una aplicación móvil que te permite depositar cheques usando tu smartphone o tableta. Simplemente endosa el cheque, toma fotos del frente y reverso, y envíalas a través de la aplicación.

- Banca en Línea: Algunos bancos ofrecen portales de banca en línea donde puedes escanear y cargar imágenes de cheques para su depósito. Este método generalmente sigue pasos similares al depósito móvil y es accesible a través de un navegador web.

- Transferencia Electrónica de Fondos: En algunos casos, puedes tener la opción de transferir electrónicamente los fondos de un cheque directamente a tu cuenta sin necesidad de procesamiento físico.

Pros y Contras de las Cuentas de Cheques

Las cuentas de cheques sirven como el centro para muchas transacciones financieras, ofreciendo tanto beneficios como desventajas. Comprender estos pros y contras es crucial para gestionar efectivamente tus recursos.

Ventajas de Tener una Cuenta de Cheques

- Conveniencia: Las cuentas de cheques proporcionan una forma conveniente de acceder y gestionar tus fondos para gastos diarios, como pagar facturas y hacer compras con una tarjeta de débito.

- Escritura de Cheques: Con una cuenta de cheques, puedes emitir cheques a personas o negocios, ofreciendo un método de pago seguro y rastreable.

- Depósito Directo: Muchos empleadores ofrecen depósito directo, permitiendo que tus cheques de pago se depositen automáticamente en tu cuenta de cheques, proporcionando acceso rápido al dinero.

- Banca en Línea: La mayoría de los bancos ofrecen servicios de banca en línea para cuentas de cheques, lo que te permite monitorear la actividad de tu cuenta, transferir dinero y pagar facturas desde la comodidad de tu hogar o en movimiento.

- Protección Contra Sobregiros: Algunas cuentas de cheques vienen con opciones de protección contra sobregiros, que pueden ayudar a prevenir transacciones rechazadas y tarifas en caso de fondos insuficientes.

Desventajas o Limitaciones de las Cuentas de Cheques

- Tarifas: Algunas cuentas de cheques y del mercado monetario pueden tener tarifas de mantenimiento mensual, tarifas por sobregiros, retiros limitados o tarifas en cajeros automáticos, que pueden reducir tu saldo si no se gestionan cuidadosamente.

- Requisitos de Saldo Mínimo: Ciertas cuentas de cheques requieren que mantengas un saldo mínimo para evitar tarifas, lo cual puede ser un desafío para quienes viven de cheque en cheque.

- Intereses Limitados: Aunque algunas cuentas de cheques ofrecen intereses sobre los saldos, las tasas son típicamente más bajas en comparación con las cuentas de ahorro, resultando en ganancias mínimas sobre tus depósitos.

- Riesgo de Fraude: Emitir cheques o usar una tarjeta de débito vinculada a tu cuenta de cheques te expone al riesgo de fraude o transacciones no autorizadas, lo que requiere vigilancia y reporte rápido de cualquier actividad sospechosa.

Al sopesar cuidadosamente las ventajas y desventajas de las cuentas de cheques y considerar factores clave al seleccionar la cuenta adecuada, puedes gestionar efectivamente tus finanzas y aprovechar al máximo tu experiencia bancaria.

Dónde Cobrar un Cheque

Cuando se trata de cobrar un cheque, tienes varias opciones disponibles, que van desde un banco tradicional hasta una tienda minorista. Sin embargo, no todos los lugares son iguales, y es esencial sopesar los pros y los contras de cada opción antes de tomar una decisión.

Opciones para Cobrar Cheques, Incluyendo Bancos y Tiendas Minoristas

- Bancos: Tu banco a menudo es la opción más sencilla para cobrar un cheque. Puedes visitar una sucursal o usar un cajero automático equipado con funcionalidad de depósito de cheques. Muchos bancos y cooperativas de crédito también ofrecen opciones de depósito móvil, lo que te permite depositar cheques usando tu smartphone.

- Tiendas Minoristas: Algunas tiendas minoristas, como supermercados, tiendas de conveniencia y minoristas grandes, ofrecen servicios de cobro de cheques por una tarifa. Esta puede ser una opción conveniente si no tienes una cuenta bancaria o necesitas acceso a efectivo fuera del horario bancario.

- Tiendas de Cobro de Cheques: Las tiendas dedicadas al cobro de cheques se especializan en cobrar cheques por una tarifa. Aunque estos establecimientos proporcionan acceso rápido al efectivo, sus tarifas pueden ser más altas en comparación con otras opciones, reduciendo la cantidad que recibes.

- Tarjeta de Débito Prepagada: Ciertas tarjetas de débito prepagadas te permiten cargar cheques en la tarjeta electrónicamente, proporcionando acceso instantáneo a los fondos. Esta puede ser una opción conveniente si usas regularmente tarjetas prepagadas para transacciones financieras.

Dónde Evitar Cobrar un Cheque Debido a Tarifas Potenciales o Limitaciones

- Prestamistas de Pago Diario: Evita cobrar cheques en establecimientos de préstamos de pago diario, ya que a menudo cobran tarifas exorbitantes y pueden involucrarse en prácticas de préstamos depredadores.

- Casas de Empeño: Aunque algunas casas de empeño ofrecen servicios de cobro de cheques, sus tarifas pueden ser altas y pueden requerir garantía o imponer tasas adicionales y más dinero para cubrir transacciones.

- Minoristas con Altas Tarifas: Ten cuidado al cobrar cheques en minoristas que cobran tarifas altas por el servicio, ya que estas tarifas pueden reducir significativamente la cantidad de efectivo que recibes.

Al decidir dónde cobrar un cheque, considera factores como la conveniencia, las tarifas y el acceso al dinero. Opta por un establecimiento y servicio reputados con estructuras de tarifas transparentes para asegurarte de obtener el mayor valor de tu experiencia de cobro de cheques.

Comparación de Cuentas de Cheques y de Ahorros

Entender las diferencias entre las cuentas de cheques y de ahorros es crucial para una gestión financiera efectiva. Aquí tienes una comparación concisa:

Tasas de Interés y Beneficios de las Cuentas de Ahorros

- Tasas de Interés: Una cuenta de ahorros generalmente ofrece tasas de interés más altas en comparación con una cuenta de cheques, lo que la hace ideal para hacer crecer tu dinero con el tiempo.

- Beneficios:

- Ahorro Orientado a Metas: Las cuentas de ahorros son excelentes para destinar fondos a metas específicas.

- Red de Seguridad: Proporcionan un colchón financiero para gastos inesperados.

- Acceso a Fondos: Aunque puede haber un límite en los retiros, las cuentas de ahorros ofrecen un acceso relativamente fácil a tu dinero.

Consideraciones para Tener Ambas Cuentas en el Mismo Banco

- Conveniencia: Gestionar tanto una cuenta de ahorros como una cuenta de cheques en el mismo banco ofrece facilidad en la transferencia de dinero, ver saldos y acceder a ciclos de estado de cuenta y servicios agrupados.

- Beneficios de Relación: Algunos bancos o cooperativas de crédito ofrecen ventajas para los clientes con múltiples cuentas, como tasas de interés más altas o tarifas exoneradas.

- Experiencia Simplificada: Consolidar una cuenta de ahorros y una cuenta de cheques simplifica tareas bancarias como pagos de facturas y transferencias de dinero.

- Diversificación: Sin embargo, tener cuentas en diferentes bancos proporciona diversificación y puede mitigar riesgos asociados con una sola institución financiera.

En última instancia, la decisión de tener una cuenta de ahorros y una cuenta de cheques en el mismo banco o repartirlas en múltiples instituciones financieras depende de tus preferencias, metas financieras y necesidades bancarias.

Cargar un Cheque en una Tarjeta Prepagada

Cargar un cheque en una tarjeta prepagada es una alternativa conveniente a los métodos bancarios tradicionales, ofreciendo flexibilidad y accesibilidad para individuos que pueden no tener o prefieren no usar cuentas tradicionales. Vamos a analizar brevemente el proceso y las consideraciones asociadas con este método.

Tarjetas Prepagadas y su Adecuación

- Tarjetas Prepagadas: Tarjetas de pago recargables no vinculadas a cuentas bancarias tradicionales.

- Carga de Cheques: Los proveedores de tarjetas prepagadas ofrecen opciones de carga de cheques electrónicamente a través de aplicaciones móviles o portales en línea.

- Adecuación: Ideal para quienes no tienen una cuenta bancaria o prefieren servicios financieros alternativos.

Pros y Contras de Usar Tarjetas Prepagadas

Pros:

- Accesibilidad y conveniencia para cargar cheques.

- Control sobre el gasto y características de seguridad.

Contras:

- Tarifas mensuales por varias transacciones.

- Características limitadas en comparación con cuentas bancarias tradicionales.

- Límites de recarga y falta de seguro de la FDIC.

Considera la conveniencia y accesibilidad de las tarjetas prepagadas para las transacciones con cheques, teniendo en cuenta las tarifas y limitaciones asociadas.

Puedes Abrir una cuenta corriente en Común ahora mismo!

Abre tu cuenta corriente¹ en 3 minutos con la ID de tu país²

Conclusión

Navegar por el panorama de la banca con cheques hoy en día requiere una comprensión equilibrada de las ventajas y desventajas inherentes a este método de pago. Aunque los cheques ofrecen flexibilidad y accesibilidad, también vienen con tarifas potenciales y riesgos de seguridad. Al sopesar los pros y los contras delineados en este artículo y explorar opciones bancarias alternativas, las personas pueden tomar decisiones informadas para optimizar sus estrategias financieras y de gestión de efectivo.

Community

Usando Tu Tarjeta Digital Desde el Primer Día: Una Guía Paso a Paso

8 min de lectura

¿Por Qué Configurar una Tarjeta Digital?

Tu tarjeta digital está disponible para su uso tan pronto como financies tu cuenta, ofreciendo varias ventajas:

- Acceso Instantáneo: No hay período de espera para una tarjeta física.

- Conveniencia: Realiza compras en línea fácilmente en comerciantes populares como Amazon, Walmart y más.

- Flexibilidad: Usa la tarjeta digital para varias transacciones, incluyendo depósitos en efectivo con un código de barras en tu aplicación.

Configuración de Tu Tarjeta Digital

Sigue estos pasos para configurar y comenzar a usar tu tarjeta digital con Común¹:

1. Financia Tu Cuenta

Asegúrate de que tu cuenta bancaria esté financiada. Este paso es crucial, ya que tu tarjeta digital solo estará disponible después de que la cuenta tenga fondos.

2. Accede a la Tarjeta Digital

Abre tu aplicación bancaria Común y navega hasta la página principal.Busca el botón “Administrar tarjetas” en la esquina superior izquierda de la página principal.

3. Ver Detalles de la Tarjeta

Haz clic en “Administrar tarjetas” para acceder a las opciones de gestión de tarjetas.Para ver los detalles de tu tarjeta, haz clic en “Ver información de la tarjeta”.

4. Usando Tu Tarjeta Digital para Compras en Línea

Con los detalles de tu tarjeta visibles, ahora puedes usar tu tarjeta de débito digital para hacer compras en línea. Simplemente ingresa la información de la tarjeta en el proceso de pago en cualquier sitio web que acepte pagos con tarjeta de crédito o débito, incluidos grandes minoristas como Amazon y Walmart.

5. Depositar Efectivo

No necesitas esperar tu tarjeta física para depositar efectivo. Usa el código de barras en tu aplicación para hacer depósitos en efectivo en lugares compatibles.

Beneficios e Inconvenientes de Usar una Tarjeta Digital

Seguridad: Las tarjetas digitales ofrecen una capa adicional de seguridad para transacciones en línea. Se pueden bloquear o reemplazar fácilmente si se ven comprometidas, reduciendo el riesgo de robo de identidad y transacciones no autorizadas.

Uso Inmediato: Comienza a comprar en línea o deposita efectivo sin esperar tu tarjeta física.

Control: Gestiona los detalles de tu tarjeta directamente desde tu aplicación Común, lo que facilita el seguimiento de gastos y la actualización de información según sea necesario.

Conveniencia: No es necesario llevar una tarjeta física, lo que reduce el riesgo de perderla.

Inconvenientes Potenciales de Usar una Tarjeta Digital

Aceptación Limitada: Algunos comerciantes pueden no aceptar tarjetas digitales, especialmente para transacciones en tienda donde se requiere una tarjeta física.

Dependencia de la Tecnología: El acceso a tu tarjeta digital depende de tener tu dispositivo móvil y conexión a internet. Si pierdes tu teléfono, te lo roban o se queda sin batería, podría ser difícil acceder a los detalles de tu tarjeta.

Transición a Tarjeta Física: Una vez que llegue tu tarjeta física, necesitarás activarla y actualizar cualquier método de pago guardado, lo que puede ser un paso adicional.

Riesgos de Seguridad Potenciales: Aunque las tarjetas digitales son generalmente seguras, no son inmunes a ataques de phishing u otras estafas en línea. Es esencial estar alerta y practicar buenos hábitos de seguridad.

Cómo Evitar los Inconvenientes de una Tarjeta Digital

Aunque las tarjetas digitales ofrecen muchos beneficios, estar consciente de los posibles inconvenientes y mitigarlos asegura una experiencia fluida y segura. Aquí hay algunos consejos sobre cómo evitar los inconvenientes comunes asociados con las tarjetas digitales:

Asegura la Aceptación del Comerciante:

Antes de hacer una compra, especialmente en tienda, confirma que el comerciante acepte tarjetas digitales o pagos con billetera móvil como Google Pay o Apple Pay. Para compras en línea, la mayoría de los grandes minoristas aceptarán tarjetas digitales sin problema.

Prepárate para la Dependencia Tecnológica:

Siempre ten un plan de respaldo. Mantén un método de pago secundario, como una tarjeta física u otra billetera digital, disponible en caso de que tu dispositivo móvil no esté accesible. Carga tu teléfono regularmente y considera llevar un cargador portátil.

Transición Suave a una Tarjeta Física:

Cuando llegue tu tarjeta física, actívala de inmediato y actualiza tu información de pago en todos tus servicios habituales. Esto incluye actualizar los detalles de la tarjeta guardada en sitios de compras en línea y billeteras digitales para asegurar la continuidad.

Mejora las Medidas de Seguridad:

Protege tu tarjeta digital contra ataques de phishing ingresando los detalles de la tarjeta solo en sitios web confiables. Usa una extensión de navegador segura o una aplicación para generar números de tarjeta digital únicos para diferentes transacciones, añadiendo una capa adicional de seguridad.

Habilita notificaciones para todas las transacciones para monitorear cualquier actividad no autorizada. Esto te ayuda a detectar y responder rápidamente a cualquier transacción sospechosa.

Mantente Informado y Proactivo:

Revisa regularmente la configuración de tu cuenta y el historial de transacciones en la aplicación Común para mantenerte al tanto de tus finanzas.

Establece límites de gasto en tu tarjeta digital para gestionar tu presupuesto y evitar gastos excesivos. Mantener un ojo en tu crédito disponible asegura que no enfrentes transacciones rechazadas debido a fondos insuficientes.

Utiliza el Soporte al Cliente:

Si encuentras algún problema o tienes preguntas sobre el uso de tu tarjeta digital, no dudes en contactar al servicio al cliente de Común. Ellos pueden brindarte asistencia adicional y ayudarte a resolver cualquier problema rápidamente.

Consigue tu tarjeta digital con Común ahora mismo!

Abre tu cuenta bancaria¹ en 3 minutos con la ID de tu país²

Integrando Tarjetas Digitales con Billeteras Digitales

Para mayor conveniencia, puedes integrar tu tarjeta digital con billeteras digitales como Google Pay y Apple Pay. Esto te permite usar tu tarjeta digital tanto para compras en línea como en tienda sin necesidad de la tarjeta física. Simplemente agrega los detalles de tu tarjeta digital a tu aplicación de billetera digital preferida y comienza a gastar de manera segura y conveniente.

Gestionando Tu Tarjeta Digital

Usar tu tarjeta digital de manera efectiva implica estar al tanto de la configuración de tu cuenta y los límites de gasto. Aquí hay algunos consejos para gestionar tu tarjeta digital:

- Monitorea Transacciones: Revisa regularmente los detalles de tus transacciones en tu aplicación Común para asegurarte de que todos los cargos sean correctos.

- Establece Límites de Gasto: Controla tus gastos estableciendo límites en tu tarjeta digital, ayudándote a evitar gastos excesivos y gestionar mejor tu presupuesto.

- Actualiza la Información de Pago: Mantén tu información de pago actualizada, especialmente si recibes una nueva tarjeta digital o necesitas cambiar tu dirección de facturación.

Conclusión

Configurar y usar tu tarjeta digital desde el primer día es un proceso sencillo que ofrece acceso inmediato y conveniencia. Si bien hay numerosos beneficios, incluida una mayor seguridad y disponibilidad instantánea, es importante estar al tanto de los posibles inconvenientes. Al comprender tanto los pros como los contras, puedes tomar decisiones informadas sobre cómo usar mejor tu tarjeta digital.

Aprovecha la facilidad de la banca moderna activando tu tarjeta digital hoy y disfruta de los beneficios de acceso instantáneo a tus fondos. Ya sea que estés realizando compras en línea o depositando efectivo, tu tarjeta digital proporciona una forma flexible y segura de gestionar tus finanzas. Visita Común para obtener más información sobre cómo configurar tu tarjeta digital y explorar otras soluciones bancarias innovadoras que ofrecemos.

Pagos instantáneos

Formas seguras y rápidas de enviar dinero sin tener cuenta bancaria

8 min de lectura

¿Sabías que es posible enviar dinero sin tener cuenta bancaria? La falta de acceso a servicios financieros es un problema que impacta en la calidad de vida de miles de trabajadores inmigrantes en Estados Unidos.

De acuerdo con una encuesta reciente, la tasa de la comunidad de latinos en Estados Unidos sin cuenta bancaria bajó del 15 % al 10 % en los últimos dos años. Sin embargo, se mantiene elevada en comparación con el 4.5 % promedio a nivel nacional.

Aunque tener una cuenta bancaria facilita la realización de operaciones financieras, como transferencias, pagos en comercios físicos y compras en línea; hoy en día existen alternativas que te permitirán acceder a servicios bancarios sin necesidad de una cuenta.

A continuación, descubrirás cómo transferir dinero de una tarjeta a otra sin app o sin cuenta bancaria, además de los métodos más seguros y sencillos a tu disposición.

Enviar dinero en línea

La falta de una cuenta bancaria de Estados Unidos no es obstáculo para enviar dinero dentro y fuera del país, ya que existen métodos ampliamente populares entre trabajadores inmigrantes que acostumbran a enviar remesas y realizar otras transacciones a través de tarjetas prepagadas y pagos en efectivo.

Proveedores de transferencias internacionales de dinero

Es una de las formas más populares de enviar dinero sin cuenta bancaria, debido a la accesibilidad y variedad de formas de pago y a la amplia cobertura que se suele ofrecer.

Los proveedores de transferencias internacionales son empresas especializadas en facilitar el envío de dinero de un país a otro. Las características más destacadas de estos servicios son:

- Especialización en transferencias internacionales de dinero, a diferencia de los bancos tradicionales, que cuentan con limitaciones: altas comisiones, tipo de cambio desfavorable, extenso tiempo de entrega y participación de intermediarios que incrementan los costos

- Tarifas más accesibles

- Métodos de envío variados

- Múltiples lugares de envíos de dinero

¿Cómo enviar dinero sin cuenta bancaria a través de una plataforma de envío internacional?

Común te permite enviar dinero a tus seres queridos por una módica comisión por transferencia desde 2,99 USD hasta los límites aplicables. Es muy fácil, solo tienes que seguir los siguientes pasos:

- Abre tu cuenta en Común, ¡te tomará solo unos minutos!

- Elige el método de entrega más conveniente para tu destinatario, como retiro de efectivo en una tienda física como Oxxo, Grupo Elektra, 7 Eleven y más.

- También puedes enviar el dinero directamente a un banco y recogerlo en una de sus sucursales.

- Haz el seguimiento de la entrega directamente en tu aplicación móvil de Común

Común es una excelente opción para nuestra comunidad, ya que brinda servicio en español, lo cual es muy valorado por la comunidad de inmigrantes. Abre tu cuenta hoy y comienza a enviar dinero sin complicaciones.

¿Qué datos necesitas para enviar dinero sin cuenta bancaria?

Para hacer un envío de dinero sin cuenta bancaria, solo necesitas los siguientes datos de tu receptor:

- Nombre completo del destinatario, tal como aparece en su identificación oficial

- Número de teléfono del destinatario

En caso de hacer el envío a una cuenta bancaria, también necesitarás:

- Dirección de tu destinatario

- Número de cuenta bancaria, según el país receptor

Servicios P2P

Los servicios P2P (peer to peer o persona a persona) permiten enviar dinero inmediatamente de un individuo a otro sin necesidad de intermediarios. Estas opciones facilitan necesidades cotidianas, como pagar la renta u otros servicios compartidos, compartir gastos de transporte y también enviar dinero a tus familiares en Estados Unidos o internacionalmente.

¿Cómo enviar dinero sin tarjeta a través de servicios P2P?

- Elige un proveedor confiable, como Cash App o Venmo

- Ingresa el número telefónico del destinatario en la aplicación móvil

- Confirma la transacción y realiza el seguimiento

Enviar dinero por correo

Existen otras alternativas que implican el envío de un cheque de caja, un cheque certificado o un giro postal a través del servicio de correo.

Cheque de Caja

Es un tipo de cheque que se emite con fondos del banco. El cliente debe pagar en efectivo o directamente desde su cuenta y se realiza el envío a nombre del destinatario.

Cheque Certificado

El cheque se emite con fondos del cliente. El emisor debe tener cuenta bancaria para que el banco realice una verificación de fondos. El receptor puede retirar el efectivo directamente en una sucursal del banco.

Giro Postal (Money order)

Otra alternativa para enviar dinero sin cuenta bancaria es hacer un giro postal, que es una especie de orden de pago prepagada. Para efectuarlo solo necesitas:

- Acudir a una oficina de correo o tienda autorizada, como USPS o Walmart, para adquirir un giro postal

- Escribir el nombre del beneficiario en la sección del documento “pagar a nombre de”

- Escribir tu nombre en la sección “comprador”

- Firmar en el espacio designado para el comprador, generalmente al anverso del documento

- Guardar el comprobante con el número de serie

- Pagar el monto a enviar más la comisión aplicable

- Enviar el giro a través del correo regular o correo certificado

- Escribir la dirección del destinatario en el centro del sobre y la dirección del remitente en la esquina superior izquierda

- Comprar una estampilla en una oficina de correos y adherirla al sobre

- Depositar el sobre en la oficina de correos

El destinatario podrá cobrar el giro en una sucursal autorizada con su identificación personal.

La desventaja de esta alternativa es que toma más tiempo en llegar, porque utiliza un método de envío tradicional.

Enviar dinero con recargo de saldo

Hay otras opciones de las que puedes disponer para enviar dinero sin tener cuenta bancaria, como las tarjetas prepago y las aplicaciones móviles.

Tarjetas Prepago Recargables

Las tarjetas prepago recargables funcionan parecido a una tarjeta de débito, con la diferencia de que no están vinculadas a una cuenta bancaria. Además, te permitirán realizar pagos de servicios y hacer compras en línea.

Para enviar dinero a través de una tarjeta de prepago, solo necesitas:

- Conocer un servicio internacional de envíos a través de tarjetas prepagadas, como Western Union o Money Gram

- Seleccionar el proveedor de tu preferencia y elegir la opción de tarjeta prepago a través de su página web

- Introducir los datos del destinatario, antes asegúrate de que sean compatibles con la plataforma seleccionada

- Aceptar el envío y realizar el pago más la comisión

¡Listo! El destinatario recibirá el dinero en la tarjeta prepago como si fuera una transferencia bancaria.

Carteras/Aplicaciones Móviles (Mobile Wallets)

Por último, puedes optar por las carteras o aplicaciones móviles con opción de envío de dinero. Algunos ejemplos son Cash App, Venmo y Remitly, las cuales te dan acceso a una app móvil que puedes utilizar para enviar dinero a otros usuarios y también para recibirlo.

Además de que no se necesita una cuenta bancaria, estas aplicaciones gozan del beneficio de ser fáciles de usar. Algunas también otorgan tarjetas físicas que funcionan parecido a las tarjetas de débito.

7 consejos esenciales para enviar dinero sin cuenta bancaria

1. Verifica la identidad y datos del destinatario

Asegúrate de ingresar los datos correctos de la persona a la que deseas enviar el dinero, ya sea nombre, número de cuenta o teléfono. Si existe alguna discrepancia, tu destinatario podría tener problemas para cobrar el efectivo.

2. Compara tarifas y tipos de cambio

Cada proveedor tiene sus tarifas, según el país receptor, monto y tipo de cambio. Recuerda que con Común no tienes que pagar comisiones excesivas, y te aseguras de que tu familia reciba más por menos.

3. Conoce los límites de envío

Hay plataformas que cuentan con límites de envío, por lo que debes tenerlos en cuenta antes de elegir una opción. Por ejemplo, Western Union tiene un límite de 7,499 USD al día, mientras Cash App permite hasta 7,500 por semana para cuentas verificadas.

4. Guarda todos los recibos y números de referencia

Aunque todos estos métodos son seguros, es importante que conserves los recibos y números de referencia, en caso de que sea necesario hacer una aclaración o se presente un contratiempo.

5. Utiliza servicios reputados y seguros

Es muy importante que te asegures de utilizar un servicio confiable. Para esto puedes revisar los comentarios en línea y asegurarte de que cuenten con una página web y/o oficinas físicas.

6. Sé cauteloso con las estafas

Lamentablemente, las estafas son comunes alrededor de los servicios financieros. Recuerda que ninguna institución seria te solicitará contraseñas o datos de verificación. Asegúrate de entrar siempre en sitios oficiales. Si tienes dudas, acude a una sucursal autorizada.

7. Considera el tiempo de entrega

La mayoría de las opciones te permitirán concretar tus envíos en cuestión de minutos, pero en algunas ocasiones pueden demorar varios días. Tenlo en cuenta antes de efectuar el envío con tu servicio de preferencia.

Preguntas frecuentes

¿Es seguro enviar dinero sin cuenta bancaria?

Por supuesto, Común cuenta con el respaldo de las principales instituciones financieras para proteger tu dinero hasta los límites aplicables. Además, puedes realizar el seguimiento del envío directamente en la aplicación móvil de Común.

¿Cuánto cuesta enviar dinero sin cuenta bancaria?

Común te ofrece una tarifa desde 2,99 USD, sin importar el monto que envíes hasta los límites aplicables. ¡Y tu primer envío es sin comisión!

¿Cuánto tiempo tarda en llegar el dinero?

El dinero en efectivo tarda 1 hora, aproximadamente, en llegar a la tienda o sucursal bancaria seleccionada.

¿Qué documentos necesito para enviar/recibir dinero sin cuenta?

Necesitas el nombre completo de tu destinatario y este deberá presentar una identificación oficial.

Viviendo en Estados Unidos

Cobrar Cheques en EE. UU.: ¿Por qué es tan caro y cómo afecta a los latinos? Soluciones y Alternativas

8 min de lectura

En los Estados Unidos, una forma común de recibir pagos es a través de cheques. Sin embargo, cobrar un cheque en los Estados Unidos puede ser costoso, especialmente para los latinos y otras comunidades marginadas. Aquí, exploraremos por qué cobrar cheques en los Estados Unidos es tan costoso y qué soluciones existen para aquellos que buscan cobrar sus cheques de forma gratuita.

¿Por qué cuesta tanto cobrar cheques en los Estados Unidos?

Una de las razones principales por las que cobrar cheques en los Estados Unidos es tan costoso es porque muchas personas no tienen cuentas bancarias. Si no tiene una cuenta bancaria, es posible que tenga que recurrir a una empresa de cheques en efectivo para cobrar su cheque. Estas empresas cobran tarifas altas por sus servicios y, a menudo, están ubicadas en áreas de bajos ingresos, lo que significa que las comunidades latinas y marginadas son unas de las más afectadas.

Además, muchos bancos cobran tarifas por depositar cheques, especialmente si no tiene una cuenta con ellos. Si bien las tarifas pueden parecer pequeñas individualmente, se suman rápidamente, lo que hace que cobrar cheques sea costoso para las personas que ya luchan por llegar a fin de mes.

Por último, existe el riesgo de fraude de cheques. Las empresas de cheques en efectivo y los bancos quieren asegurarse de que los cheques sean legítimos antes de pagarlos, lo que puede llevar tiempo y aumentar las tarifas para el cliente.

¿Por qué los latinos sufren estos costos?

Las comunidades latinas a menudo tienen menos acceso a servicios bancarios y financieros, lo que significa que son más propensas a tener que recurrir a empresas de cheques en efectivo para cobrar sus cheques. Además, muchas comunidades latinas se encuentran en áreas de bajos ingresos donde estas empresas de cheques en efectivo están ubicadas, lo que aumenta el costo de cobrar cheques. Estas empresas también pueden estar ubicadas en áreas peligrosas o poco seguras, lo que hace que cobrar cheques sea aún más difícil y costoso para las comunidades latinas.

¿Qué soluciones existen para cobrar cheques de forma gratuita?

Afortunadamente, existen varias soluciones para aquellos que buscan cobrar cheques de forma gratuita. Una opción es abrir una cuenta bancaria en una institución financiera que ofrezca cuentas gratuitas o de bajo costo. Común es una banca en línea en español, que brinda cuentas sin cargos mensuales y sin requisitos de saldo mínimo.

Común brinda la opción de cobrar cheques a través de su aplicación móviles de banco. Esta opción de depositar cheques a través de un teléfono puede ser más conveniente y económico que acudir a una empresa de cheques en efectivo.

También existen organizaciones sin fines de lucro que ofrecen servicios de cheques en efectivo gratuitos o de bajo costo a personas de bajos ingresos. Por ejemplo, la organización sin fines de lucro UnidosUS ofrece una red de organizaciones con servicios financieros gratuitos y de bajo costo a comunidades latinas y marginadas.

En conclusión, cobrar cheques en los Estados Unidos puede ser costoso, especialmente para las comunidades latinas y marginadas que a menudo tienen menos acceso a servicios bancarios fáciles de usar. Por eso tenemos que estar bien informados de nuestras opciones económicas.

Cuenta corriente

¿Cuál es la diferencia entre una cuenta de ahorro y una cuenta corriente?

8 min de lectura

Diferencia entre una cuenta de ahorro y una cuenta corriente

¿Necesitas una manera segura y sencilla para manejar tu dinero? Es importante que conozcas los diferentes tipos de cuentas bancarias ofrecidas por instituciones financieras y plataformas digitales de EE. UU.

Dos de los principales ejemplos son las cuentas de ahorro y las cuentas corrientes. Aunque ambas son bastante comunes entre los usuarios de Estados Unidos, tienen muchas diferencias que es relevante comprender, especialmente cuando apenas comienzas a manejar dinero en un país nuevo.

Es habitual caer en el error de creer que ambas cuentas sirven para lo mismo. Por ello, a continuación te explicaremos en detalle las principales diferencias, las definiciones de cada una, comparaciones y ejemplos.

¿Qué es una cuenta corriente?

La cuenta corriente es de los productos financieros más populares, ya que está orientada a realizar operaciones bancarias frecuentes, como recibir pagos, realizar transferencias de dinero y hacer pagos en establecimientos físicos y en línea.

Estos son los principales beneficios de contratar una cuenta corriente:

- Permite depósitos y retiros frecuentes.

- Incluye tarjeta de débito para compras.

- Facilita pagos de servicios y transferencias.

- Ideal para administrar ingresos y gastos del día a día.

- Acceso a banca móvil o aplicación móvil.

- Aunque con menos frecuencia, algunas incluyen chequera para hacer pagos de manera segura.

¿Para qué sirve una cuenta corriente?

Una cuenta corriente tiene múltiples funciones, por ejemplo:

- Recibir tu salario a través de depósito directo, de manera segura y rápida.

- Pagar servicios como la luz, agua o internet.

- Hacer compras en línea o en tiendas físicas.

- Retirar dinero en efectivo en cajeros automáticos o establecimientos seleccionados.

- Realizar transferencias de dinero a otras personas fácilmente.

- Tener control de tu dinero en tiempo real.

En pocas palabras, este tipo de cuenta está orientada a atender las necesidades del día a día a través de productos sencillos y accesibles.

Aquí te explicamos los diferentes tipos de cuentas corrientes y todas sus características.

¿Qué es una cuenta de ahorro?

A diferencia de una cuenta corriente, la cuenta de ahorro está orientada a guardar dinero a largo plazo y hacerlo crecer gracias a las tasas de interés aplicadas.

Ventajas de una cuenta de ahorro:

- Menos operaciones frecuentes; más enfocada en acumular fondos.

- Puede generar intereses sobre el saldo.

- Útil para metas financieras a mediano o largo plazo.

- Generalmente limitada a retiros mensuales.

- Ideal para comenzar un fondo de emergencia o apartar dinero para gastos inesperados.

Diferencias clave entre cuenta corriente y cuenta de ahorro

Aunque ambas cuentas cumplen funciones distintas, son complementarias para satisfacer las necesidades financieras habituales, tanto a corto, como a mediano y largo plazo.

Estas son las principales diferencias entre ambas opciones de cuentas.

Acceso y uso

- Cuenta corriente: el dinero está disponible en todo momento para realizar transacciones diarias, como transferencias, retiros de dinero y pagos de servicios a través de métodos de pago físicos y canales digitales.

- Cuenta de ahorro: el acceso al dinero es más limitado, ya que el objetivo es el ahorro y el crecimiento del capital; aunque sí permite realizar transferencias.

Generación de intereses

- Cuenta corriente: la mayoría no genera intereses y las que sí lo hacen, cuentan con tasas muy bajas.

- Cuenta de ahorro: la principal cualidad de este tipo de cuentas es que ofrece rendimientos a largo plazo, lo cual otorga protección al capital mientras lo hace crecer sin necesidad de una inversión de alto riesgo.

Conoce las cuentas bancarias conjuntas, una excelente manera de gestionar las finanzas en equipo.

Propósito principal

- Cuenta corriente: su objetivo principal es guardar el dinero a corto plazo para cubrir los gastos cotidianos, así como recibir sueldos y realizar compras a través de una tarjeta de débito.

- Cuenta de ahorro: su objetivo es guardar dinero en un lugar seguro y generar intereses para no perder valor con la inflación. Funciona como una caja de ahorro orientada a servir como respaldo ante posibles emergencias financieras o planes a largo plazo, como viajes, festejos, mudanzas, etc.

Costos y requisitos

- Cuenta corriente: muchas cuentas de este tipo conllevan cuotas de mantenimiento, las cuales se pueden eliminar con la condición de mantener un saldo mínimo mensual o hacer depósitos directos de manera regular.

- Cuenta de ahorro: por lo general, conllevan menos cargos que las cuentas corrientes, aunque también suelen requerir mantener un saldo mínimo para evitar pagar comisiones. También hay algunas cuentas que solicitan conservar el dinero por un tiempo específico antes de retirarlo.

Como puedes ver, la decisión de abrir una de las opciones de cuenta corriente o de ahorro depende de tus necesidades. Sin embargo, la combinación de ambas resulta una decisión estratégica para la administración financiera. Por un lado, la cuenta corriente te permite estar al día con los pagos cotidianos, mientras que la cuenta de ahorro está orientada a planear a futuro y mantener el dinero separado.

Administra tu dinero en EE. UU. con Común

En este artículo aprendiste a diferenciar una cuenta corriente de una cuenta de ahorro: la primera está orientada a realizar transacciones cotidianas y la segunda a hacer crecer tu dinero a largo plazo para cumplir tus objetivos financieros en el futuro.

Una de las necesidades básicas de los inmigrantes que llegan a vivir a Estados Unidos es acceder a una cuenta bancaria que les brinde seguridad y confianza. Sin embargo, a su vez se enfrentan a diversas dificultades al momento de contratar este tipo de servicios financieros, debido a la variedad de requisitos que dejan en desventaja a gran parte de esta comunidad.

¡Conoce Común, la cuenta corriente que entiende las necesidades de los inmigrantes!

Estos son algunos de los beneficios que te esperan:

- Cuenta corriente con tarifas claras y competitivas.

- Transferencias internacionales de dinero con costos accesibles.

- La aplicación móvil también está disponible en español y acepta más de 100 identificaciones oficiales calificadas para la apertura de una cuenta.

- Tarjeta de débito para hacer compras y pagos diarios fácilmente.

Abre tu cuenta en Común hoy mismo y organiza tu dinero en EE.UU.

Preguntas frecuentes (FAQ)

Si te quedaste con dudas, consulta nuestra sección de preguntas frecuentes.

¿Qué es mejor, una cuenta corriente o una cuenta de ahorro?

Depende de tus necesidades. Si buscas una cuenta para hacer transacciones cotidianas, como transferencias y depósitos, recibir sueldos y hacer pagos de servicios, una cuenta corriente puede ser una opción. Si lo que quieres es guardar tu dinero a largo plazo, considera una cuenta de ahorro.

¿Puedo tener cuenta corriente y de ahorro al mismo tiempo?

Sí, puedes separar tus objetivos financieros y organizar tu dinero. Asegúrate de utilizar una cuenta corriente que te permita enviar dinero dentro del país, así como a tu país de origen, con tarifas claras y accesibles. También es recomendable contar con una cuenta de ahorro como complemento para planificar a largo plazo.

¿Qué tipo de cuenta conviene más a inmigrantes recién llegados?

Común es una plataforma financiera que cuenta con requisitos accesibles de contratación y ofrece tarifas justas y competitivas.

.webp)

Envíos Internacionales

¿Cómo enviar dinero a México? Todo lo que necesitas saber

8 min de lectura

Para los inmigrantes que viven en Estados Unidos es de suma importancia contar con servicios financieros accesibles que les permitan hacer envíos de dinero a México y otros países de la región; con el fin de apoyar económicamente a familiares y amigos o alcanzar un mejor nivel de vida.

Las remesas han adquirido tal importancia en la economía mexicana que, de acuerdo con datos de Reuters, México es el segundo mayor receptor de remesas a nivel mundial, tan solo después de India, con más de 64.700 mdd durante 2024.

Para los inmigrantes es fundamental saber cómo mandar dinero a México de Estados Unidos de manera segura, rápida y a bajo costo.

En esta ocasión te mostraremos las mejores aplicaciones para hacer transferencias de dinero a tus seres queridos, cómo funcionan y todos los beneficios de cada una de ellas, para que elijas la opción que mejor se adapte a tus necesidades.

¿Cuánto dinero puedo enviar a México?

Un aspecto muy importante que debes tomar en cuenta es el monto permitido por las aplicaciones para mandar dinero a México, así como las restricciones de sus términos y condiciones.

En general, no existe un límite legal impuesto por el gobierno de los Estados Unidos, pero cada plataforma tiene sus propios estándares y reglamentos en los que se basan para imponer ciertos límites y lineamientos necesarios para realizar transferencias de dinero internacionales.

Por ejemplo, estos son algunos de los proveedores más conocidos que ofrecen envíos de dinero a México, con sus respectivos límites:

- Western Union: hasta 5.000 USD por transacción a través de la página web.

- MoneyGram: hasta 10.000 USD por transacción.

- Xoom: hasta 10.000 USD por transacción.

Si buscas la forma más fácil de enviar dinero a México, Común es una excelente alternativa para ti. Podrás disfrutar de tu primera transferencia de dinero completamente gratis y luego, por una tarifa desde 2.99 USD por transferencia, hasta los límites aplicables.

Además, tu destinatario puede recibir más por menos debido a los tipos de cambio altamente competitivos en comparación con otras aplicaciones similares.

Compara y elige la opción más conveniente para enviar dinero.

¿Cuál es la mejor forma de enviar dinero de Estados Unidos a México?

Existen varias maneras de enviar dinero desde Estados Unidos a México, ya sea a través de los bancos tradicionales o de los servicios especializados en transferencias de dinero internacionales.

Estas son las maneras más sencillas de hacerlo:

Mediante transferencias de dinero de banco a banco

Una de las maneras más comunes de enviar dinero es a través de transferencias bancarias de un banco tradicional a otro. La ventaja de este método es que puede resultar seguro, al contar con el respaldo de instituciones financieras oficiales. Sin embargo, también suelen tardar más tiempo y generar más tarifas.

Para enviar fondos a través de este método es indispensable contar con una cuenta bancaria de EE. UU. y utilizar el código SWIFT del destinatario.

El costo de la transferencia de dinero depende del banco receptor, en este caso, localizado en México. Por ejemplo, BBVA cobra 30 USD más IVA por transferencia, Santander entre 15 y 20 USD más IVA y Citi Banamex 20 USD más IVA; todo esto sin importar el monto de envío.

Mediante envío de efectivo

Otra opción, que podría resultar más accesible para usuarios sin cuenta bancaria, son los envíos de dinero en efectivo que puede ser cobrado en diferentes puntos de México.

Para enviar dinero en efectivo es necesario acudir a un proveedor que ofrezca este tipo de servicio, por ejemplo, una oficina de Western Union. Una vez ahí, deberás pagar el importe a enviar, más la comisión asignada al monto.

Para que tus familiares puedan cobrar los fondos de esta transacción, deberán presentar una identificación oficial en una de las sucursales seleccionadas, que puede ser Oxxo, Banco Azteca, Walmart u otras.

Aunque es una excelente alternativa para las personas que basan sus finanzas en el manejo de efectivo, puede tener ciertas desventajas, como las altas tarifas que dependen del monto de envío, así como el tipo de cambio menos competitivo.

Mediante aplicación móvil

La tercera opción para enviar dinero a México es por medio de una aplicación móvil especializada en transferencias de dinero internacionales. Existen muchas alternativas compatibles con iOS y Android y, en general, resultan más económicas que los envíos de efectivo o las transferencias bancarias.

Para acceder a este tipo de envíos, es necesario crear una cuenta en la página o aplicación del proveedor. Además, algunos solicitan realizar verificación de identidad a través de datos personales como el SNN (Número de Seguridad Social) o ITIN.

Antes de elegir una aplicación para enviar dinero a México, te recomendamos hacer una comparativa de las opciones más conocidas y que evalúes cuál se adapta mejor a tus necesidades y las de tus familiares.

Las 6 mejores aplicaciones móviles para mandar dinero a México de Estados Unidos

| Servicio | Opciones de pago | Tarifa | Opciones de entrega | Tipo de cambio | Cantidad recibida en MXN por cada 1000 USD | Velocidad |

|---|---|---|---|---|---|---|

| Comun | Cuenta bancaria, tarjeta de débito, efectivo | Tarifa desde 2.99 USD | Cuenta bancaria o retiro de efectivo en sucursal física | Competitivo | 19800 MXN | De minutos a horas |

| Remitly | Tarjeta de débito/crédito | 1 al 3 % según el margen cambiario | Depósito bancario, efectivo, wallet | 18.82 MXN | 18820 MXN | Minutos en tarifa exprés, de 3 a 5 días en tarifa estándar |

| Boss Revolution | Tarjeta, cuenta bancaria, efectivo | Hasta 2.99 USD a través de la app | Wallet móvil, efectivo, recarga móvil | 19.80 MXN | 19800 MXN | Instantáneo |

| WorldRemit | Tarjeta de débito/crédito, transferencia | 1.99 USD a 2.99 USD en efectivo | Depósito bancario, recogida de efectivo, billetera móvil, recarga de tiempo aire o entrega a domicilio | Entre 0.7 % y 3 % por encima del cambio interbancario | 19500 MXN | Hasta 3 días, dependiendo del método de envío |

| Western Union | Bancario, efectivo, tarjeta | Varía dependiendo del monto | Banco, efectivo, wallet | Tipo de cambio con spread aplicable | 19000 a 19200 MXN | De minutos a días |

| Félix Pago | WhatsApp, efectivo, tarjeta | Tarifa fija de 2.99 USD | Cuenta bancaria y efectivo | Competitivo | 19800 MXN | Instantánea |

Los resultados de la cantidad recibida en MXN por cada 1000 USD pueden variar. Los tipos de cambio son ilustrativos y están sujetos a cambios; consulta la aplicación para ver los tipos de cambio actuales.

Común

Común es una opción conveniente para los trabajadores inmigrantes en Estados Unidos, ya que está especialmente diseñada para comprender sus necesidades. Común ofrece una tarifa promocional sin costo en tu primer envío y después una tarifa desde 2,99 USD por transferencia, hasta los límites aplicables.

Además, puedes acceder a diferentes métodos de pago y a un tipo de cambio muy competitivo, para que tu familia reciba más por menos en más de 100,000 puntos de retiro.

Tu cuenta en Común te da acceso a una aplicación móvil y tarjeta de débito. Además de que tus transferencias de dinero son aplicadas en cuestión de minutos.

Remitly

Remitly es una app que permite realizar transferencias de dinero internacionales. Es fácil de usar y ofrece diversas formas de pago, como tarjeta de débito o crédito o cuenta bancaria.

El tiempo de envío depende del tipo de tarifa seleccionado, ya sea el exprés, que es instantáneo, o estándar, que tarda hasta 5 días hábiles.

También ofrece un tipo de cambio competitivo.

BOSS Revolution

BOSS Revolution es una alternativa de envío de dinero fácil y accesible. Tiene un límite de 2.999 USD, por lo que está orientado a transacciones pequeñas.

Acepta tarjeta bancaria y efectivo como métodos de pago, además de que las transferencias de dinero son realizadas en cuestión de minutos.

WorldRemit

WorldRemit es otra alternativa para enviar dinero a México fácilmente. Ofrece una gran variedad de métodos de pago, como envío a cuenta bancaria, retiro de efectivo y recargas.

Cuenta con tarifas desde 1.99 USD, pero el tipo de cambio incluye un margen del 1 % al 2 %, lo cual afecta el monto total a recibir.

Western Union

Western Union es uno de los servicios más populares para realizar transferencias de dinero internacionales. Cuenta con una amplia cobertura, lo que facilita el acceso para personas que viven en zonas rurales o alejadas.

Permite enviar dinero desde bancos, aplicación y página web y el dinero se puede recibir en efectivo o en una cuenta bancaria.

La desventaja es que las tarifas de envío suelen ser más altas que otras alternativas, además de que el tipo de cambio es menos competitivo con respecto al mercado, lo cual afecta el monto total a recibir.

Félix Pago

Félix Pago es una opción innovadora que permite hacer envíos de dinero a bajo costo a través de WhatsApp.

Es una buena opción para hacer depósitos de cantidades pequeñas de dinero, aunque no ofrece funcionalidades como apertura de cuenta y tarjeta de débito, lo cual podría representar un obstáculo para los usuarios que buscan alternativas más completas.

¿Cómo enviar dinero a México con Común?

Con envíos internacionales de Común o también conocido como Remesas, puedes mandar dinero al extranjero a tus familiares y amigos desde tu aplicación móvil de Común a bajo costo y sin salir de tu casa.

Para poder hacer un envío a México, sigue los siguientes pasos:

- Ingresa a tu aplicación móvil de Común.

- En la página principal, selecciona Envía una Remesa.

- Selecciona el destinatario al queque deseas mandar el envío internacional.

- Puedes registrar un destinatario con sus datos bancarios como su nombre completo, nombre del banco y número de celular.

- Después de registrar al destinatario, ingresa la cantidad que deseas enviar y revisa los costos de la transacción.

- Confirma los datos y selecciona confirmar envío internacional.

- El destinatario debe de recibir el dinero internacional dentro de los siguientes minutos. Si seleccionaste recoger en tienda, la persona puede ir a la tienda a recoger el dinero en unos 30 minutos de confirmar la transacción.

- Puedes revisar el estatus del envío internacional en tu app móvil de Común, haciendo clic en el movimiento.

Puedes enviar dinero a México por una tarifa desde $2.99 por transacción, hasta los límites aplicables.

Envía dinero a México de forma fácil y segura con una app móvil confiable

Como puedes ver, enviar dinero a México nunca había sido tan fácil ni tan accesible.

Existen varios servicios de envío de remesas que ofrecen diferentes ventajas competitivas, por lo que es conveniente comparar las tarifas, tipo de cambio, límites de envío, entre otras características. La opción indicada para ti es una alternativa segura y rápida que hable tu idioma.

Común te permite abrir una cuenta con la documentación oficial de tu país y enviar dinero a tu hogar. Abre tu cuenta hoy, envía dinero a países de América Latina y descubre el lado más accesible de las finanzas.

.png)

Educación Financiera

¿Qué es una transferencia por cable? Guía completa para enviar dinero en EE. UU.

8 min de lectura

Cada día, millones de personas en Estados Unidos recurren a diferentes métodos para enviar dinero de forma segura y rápida, ya sea dentro del país o, en el caso de los inmigrantes, a sus países de origen.

El wire transfer es uno de los métodos más populares para enviar dinero a través de instituciones financieras que otorgan respaldo y trazabilidad para asegurar la recepción de los fondos por parte del destinatario.

Según datos de la Reserva Federal (Fedwire), en 2024 se realizaron 209.9 millones de transferencias por cable, lo que representa un crecimiento del 8.6 % con respecto al año anterior.

En la actualidad, el dinamismo del sistema financiero ha permitido el surgimiento de diferentes soluciones para realizar transferencias de dinero nacionales e internacionales. Por eso, es importante comprender qué es un wire transfer, cómo funciona, así como sus ventajas y desventajas.

¿Cómo funciona una transferencia bancaria o Wire Transfer?

Una transferencia bancaria o wire transfer es un método electrónico de envío de dinero de una a otra en tiempo real y sin necesidad de efectivo. Es especialmente recomendable para transmitir grandes cantidades, si se requiere seguridad extra.

El mecanismo para utilizar este servicio de transferencias es el siguiente.

Iniciación por el remitente

Para realizar una transferencia electrónica, el remitente debe iniciar el proceso, ya sea de manera física (en un banco) o digital (a través de una aplicación móvil).

Al inicio del proceso, es necesario proporcionar los datos del destinatario para completar la transacción.

Envío de instrucciones

El banco o institución financiera verifica y valida los fondos, así como su suficiencia o insuficiencia en la cuenta bancaria del remitente.

Recepción y acreditación

Una vez validada la información, se envían los fondos a la cuenta indicada a través de redes seguras de acuerdo con el tipo de transferencia de dinero.

- Fedwire: sistema operado por la Reserva Nacional, para transferencias de grandes cantidades de dinero en Estados Unidos

- CHIPS: sistema operado por The Clearing House, para transferencias internacionales

Ventajas y desventajas de las transferencias bancarias (Wire Transfers)

Realizar una transferencia de dinero a través de wire transfer tiene varios puntos favorables y también desfavorables, tales como los siguientes.

Ventajas

Rapidez

En el caso de domestic wire transfers (transferencias nacionales), el dinero es depositado en cuestión de minutos o en menos de un día hábil. Por lo que es recomendable para realizar pagos urgentes.

En el caso de las transferencias bancarias internacionales, el tiempo puede variar de 1 a 3 días hábiles, por lo que debes considerar esta limitación en caso de que necesites enviar dinero fuera de Estados Unidos.

Seguridad

El dinero es manejado a través de redes oficiales estadounidenses, lo cual brinda certeza y facilita el seguimiento. Además, reduce el riesgo de fraude y estafas, al prescindir de métodos de pago tradicionales, como el efectivo o cheques.

Ideal para montos elevados

En comparación con otras plataformas de transferencias bancarias (como Zelle, Western Union y transferencias ACH), las wire transfer no tienen límites de envío tan bajos, por lo que es un método ideal para mover grandes cantidades de fondos de manera segura y rápida.

Trazabilidad

Al momento de realizar un wire transfer, cada movimiento queda registrado a través de las redes utilizadas, por lo que es fácil rastrear el dinero en caso de que se genere algún problema durante la operación.

Desventajas

Costo

Los bancos cobran comisiones de envío que son considerablemente más altas en comparación con otras alternativas.

El costo de los envíos a nivel nacional oscila entre los $15 y $30 USD, mientras que las transferencias internacionales pueden rebasar los $50 USD, en caso de que el proceso requiera la participación de instituciones intermediarias.

Irreversibilidad

En caso de cometer un error o ser víctima de fraude, no es posible revertir una transferencia. Además, el banco no se responsabiliza por pagos electrónicos erróneos que fueron debidamente autorizados.

Información detallada requerida

Para completar la transferencia, es necesario proporcionar información precisa, como el SWIFT code y el nombre del destinatario. Si una cifra es incorrecta, la operación igualmente se realizará.