Community

Learn how to manage your money, send money home with confidence, and build a secure financial future for you and your family.

Living in the United States

When Is Father’s Day in the United States and Latin America?

We’ll show you when Father’s Day is celebrated in the United States and Latin America, how this tradition began, and ideas to celebrate Dad.

8 min read

Olivia Rhye

20 Jan 2024

One of the greatest challenges faced by the immigrant community living in the United States is dealing with the nostalgia of being far from their home country and loved ones.

A father is one of the most important family members, as he ensures that nothing is missing at home—from daily meals to the unconditional love that lasts a lifetime. That’s why, despite the distance, celebrating Father’s Day is especially meaningful.

Since the date of this celebration varies between the U.S. and Latin America, we’ll explain when Father’s Day is celebrated in both regions, how it’s observed, and how to stay connected with those you love most.

The Meaning of Father’s Day for the Immigrant Community

The origin of Father’s Day dates back to the early 20th century, when Sonora Smart Dodd proposed honoring fathers in tribute to her widowed father who raised six children on his own. Since then, the United States has observed the third Sunday in June as the official date to celebrate fathers.

Gradually, the celebration spread within and beyond the country, reaching much of Latin America, where—alongside Mother’s Day—it’s a special occasion to strengthen family unity.

For the immigrant community, this day has become more emotional than usual. On one hand, there are many fathers in the U.S. who arrived seeking a better future for loved ones back home. On the other hand, there are children celebrating their fathers from afar, offering love and support across borders.

Some of the ways fathers and children stay in touch include sending remittances to their home country, exchanging messages, and making video calls to stay connected.

When Is Father’s Day Celebrated in the United States?

In the United States, Father’s Day is celebrated on the third Sunday of June—a day that has become a symbol of recognition for the dedication of fathers who provide for their families and offer unconditional love.

Do you know how the first Father’s Day began? The celebration was promoted by Sonora Smart Dodd, inspired by her father, a Civil War veteran who raised six children alone. The idea was well received and gradually became popular nationwide until President Richard Nixon made it an official holiday in 1972.

We explain what CashApp is and all its benefits.

Typical Father’s Day Traditions in the U.S.

For the immigrant community in the U.S., this day is an opportunity to thank fathers for their hard work and sacrifice over the years to support their families.

Some common ways this special day is celebrated include:

Family Gatherings

Families in the U.S. often spend the day together eating and drinking at home, listening to music, dancing, and sharing funny stories about their fathers.

Activities

Another option is to enjoy outdoor family activities such as organizing or attending a soccer game, having a picnic, or watching a movie together.

International Calls

One way to bring families together across borders is through international calls or video chats. Fortunately, there are now more ways than ever to bridge the distance through technology.

Father’s Day Dates in Latin America

In most of Latin America, the date of Father’s Day doesn’t vary much.

Countries That Celebrate on the Same Day as the U.S.

Country

Cultural Differences

Mexico

Celebrated with traditional meals, school festivals, and greeting cards.

Colombia

Families host lunches accompanied by live music.

Peru

A day to honor the hard work of fathers.

Chile

Not an official holiday, but still celebrated with family meals.

Argentina

Originally celebrated on August 24, a date still observed in some provinces.

How to Celebrate Father’s Day from the United States

Distance is no reason to skip celebrating such an important occasion. Here are a few ways to show your dad you’re thinking of him even if you live in another country.

Send a Small Gift or a Symbolic Remittance.

More than a material item or money, sending a gift or remittance to your father is a way to show that he remains an important part of your life.

Make Family Video Calls or Virtual Gatherings.

This is the easiest way to stay in touch, not only on Father’s Day but also throughout the year. You can organize a group video call and invite family members to celebrate together.

Share Photos or Memories.

Photos are the best way to preserve special moments with loved ones. You can create a collage of meaningful pictures and share it with a heartfelt message.

Cook a Traditional Dish from Home.

Traditional food is one of the best ways to connect with your roots. Even if you’re far from your father, you can honor him by cooking his favorite dishes and remembering his presence.

With Común, Staying Close to Your Family Is Easier

In this article, we showed you when Father’s Day takes place in the U.S. and several Latin American countries, and offered ideas to celebrate from afar.

Your father is one of your strongest pillars of support. Likewise, Común is here to back you with the financial security you need.

Sending money to your father and other loved ones is something you should entrust only to a platform that understands the needs of immigrants in the United States.

Discover Común, the digital platform that allows you to send money from the U.S. to Latin America easily and with clear, fair fees. Best of all, you can open an account with a qualifying official ID from your home country.

At Común, we understand that love for your father transcends physical distance. With our financial tools, you can continue supporting your family with confidence—wherever you are.

Frequently Asked Questions (FAQ)

If you still have questions, take a look at the section below.

What Is Celebrated on June 17 in Mexico?

This is not an official holiday in Mexico, although it’s sometimes confused with Father’s Day celebrations in countries such as Guatemala or El Salvador.

When Is Father’s Day in Mexico in 2025?

This year, Father’s Day took place on Sunday, June 15.

How Can You Keep the Father’s Day Tradition Alive from Another Country?

You can choose to make video calls, send remittances or gifts, and express to your father how important he is in your life.

Financial Education

What is a certified check and how can you make sure it’s valid?

8 min read

December 18, 2025

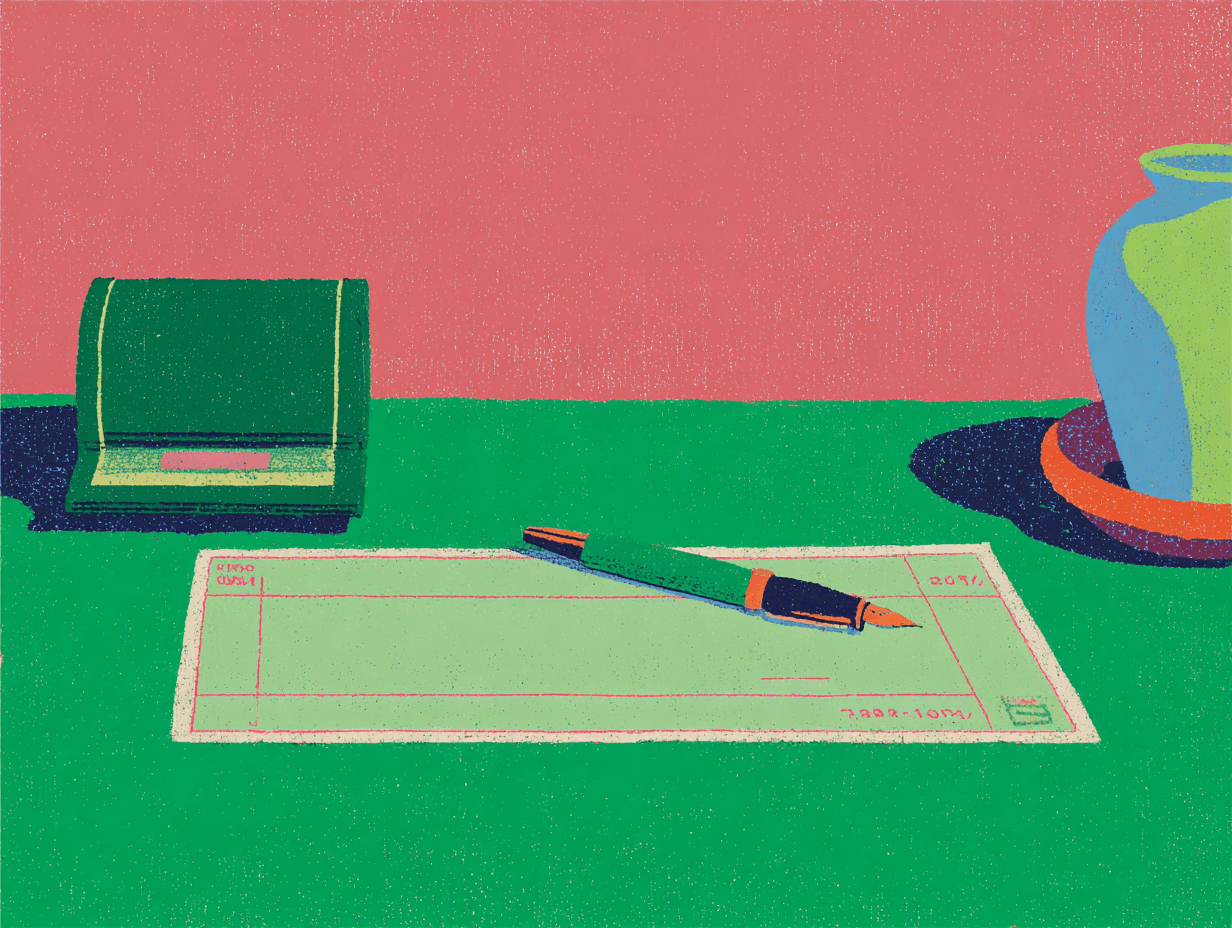

What is a certified check and how does it work?

Certified checks are a common form of payment for thousands of immigrants living in the United States, especially for major purchases such as rent payments, buying a car, and legal settlements.

However, it is not always clear why the certification process matters and how it differs from other types of checks.

A certified check is a physical payment order that has been reviewed in advance by a financial institution to ensure there are sufficient funds in the issuer’s bank account. This is the fundamental reason it’s considered a safer form of payment than a personal check.

Below, we explain in detail what a certified check is, how it works, and why it’s important to understand the differences from other types of checks.

What is a certified check?

A certified check is a type of check with guaranteed funds, since the issuing bank has verified the money exists in the checking or personal account.

This makes it a safer form of payment than personal checks, because the bank sets aside the amount to be paid so it can be collected by the payee.

How is a certified check issued?

Issuing a certified check is a straightforward process you can complete directly at the financial institution of your choice.

- The customer requests the check

The account holder must go to a bank and request a certified check, specifying the payee and the amount.

- Customer identification

You must present an official ID to verify that you are the holder of the savings or checking account from which the funds will be drawn.

- The bank freezes the amount in the account

The bank then certifies there are sufficient funds to cover the check and freezes them to ensure the payee can cash it.

- Signature certification

You must sign the check before finishing the process so the bank can confirm the signature matches the one on file.

Affixing the certification stamp

Finally, once the bank has verified the funds and the signature, it places a certification stamp to document completion of the process.

Differences between a certified check and a cashier’s check

A cashier’s check is another way to make secure payments using a physical instrument. In this case, the bank branch issues the check after receiving the customer’s payment, so the funds come from the bank itself.

Below is a comparison between a cashier’s check and a certified check.

Cashier’s check

Certified check

Security

High; the bank verifies sufficient funds and places a hold for the payee.

Very high; the check is backed by the bank and does not depend on the issuer’s account.

Cost

At some banks they have no cost at others up to approximately $15.

Depends on the bank; typically $10–$20.

Issuance time

At the branch, after funds are verified.

Immediate.

When is a certified check typically required?

A certified check is commonly used for significant transactions or large amounts. This gives the recipient assurance that funds are available.

- Paying an apartment security deposit.

When finalizing a lease or purchasing an apartment, the landlord or agent may request payment via certified check to guarantee funds.

- Buying a used car.

Whether dealing directly with owners or dealerships, a certified check can be a suitable option because of the security it provides.

- Closing an important contract or legal settlement.

For example, to pay fees, settlements, or indemnities, certified checks provide security for both parties.

- For tuition or school fees.

Some educational institutions accept certified checks as a form of payment, especially for international or first-time payments.

Do you know what to do if a check is stolen or lost? We explain it here!

Practical tips for using certified checks safely

While certified checks are among the safest payment methods due to the bank’s verification process, there are still fraud attempts using forged documents.

With this in mind, keep these tips in mind to avoid becoming a victim of check fraud.

How to know if a check has funds and avoid scams

- Verify with the issuing bank.

Call the bank directly and provide the check number, account holder, and amount; ask them to confirm authenticity and that funds are guaranteed. Make sure you call the bank’s official number, not the one printed on the check.

- Be alert if you receive an overpayment check.

A common scam is sending a check for more than the amount due and asking for the difference in cash. Confirm the check’s validity with the bank before proceeding.

- Wait for the check to clear before handing over any goods.

Clearing can take 3–10 days. Make sure the funds have fully settled and are not just on hold.

- Avoid accepting checks from unknown parties.

Whenever possible, accept checks only from people you trust. If you must take a check, follow the security measures above.

Manage your money securely with Común

In this article we explained what a certified check is, how it’s issued, how it differs from cashier’s checks, and how to use this payment method safely.

While certified checks can be a good payment option, a checking account in the U.S. is a much more secure and practical way to manage money.

Meet Común, your financial ally in the United States!

Send, receive, and cash money within and outside the United States. Our platform lets you move your money easily, quickly, and securely. You need a qualifying official ID from your country of origin to get started.

Open your account with Común today and discover a financial platform tailored to you.

Frequently Asked Questions (FAQ)

Where can I get a certified check in the United States?

You can request certified checks at financial institutions such as banks, credit unions, and some digital banks.

How much does it cost to get a certified check at the bank?

The cost depends on the bank but is typically between $10 and $15.

What other types of checks exist in the U.S. besides certified checks?

Other types of checks in the United States include: Money order; Personal check; Cashier’s check.

Checking account

What’s the difference between a savings account and a checking account?

8 min read

December 17, 2025

Difference Between a Savings Account and a Checking Account

Need a safe, simple way to manage your money? It’s important to understand the different bank account types offered by U.S. financial institutions and digital platforms.

Two primary examples are savings accounts and checking accounts. While common in the U.S., they differ in important ways especially relevant when you’re new to managing money in a new country.

It’s easy to assume both accounts do the same thing. Below, we detail what each account is, the main differences, comparisons, and examples.

What is a checking account?

A checking account is one of the most popular financial products. It’s designed for frequent transactions: receiving pay, sending transfers, and paying at physical and online merchants.

These are the main benefits of opening a checking account:

- Allows frequent deposits and withdrawals.

- Includes a debit card for purchases.

- Makes bill payments and transfers easy.

- Ideal for day-to-day income and expense management.

- Access to mobile/online banking.

- Some still offer paper checks for secure payments.

What is a checking account used for?

A checking account has multiple functions, for example:

- Receive your paycheck via direct deposit—securely and quickly.

- Pay utilities like electricity, water, or internet.

- Make purchases online or in stores.

- Withdraw cash at ATMs or participating retailers.

- Send money transfers to others easily.

- Track your money in real time.

In short, this account type covers everyday needs with simple, accessible tools.

Here’s where you can learn about different checking account types and their features.

What is a savings account?

Unlike checking, a savings account is for setting money aside longer term and growing it through interest.

Advantages of a savings account:

- Fewer routine transactions; focused on building funds.

- Can earn interest on your balance.

- Useful for mid- to long-term goals.

- Generally limits monthly withdrawals.

- Ideal for an emergency fund or setting aside money for unexpected expenses.

Key differences between checking and savings

Though different, both accounts complement each other to cover short-, mid-, and long-term financial needs.

These are the main differences between them.

Access and usage

- Checking: money is available anytime for daily transactions—transfers, cash withdrawals, and bill payments via cards and digital channels.

- Savings: access is more limited because the goal is saving and growth; transfers are still possible.

Interest earnings

- Checking: most don’t pay interest; those that do tend to offer very low rates.

- Savings: the core feature is interest over time—protecting and growing funds without high-risk investing.

Learn about joint bank accounts, an excellent way to manage finances as a team.

Primary purpose

- Checking: mainly for short-term holding to cover daily expenses, receive wages, and make purchases with a debit card.

- Savings: to keep money safe and earn interest so it doesn’t lose value to inflation; a reserve for emergencies or long-term plans like trips, celebrations, or moves.

Costs and requirements

- Checking: many have monthly maintenance fees, often waived with a minimum balance or regular direct deposits.

- Savings: typically fewer fees than checking, but may require a minimum balance to avoid charges; some require keeping funds for a set period before withdrawal.

As you can see, the decision to open a checking or savings account depends on your needs. However, combining both is a strategic decision for financial management. On the one hand, a checking account allows you to keep up with daily payments, while a savings account is designed to plan for the future and keep your money separate.

Manage your money in the U.S. with Común

In this article, you learned the difference between checking (for daily transactions) and savings (for growing money over time to meet future goals).

Immigrants arriving in the U.S. need bank accounts that offer security and trust, yet often face hurdles due to strict requirements that disadvantage many in the community.

Meet Común, the checking account that understands immigrants’ needs!

Here are some benefits that await you:

- Checking account with clear, competitive fees.

- International money transfers with affordable costs.

- Mobile app also available in Spanish and accepts 100+ qualifying official IDs for account opening.

- Debit card for everyday purchases and payments.

Open your Común account today and organize your money in the U.S.

Frequently Asked Questions (FAQ)

If you still have questions, check out our FAQ section.

Which is better, checking or savings?

It depends on your needs. If you're looking for an account for everyday transactions, such as transfers and deposits, receiving paychecks, and making utility payments, a checking account may be an option. If you want to save your money for the long term, consider a savings account.

Can I have both checking and savings?

Yes, you can separate your goals and organize your money. Use a checking account that supports domestic and international transfers with clear, affordable fees, and keep a savings account to plan long-term.

Which account suits newly arrived immigrants best?

Común is a financial platform with accessible onboarding requirements and fair, competitive pricing.

Living in the United States

What is the best health insurance in the United States? Complete guide

8 min read

December 17, 2025

What is the best health insurance in the United States?

Having health coverage is essential to ensure you receive care when you need it. It’s also a way to invest in your future by preventing large out-of-pocket expenses from costly procedures.

There are many health insurance options in the U.S., so there isn’t a single “best” plan—what’s best depends on your needs and budget.

Although access to healthcare is a basic need, enrolling in a plan can be confusing for immigrant communities.

Below you’ll find a comparison of the main health insurance options in the U.S., key evaluation criteria, and answers to frequent questions—so you can choose the best option to protect you and your family.

Factors to consider when choosing health insurance

Before choosing a plan, carefully assess your personal and family needs, as well as benefits, medical terms, and the features of each option.

Key points to keep in mind before signing anything.

- Coverage level.

Some plans cover only basic services, while others offer comprehensive coverage including hospitalization, specialist visits, and prescription drugs. Review your medical needs (and your family’s) to gauge the right level.

- Monthly premium cost. Coverage level affects the monthly price. Make sure the amount is sustainable for your long-term budget.

- Deductibles and copays.

You must understand both before enrolling. The deductible is what you pay out of pocket before your plan starts paying; the copay is the fixed amount you pay each time you use a covered service.

- Provider network.

Check that the plan includes a robust network of hospitals and clinics near your home or work, so you can access care when needed.

- Eligibility requirements.

As an immigrant in the U.S., note that some plans require certain immigration status, state residency, and/or income qualifications.

- Additional benefits.

Also review extras such as preventive care, mental health, wellness programs, and maternity coverage.

Remember: a low price doesn’t automatically mean the best option—it must fit your (and your family’s) specific needs.

Health insurance options in the United States

The U.S. health insurance market includes a range of public and private plans.

Here are key options you should know.

- Health insurance via the Marketplace (ACA).

Plans under the Affordable Care Act (ACA) are offered through federal/state marketplaces. They must include essential health benefits and prescription coverage. Income-based subsidies may lower costs.

- Medicaid.

A public program for people with low incomes; covers children, pregnant people, people with disabilities, and families. Usually no premium; some services may have small copays.

- Medicare.

A program for people 65+ (and some with disabilities). It’s divided as follows:

- Part A: hospital inpatient.

- Part B: medical services. Part C: Medicare Advantage (private insurers) that can bundle extra benefits.

- Private plans and employer-sponsored insurance.

Private coverage can be purchased directly or provided as an employer benefit. These plans vary in coverage levels and typically include broad provider networks.

Comparison of common health insurance options

Remember: beyond a policy, a health plan is protection for you and your family—take the time to choose well.

Here’s a comparative table of major U.S. health plan types.

Plan type

Who it serves

Approx. costs

Primary coverage

ACA Marketplace

People without employer private insurance.

Costs vary by coverage; income-based subsidies can lower premiums.

Essential benefits: hospitalization, preventive care, prescriptions, emergency care, etc.

Medicaid

People with low incomes.

Generally no premium; small copays for some services.

Broad medical and hospital coverage nationwide.

Medicare

People 65+ and certain disabilities.

- Part A: per-period deductibles.

- Part B: monthly premium ~$185.

Hospital and medical services coverage

Employer-sponsored private insurance

Workers (and dependents) covered by employers.

Costs include premiums, deductibles, and copays—vary by plan.

Hospital, specialists, prescriptions, emergency services, etc.

Don’t forget: as an immigrant in the U.S., verify eligibility rules related to immigration status.

Manage your finances in the U.S. with Común

In this article, we covered what to consider before enrolling, the different plan types, and how to compare benefits.

There’s no single “best” plan—it depends on your personal and family needs and budget.

Beyond medical costs, immigrants need safe financial services to manage their money.

Común is the financial platform you’ve been looking for—discover the benefits!

- Checking account with clear, competitive fees.

- International money transfers at affordable costs.

- Mobile app available in Spanish that accepts 100+ official IDs for account opening.

- Debit card for everyday purchases and payments.

Open your Común account today and manage U.S. medical bills simply and transparently.

Frequently Asked Questions (FAQ)

If you still have questions, see the section below.

What is the number-one health insurer in the U.S.?

Among the top U.S. health insurers are:

- Cigna.

- Aetna.

- Blue Cross Blue Shield.

- Ambetter.

- Anthem.

Is health insurance mandatory in the U.S.?

It isn’t required at the federal level, but some states—like California and New Jersey—mandate coverage or impose penalties.

Where can I officially compare health plans?

Official sources include: HealthCare.gov (federal Marketplace to view/compare/enroll); Finder.Healthcare.gov (to find off-Marketplace plans); Medicare.gov (compare Medicare plans by ZIP code).

Financial Education

How to Call Colombia from the United States in 2025

8 min read

December 17, 2025

How to call Colombia from the U.S. in 2025 easily and affordably

The Colombian community has a strong presence in the U.S., with many immigrants arriving each year to visit, live, study, and work.

Staying in touch with family across borders matters. That’s why it’s useful to know the different ways to make international calls from the U.S. While it can seem tricky, it’s easy if you have the right codes.

If you want to call loved ones back home in Colombia, below you’ll find step-by-step dialing instructions from the U.S., examples, and a full area-code table.

Basic steps to call Colombia from the USA

Before calling anyone in Colombia, know the sequence: international prefix + country code + local number.

1. Enter the U.S. exit code – 011

This is the international prefix from a landline. If you’re using a mobile phone, use the “+” sign instead.

2. Dial Colombia’s country code – 57

This identifies Colombia in the international telephone system.

3. Dial the local number in Colombia

For landlines include the city area code. For mobile phones, dial the full 10-digit mobile number.

Examples:

- Call Bogotá (landline): 011 + 57 + 1 #######

- Call Medellín (landline): 011 + 57 + 4 #######

Area codes and dialing examples for Colombian cities

There’s a difference between calling a landline and a mobile in Colombia from the U.S.: landlines need the regional area code; mobiles are dialed using the “+” format on cell phones.

Below you’ll find the area codes for Colombia’s main cities to ensure you dial correctly when contacting your family.

City

Area code

U.S. dialing example

Bogotá

1

011 57 1 #######

Medellín

4

011 57 4 #######

Cali

2

011 57 2 #######

Barranquilla

5

011 57 5 #######

Cartagena

5

011 57 5 #######

Bucaramanga

7

011 57 7 #######

Pereira

6

011 57 6 #######

Cúcuta

7

011 57 7 #######

Santa Marta

5

011 57 5 #######

Manizales

6

011 57 6 #######

Digital alternatives and budget-friendly plans to call Colombia

The phone is a favorite way to bridge distances and stay in touch with loved ones across borders.

Years ago, international rates were expensive, making frequent calls home difficult.

Today, digital options have lowered costs and made cross-border communication much easier.

Below we show some affordable options to help you stay in touch with the people who matter most.

- Internet-voice apps (VoIP):

Mobile apps are hugely popular worldwide. They enable texting, voice notes, and voice/video calls over Wi-Fi or data—significantly cutting costs.

WhatsApp is the most popular, and other solid options include FaceTime, Google Voice, and Skype.

- International calling plans from your U.S. carrier:

If you prefer traditional calling, look for an international plan from your U.S. provider with minutes to Colombia—great for frequent calls.

You can pick plans with minutes to landlines and mobiles or Colombia-specific bundles.

Examples of U.S. carriers include AT&T Prepaid, T-Mobile, Verizon, and Ultra Mobile. Options range from unlimited international add-ons and prepaid plans with international calling to limited-minutes bundles and mixed data/calling packages.

- Prepaid calling cards as a flexible option:

If you’re in the U.S. for only days or weeks, a mobile plan may be overkill. A prepaid calling card can be ideal—no PINs in many cases and you only pay for the minutes you use.

Stay connected with family in Colombia with Común

As you’ve seen, calling Colombia from the U.S. is straightforward—just use the correct codes. You can also choose affordable alternatives like mobile apps or prepaid cards.

Staying in touch shows care and support. It also helps to have accessible services to send money and support their well-being.

Meet Común your direct link to the ones you love!

- International money transfers: the simplest way to send remittances to family with fair, transparent pricing.

- Común’s mobile app in Spanish and English: open an account with 100+ eligible official IDs and get support in your language.

Ready to revolutionize how you connect with your finances?

Open your Común account today and complement your calls with a fintech platform that supports your financial life in the U.S.

Frequently Asked Questions (FAQ)

Still have questions? Check our FAQ section below.

What if I don’t dial 011 or “+”?

If you don’t dial 011 from a landline or “+” on mobile, your call won’t be recognized as international and will fail as a local call.

What’s the cheapest way to call Colombia from the USA?

There are several affordable options—apps like WhatsApp, Skype, or Google Voice; prepaid calling cards; or an unlimited international plan. The best choice depends on your habits and how often you call.

How much does it cost to call Colombia from the USA?

Costs vary by method. For example, AT&T offers unlimited add-ons around $15/month and Verizon offers 300 minutes for about $10/month.

Financial Education

How to Call Guatemala from the USA in 2025

8 min read

December 17, 2025

How to Call Guatemala from the United States Easily and Affordably

One of the main wishes of Guatemalan immigrants arriving in the U.S. is to stay in frequent contact with loved ones through efficient and affordable telecom services.

However, confusion is common when dialing because of the codes needed to connect U.S. phone service to Guatemala.

In reality, once you have the right codes, calling Guatemala from the U.S. is quite simple—and this article shows you how.

Below you’ll learn the step-by-step dialing process with examples, plus money-saving options and tips to avoid extra charges.

3 Basic Steps to Dial Guatemala from the USA

First, know the U.S. international exit code—it goes at the very start of the number.

Here are the basic steps to dial Guatemala.

1) Dial 011 from a landline or “+” from a mobile

The U.S. international exit code is 011 (landlines). On mobile phones, use the “+” sign.

2) Dial 502 - Guatemala’s country code

The next step is to enter Guatemala’s code, which is 502. Every country has a code that identifies it internationally to connect telephony services.

3) Dial the 8-digit local number (landlines and mobiles)

Finally, dial the Guatemalan phone number exactly as it is, whether you’re calling from a landline or a mobile phone.

Keep in mind that the first digit of a Guatemalan phone number indicates whether it’s a landline (2) or a mobile (5).

Here you have some dialing examples:

- Landline, Guatemala City: 011 + 502 + 2 ### ####

- Mobile, metro area: 011 + 502 + 5 ### ####

Guatemala Prefixes: Identify Landline vs. Mobile

As mentioned in the previous section, the first digit of a Guatemalan number indicates whether it’s a landline or mobile. It also indicates the carrier and the region.

Therefore, before calling Guatemala, identify this digit so you know exactly what type of number you are dialing.

Below is a table with the prefixes to make them clearer.

Number type

Prefix

Example from U.S.

Landline, Guatemala City

2

011 502 2 ### ####

Landline, Metro Area

6

011 502 6 ### ####

Landline, rest of country

7

011 502 7 ### ####

Mobile, major operators

3, 4 or 5

011 502 3 ### ####

Modern Ways to Save on Calls to Guatemala

It’s very likely that the distance between the United States and Guatemala will make you need to place phone calls more often to keep up with your family and friends.

Fortunately, today’s international calling rates are very different from what they were a decade ago, when callers were charged per minute. That made it difficult to maintain constant communication between families living in different countries.

Today you can choose telecommunications services with far more affordable calling plans, as well as apps that work over a Wi-Fi connection.

Here are some options to call Guatemala easily.

VoIP applications

Nowadays, the easiest way to make calls—both domestic and international—is through VoIP (Voice over IP) apps, which connect over Wi-Fi or mobile data.

One of the most popular is WhatsApp, which has millions of users worldwide and, in addition to calls, also offers video calls, text messages, voice notes, and frequent updates.

Other similar apps available include FaceTime, Google Voice, and Skype.

International plans from phone carriers

Although apps offer a very affordable way to stay in touch, one downside is that call quality depends on the internet connection.

If you need consistently smooth calls, an international plan is ideal. Major U.S. carriers like Verizon, AT&T, and T-Mobile offer international plans with affordable rates.

Prepaid calling cards

Prepaid cards are a more traditional option. They’re best if you won’t be in the U.S. for long, since you only pay for the minutes you need and don’t rely on a phone plan or internet connection.

Bundles with minutes to Guatemala included

Some providers offer low-cost bundles with minutes to call Guatemala. Examples include Rebtel and Boss Revolution.

Tips to avoid extra charges on your calls

The cost of calling Guatemala can end up higher than expected. Here are some tips to keep in mind.

Common dialing mistakes when calling Guatemala:

- Not dialing the full international prefix.

If you don’t dial the U.S. exit code 011 + Guatemala’s country code 502, the call may not connect or may be billed as a domestic call.

- Adding a 0 to mobile numbers.

In Guatemala, both landlines and mobiles have 8 digits, so there’s no need to add a leading 0.

- Mixing up the first digit.

The first digit indicates landline vs. mobile. If you confuse it, the call may fail or connect using another country’s code.

- Not checking your plan or rates before calling.

Carefully review plan costs and pick the best rates to avoid overpaying.

Tips for immigrants who need to call Guatemala

- Use apps over Wi-Fi whenever possible.

Mobile apps over Wi-Fi are the most affordable option—just make sure you have a strong signal for smooth calls.

- Confirm the Guatemalan number has 8 digits.

Guatemalan numbers always have 8 digits, whether landline or mobile.

- Compare rates across providers.

Take time to compare rates and benefits—unlimited minutes, included data, social apps, etc.

Stay connected with your family in Guatemala with Común

Ready to call your loved ones in Guatemala? Remember you need the U.S. exit code, the country code, and the local number. You also learned practical tips to make the process easier.

Staying in touch across borders is essential to bridge the distance. Another way to care for your loved ones is by sending money through fair, secure services.

Discover all the benefits of Común!

- Checking account with clear, competitive fees.

- International money transfers.

- Común’s mobile app available in Spanish and English that accepts 100+ official IDs for account opening.

- Debit card for everyday purchases and payments.

Open your Común account today and complement your calls with a fintech platform that connects and supports you in the U.S.

Frequently Asked Questions (FAQ)

If you still have questions, see the section below.

What happens if I don’t dial 011 or “+”?

Your call won’t be recognized as international, so it may be treated as local or fail with an error.

What’s the cheapest option to call Guatemala?

Internet-based apps like WhatsApp are the most economical option.

How can I tell if a Guatemalan number is landline or mobile?

Landlines start with 2 and mobiles with 5.

Financial Education

Quick guide on how to call Mexico from the USA

8 min read

December 17, 2025

How to call Mexico from the United States easily and affordably

There’s no doubt about the impact the Mexican community has had in the United States due to the number of immigrants who have arrived in recent decades and who, despite the distance, need to stay in touch with their loved ones.

One of the most common points of confusion when making an international call has to do with the order of the required codes. However, with the right information, placing a call from the United States to Mexico is very simple.

Below, we’ll show you step by step how to dial, practical examples for major cities, as well as modern options to save money no matter how long you’re on the phone with your loved ones in Mexico.

Basic steps to call Mexico from the USA

To connect a phone call from the United States to Mexico, you need three basic pieces of information: the exit code, Mexico’s country code, and the local number.

These are the steps to call Mexico.

Dial the international prefix

011 from a U.S. landline or “+” from a mobile phone.

Add Mexico’s country code

The code is 52.

Dial the 10-digit national number

Include the area code plus the local number

Practical examples:

- Mexico City: 011 + 52 + 55 123 1234

- Guadalajara: 011 + 52 + 33 123 1234

- Monterrey: 011 + 52 + 81 123 1234

It’s important to clarify that it used to be necessary to add the prefix 1 for cell-phone calls, but this requirement was eliminated in 2019.

Area codes and example calls to Mexican cities

In Mexico, each city has an area code (lada) made up of 2 or 3 digits. Taking that into account, all Mexican phone numbers have 10 digits in total.

Below is a table with examples of how to dial from the United States to Mexico.

City

Area Code

Dialing example from the United States

Mexico City

55

011 + 52 + 55 + ########

Guadalajara

33

011 + 52 + 33 + ########

Monterrey

81

011 + 52 + 81 + ########

Puebla

222

011 + 52 + 222 + #######

Tijuana

664

011 + 52 + 664 + #######

León

477

011 + 52 + 477 + #######

Querétaro

442

011 + 52 + 442 + #######

Mérida

999

011 + 52 + 999 + #######

Cancún

998

011 + 52 + 998 + #######

Chihuahua

614

011 + 52 + 614 + #######

Modern and more affordable options for calling Mexico

Long-distance calling used to be very expensive, especially when made directly— a drawback for people who wanted to keep in touch with family abroad since costs were charged per minute.

Fortunately, today you can choose far more affordable alternatives that also offer unlimited minutes and other communication benefits such as messaging and video calls.

These are the most popular low-cost options for calling Mexico from the United States.

VoIP apps and services over Wi-Fi

VoIP (Voice over IP) apps are one of the most accessible alternatives for communicating with people worldwide.

The main advantage of mobile apps is that they allow domestic and international calls over a Wi-Fi or data connection. This significantly reduces costs and eliminates the need for local phone coverage, though a good internet connection is important.

WhatsApp is a popular app of this kind, given its large user base and a variety of features beyond calls, such as voice notes, voice dictation, video notes, and video calls.

Other similar alternatives include Skype, Google Voice, and Telegram.

International plans from your carrier

If you want to make long calls and not rely on Wi-Fi, a recommended alternative is to get an international plan with included or unlimited minutes to Mexico.

For example, Verizon Global Calling has a plan that includes unlimited minutes to Mexico and Canada.

If you’re still in Mexico, Telcel offers international roaming packages and eSIM for travelers.

Prepaid calling cards

Another solution for calling Mexico is using a prepaid calling card.

Here are some examples.

Company | Cost | Validity/Expiration Enjoy Prepaid | From 0.9¢/min to landlines, 2.9¢/min to mobiles. | After 183 days of inactivity. BOSS Revolution | 1.9¢/min to landlines and mobiles. | Credit remains while the user is active. Calling Card Plus | From 0.8¢/min to landlines and 2.5¢/min to mobiles. | Depends on the plan; may include per-minute rounding or a weekly charge.

Company

Cost

Validity/Expiration

Enjoy Prepaid

From 0.9¢/min to landlines, 2.9¢/min to mobiles.

After 183 days of inactivity.

BOSS Revolution

1.9¢/min to landlines and mobiles.

Credit remains while the user is active

Calling Card Plus

From 0.8¢/min to landlines and 2.5¢/min to mobiles.

Depends on the plan; may include per-minute rounding or a weekly charge.

Bundles with included minutes

A bundle is a package that, in addition to international calls, includes other related services. For example, Verizon Global Choice offers 300 minutes for $10 per month.

Practical tips for immigrants

Taking care of your finances is essential to stay in touch with your family in Mexico. Here are some tips to keep you connected.

- Use apps over Wi-Fi whenever possible: they’re a very affordable alternative, as long as you have a good internet connection.

- Compare rates from different companies: take time to review each provider’s international rates as well as specific terms.

- Consider family bundles or special plans for Mexico: given the geographic proximity between Mexico and the United States, there are several communication options designed for families who frequently contact relatives.

Stay connected with your family in Mexico thanks to Común

In this article, we showed you how to call Mexico from the United States with the correct code sequence, via mobile and landline. We also shared tips to keep in touch with your family through more accessible means such as mobile apps and international plans with minutes to Mexico.

In addition to staying in touch with family, Mexican immigrants also often need services that let them send money home.

- Discover the benefits of Común, the platform that brings you closer to the people you love most!

- Checking account with clear, competitive fees.

- Accessible international money transfers.

- Común’s mobile app is available in Spanish and accepts more than 100 eligible official IDs for account opening.

- Debit card for everyday purchases and payments.

Don’t lose touch with your country! Open your account with Común and connect with the financial platform dedicated to shortening the distance.

Frequently Asked Questions (FAQ)

If you still have questions, see this section.

What happens if I dial the number without the 011 prefix?

If you don’t dial 011 or “+” on mobile phones, your call won’t be recognized as international and will either connect as a local call or return an error.

Is it better to use apps or international calling plans?

It depends on your needs. Apps are an excellent alternative but depend on a good internet connection. International plans require a SIM, but they offer more stable calls along with other communication services.

Which option is best for saving money?

A very convenient option to save money is an app like WhatsApp, since it works over an internet connection.

How can I dial an 800 number from the United States to Mexico?

800 numbers are toll-free within Mexico, but from the United States they do carry a cost. To dial, you must enter the exit code and the country code.

Another option is to look for that institution’s alternate number for international calls.

Financial Education

Emergency Fund: Guide to Build It and Save in the U.S.

8 min read

December 17, 2025

How to create an emergency fund and save in the U.S., step by step

If you’re new to the United States or facing financial challenges, it’s very important to have strategies to prepare for any eventuality.

An emergency fund is an excellent way to do this, and it also builds your financial literacy. It’s a cash reserve meant to cover unexpected expenses such as illness, job loss, home repairs, etc.

Having this cushion gives you peace of mind and removes uncertainty about the future, since it provides the liquidity you need to handle the unexpected.

You might think you need to earn a lot to build an emergency fund. Below, we’ll show that even with limited resources, you can start securing a future without financial complications.

What is an emergency fund and why is it key to your financial peace of mind?

Surely at some point during your time in the U.S., you’ve faced financial emergencies that made it hard to cover daily expenses—traffic fines, immigration procedures, illnesses, unemployment, repairs, etc.

An emergency fund is meant to support your finances precisely when those events occur. It’s savings set aside to handle all kinds of unforeseen expenses.

Beyond a stash of money, think of the emergency fund as a way to maintain peace of mind and reduce stress; it helps you preserve financial stability and avoid going into debt.

How much should you save in your emergency fund?

Knowing how to size an emergency fund is the first dilemma for many who aren’t used to long-term saving. While the ideal target is 3–6 months of basic expenses, if your income is limited you can start with small savings goals.

Below is a comparison of how your emergency fund would grow assuming expenses equal to 50% of total monthly income.

Monthly income

Approx. monthly expenses

3-month savings target

6-month savings target

$1,500

$750

$2,250

$4,500

$2,500

$1,250

$3,750

$7,500

$3,500

$1,750

$5,250

$10,500

Where should you keep your emergency fund so it’s safe and accessible?

It’s very important to choose a safe, easy-access place for your emergency fund and keep it separate from the money you use for daily expenses.

Today there’s a wide variety of savings accounts, both from traditional financial institutions and online platforms.

Whatever you choose, the following options are not recommended for storing your emergency fund.

- Cash at home

Whether under the mattress or in a piggy bank, keeping your emergency fund in cash is not a good idea for several reasons. First, there’s the risk of theft or loss. Also, the cash earns no interest and loses value to inflation. Another drawback is low accessibility if you need to cover expenses digitally.

While it’s true that opening a checking account can be challenging for immigrants in the U.S., there are accessible options so you don’t have to keep the emergency fund in cash.

- In high-risk investments

Although investments have advantages, high-risk ones involve sharp fluctuations that could cause losses. They also often require locking funds for a long period.

Simple strategies to build your emergency fund

If you’re new to personal finance, the first thing to know is that an emergency fund isn’t just for high earners. The key is to examine your lifestyle and spend according to a savings plan.

Step 1. Calculate your basic monthly expenses

The first step is to list all your fixed monthly expenses and the amount for each.

Example:

- Rent: $1,300

- Transportation (public or private): $100

- Tuition: $200

- Subscriptions: $50

Then list your variable expenses and calculate a budget. To be more accurate, track all your spending by category.

Example:

- Food: $300

- Leisure: $200

Finally, total your monthly spending. In the example above, monthly expenses add up to $2,100.

Step 2. Set your first goal

At first, reaching 3–6 months of expenses can sound impossible. You don’t have to give up what you enjoy—start with a small amount each month and increase gradually.

Your first savings target depends on your income, your expenses, and the resulting capacity to save.

Step 3. Adjust your budget and allocate a fixed percentage to savings

After doing the math, add “savings” as a fixed expense so you set that money aside every month.

Step 4. Automate with scheduled transfers

Ideally, open a new account so your emergency fund doesn’t mix with daily-use money.

An easy way to fund it is with automatic transfers so you don’t have to remember to move money each time.

Step 5. Review and raise your goal until you reach 3–6 months of expenses.

After a few months of hitting a small goal, reassess your budget and consider increasing your savings as you’re able.

Organize and protect your money with Común

As you can see, an emergency fund provides financial security for unexpected events. It’s also easy to start with small goals and increase gradually until you reach financial peace of mind.

The next step is choosing a safe place to keep your emergency fund secure.

Meet Común, the financial platform dedicated to making life easier for immigrants in the United States!

- Open your checking account at Común with a qualifying official ID from your country of origin.

- Send money to your family with clear, competitive fees.

Común is a financial platform designed to support your first steps toward financial stability in the U.S.

Open your account with Común today and start your emergency fund with a financial ally that truly understands you.

Frequently Asked Questions (FAQ)

If you still have questions, check this section.

Is it better to save for the emergency fund or pay debts first?

Having debts doesn’t prevent you from starting an emergency fund. Just include debt payments among your fixed monthly expenses and set your savings goal accordingly.

What happens if I use the fund and end up with no savings?

If you use your emergency fund for unexpected expenses, that’s fine—that’s its purpose. If you run it down, don’t worry; just start again based on your budget.

When should I use my emergency fund?

Your emergency fund is intended to cover unexpected events like medical bills, appliance breakdowns, layoffs, etc. When that happens, use it—and keep saving afterward.

Financial Education

How to Emigrate to the United States: Practical Guide and Helpful Tips

8 min read

December 17, 2025

Complete Guide to Emigrating to the United States

Have you thought about alternatives to build a better future? You probably share the dream of thousands who long to emigrate to the U.S. in search of job and financial stability. Although the idea is tempting, it’s important to do it in an orderly and legal way to avoid issues with the U.S. government.

Beyond better job opportunities, people emigrate seeking education, family reunification, and safety.

The process to live legally in the U.S. can be overwhelming and confusing. This guide explains, step by step, how to emigrate to the United States to work, study, and reside.

Main Options to Emigrate to the United States

First, understand the different visa categories you can apply for to legally enter the U.S.—whether for work, family ties, or other categories.

These are the visa categories:

Employment

If your goal is to find job opportunities in the United States, you need to understand the work visa options.

- H-1B visa: for specialized professionals with a university degree or equivalent experience.

- H-2B visa: temporary non-agricultural workers.

- H-2A visa: temporary agricultural workers.

- TN visa: (NAFTA/USMCA) for Mexican and Canadian citizens in specific professions.

- EB-5 visa: for investors able to create at least 10 U.S. jobs. Also a pathway to permanent residence.

Family

Another path is the family-sponsored Green Card, which lets U.S. citizens and permanent residents help certain relatives obtain legal status.

U.S. citizens may petition for a spouse, unmarried or married children, parents, and siblings; permanent residents may petition for a spouse and unmarried children under 21.

Processing times vary but can be around 18 months. In general, the card is issued with a 10-year validity.

Visa Lottery

If you don’t fit employment or family categories, you can consider the Diversity Visa (DV Lottery), which grants 55,000 lawful permanent resident visas to nationals from countries with low U.S. immigration rates.

These are the requirements to apply:

- Be from an eligible country.

- Have a high school education and at least two years of experience in an occupation.

- Complete the online form during October–November.

Other options

Lastly, there are other alternatives for foreign nationals who don’t fit the categories above.

- Student visa (F-1 or M-1).

- Exchange visitor visa.

- Asylum or refugee status.

- Humanitarian parole or special programs.

Step-by-Step to Start Your Immigration Process

Below is the visa application process step by step.

Step 1. Research the most viable path for your profile.

First, analyze your goals in the U.S. and which visa category best fits your profile.

Step 2. Estimate process costs and initial cost of living in the U.S.

Immigrant visa costs vary by category. For example, in family sponsorship, Form I-130 or I-140 ranges from $535 to $700.

Check exact fees on the official U.S. Citizenship and Immigration Services website.

Step 3. Gather required documents (certificates, passports, diplomas, records, proof of income, etc.).

Each visa type requires specific documents; below is a general list of the most important items.

Valid passport.

- DS-160 (temporary visas) or DS-260 (immigrant visas).

- Proof of consular fee payment.

- Recent visa-style photo (2x2 inches).

- Job offer letter.

- USCIS employment authorization document.

- Academic certificates, diplomas, professional degrees.

- Proof of work experience.

- Proof of financial solvency or bank statements.

Step 4. If needed, improve your English before emigrating.

While the immigrant community is large, you’ll still need at least basic English to communicate.

Step 5. Check USCIS official sources to confirm current forms and fees.

Forms and fees vary by visa type. Always consult USCIS official information.

Also keep these practical tips in mind to avoid common mistakes.

- Avoid unlicensed consultants.

- Don’t make payments on unofficial sites. Make sure URLs end in .gov.

- Keep digital copies of all official documents for easy backup.

State Options for Emigrating to the U.S. and Costs to Consider

The next key step is choosing the state where you’ll arrive once you get your visa. This choice can directly impact your success due to the cost of living, job opportunities, and minimum wage.

Several states are attractive due to job variety, access to services, and support networks.

Here is a comparative table of some of the U.S. states for immigrants.

State

Average cost to rent a room

Average cost to rent a family home

State or federal minimum wage

Texas

$1,130

$1,400

Federal minimum wage $7.25 per hour

California

$2,600

$3,500

$14.00 per hour

Florida

$1,290

$2,000

$11.00 per hour

New York

$2,125

$2,300

$15.50 per hour

Illinois

$1,140

$1,300

$15.00 per hour

Arizona

$1,171

$1,400

Federal minimum wage $7.25 per hour

Helpful Tips for a Successful Transition

Emigrating requires financial, legal, and emotional preparation. These tips help you transition more smoothly.

- Once in the U.S., open a checking account to facilitate payments and salary deposits.

- Create an initial budget for the first 3–6 months.

- Line up temporary housing before traveling—family or friends if possible.

- Learn how the healthcare system and insurance work.

- Learn how credit history works and how to start building it.

Build Your New Financial Life in the U.S. with Común

You’re one step closer to starting a new life in the U.S. Once there, you’ll need a reliable service to manage your money.

Meet Común, the financial platform in the U.S.!

Open a checking account with qualifying ID from your home country and send money to Latin America with clear, competitive fees.

Open your Común checking account and take the first step toward financial stability in the U.S.

Frequently Asked Questions (FAQ)

If you still have questions, see the section below.

How much money do I need to emigrate to the United States?

Costs depend on the visa type—check USCIS’s official site. Also include travel, housing, and basic living expenses.

Which visas are faster to emigrate with?

The TN visa takes about 2–8 weeks; temporary work visas take around 3 months.

What happens if my application is denied?

You can request a review or appeal and make the necessary corrections. If not accepted, you may submit a new application.

Thousands of immigrants are already achieving more with their money. You can too.

Comun is a financial technology company and not a bank. Banking services are provided by Community Federal Savings Bank; Member FDIC. The Comun Visa® Debit Card is issued by Community Federal Savings Bank, pursuant to a license from Visa U.S.A Inc. and may be used everywhere Visa Cards are accepted.

Results may vary. For a complete list of eligible IDs and application requirements, follow this link.

No minimums, no maintenance fees. ATM or transfer fees may apply. See app for fee details.

Direct deposit funds are typically available when we receive the payment file, up to two days before the scheduled payment date. This early availability is not guaranteed.

A service provided by Service UniTeller, Inc. Service UniTeller, Inc. is licensed in all states that require a license.

Remittance fees start at $2.99 but may vary. Please check the app for more details.

Comun Inc. may earn revenue from the conversion of foreign currencies.

Funds in your account are FDIC insured up to $250,000 by ownership category through Community Federal Savings Bank (CFSB), Member FDIC, in the event CFSB fails.