Comun aprovecha el poder de la Comunidad para redefinir la banca de relación digital para los inmigrantes en los EE. UU.

Comun redefine la banca digital para inmigrantes en EE. UU. con una plataforma 100% digital, accesible y de bajo costo, ofreciendo apoyo en tres idiomas y promoviendo la movilidad social.

8 min read

29 May 2024

Comun no tiene sucursales, pero cuenta con un equipo que apoya a sus clientes las 24 horas del día, los 7 días de la semana, sin salir de sus hogares, en tres idiomas diferentes.

Construir mejor futuro para los inmigrantes en los EE. UU. es un principio fundamental de la misión de Comun. Opciones bancarias accesibles y fáciles de entender son una parte clave del viaje del inmigrante. Sin embargo, las opciones son escasas.

Las opciones complejas, engorrosas y costosas son la norma. Actividades que pueden parecer triviales e intuitivas para los nacidos en los EE. UU. son abrumadoras y confusas para un inmigrante recién llegado. Todo, desde configurar un depósito directo con un empleador hasta enviar dinero a casa, realizar pagos de bienes y servicios o comprender cómo construir un puntaje crediticio, parece demasiado complejo para cualquiera que nunca haya tenido que hacer esto en los EE. UU., y mucho menos en absoluto.

Las tarifas ocultas y las comisiones costosas añaden un nivel de estrés al comenzar una vida financiera en los EE. UU. Entre los saldos mínimos de cuenta, las tarifas mensuales, los cargos por sobregiro, las grandes tarifas de depósito de cheques, las comisiones extorsivas de transferencias internacionales y todo lo demás, mantener y usar una cuenta bancaria en los EE. UU. puede ser costoso. Para los trabajadores manuales, esto puede representar un porcentaje importante de su salario.

Las ubicaciones físicas de los bancos tradicionales también pueden ser escasas en algunas áreas. Dado que abrir una cuenta bancaria o depositar un cheque o efectivo en la cuenta debe hacerse en la sucursal, esto es una carga significativa para alguien que vive en una zona remota. Muchos inmigrantes, a veces trabajando en granjas o fábricas remotas, viven en áreas a kilómetros de distancia de la sucursal bancaria más cercana. Los costos de transporte a esas sucursales se suman a las tarifas ya altas de usar y mantener una cuenta.

Incluso si los servicios bancarios proporcionados fueran más intuitivos, digitales y a un costo menor, queda otra barrera importante. Obtener la documentación necesaria para abrir una cuenta bancaria también puede dificultar el acceso a servicios financieros justos y simples. Los inmigrantes lo suficientemente afortunados como para tener autorización de trabajo aún necesitan reunir documentación importante que no siempre está disponible para ellos. Para aquellos que han llegado a los EE. UU. buscando asilo o mejores oportunidades de trabajo siguiendo un camino más no convencional, los documentos requeridos para abrir una cuenta a menudo son prohibitivos.

Construir una plataforma bancaria 100% digital para resolver los problemas mencionados es parte de lo que Comun busca lograr porque creemos en ayudar a desbloquear la movilidad social. Pero una plataforma digital, de bajo costo e intuitiva no es suficiente. Para navegar este proceso, los inmigrantes necesitan ayuda, y la ayuda se encuentra mejor en una Comunidad que los entiende cuando más lo necesitan.

Es por eso que no solo nuestros clientes son parte de nuestra Comunidad, sino también las personas que los ayudan las 24 horas del día, los 7 días de la semana a través de nuestra aplicación, redes sociales, WhatsApp o por teléfono. Más allá de resolver un problema inmediato, el apoyo brindado va más allá. Enseña y educa, empatiza y se esfuerza por fomentar un sentido de Comunidad de personas que los entienden, en términos que comprenden y en el idioma que hablan. Este es el núcleo de la verdadera banca comunitaria digital. Nuestro equipo les ayuda a configurar su depósito directo, conectarse a Zelle, obtener reembolsos por cargos con los que no están de acuerdo y todo lo demás.

En Comun, el primer paso en este viaje ha comenzado. Nuestro equipo en Mérida, México, es parte de nuestra Comunidad y a la que buscamos servir. Son una extensión de nuestra misión y de nuestra plataforma digital, y un ingrediente necesario para desbloquear la movilidad social para millones de inmigrantes en los EE. UU.

Conclusion

Starting a business as an immigrant is entirely possible with the right steps. By choosing the right business structure, obtaining the necessary tax IDs, and registering properly, you’ll build a strong foundation for success.

Need an easy way to manage your business finances?

Común offers banking solutions designed for Latino entrepreneurs. Open your account today!

Olivia Rhye

Community Partner

Living in the United States

When Is Father’s Day in the United States and Latin America?

8 min de lectura

One of the greatest challenges faced by the immigrant community living in the United States is dealing with the nostalgia of being far from their home country and loved ones.

A father is one of the most important family members, as he ensures that nothing is missing at home—from daily meals to the unconditional love that lasts a lifetime. That’s why, despite the distance, celebrating Father’s Day is especially meaningful.

Since the date of this celebration varies between the U.S. and Latin America, we’ll explain when Father’s Day is celebrated in both regions, how it’s observed, and how to stay connected with those you love most.

The Meaning of Father’s Day for the Immigrant Community

The origin of Father’s Day dates back to the early 20th century, when Sonora Smart Dodd proposed honoring fathers in tribute to her widowed father who raised six children on his own. Since then, the United States has observed the third Sunday in June as the official date to celebrate fathers.

Gradually, the celebration spread within and beyond the country, reaching much of Latin America, where—alongside Mother’s Day—it’s a special occasion to strengthen family unity.

For the immigrant community, this day has become more emotional than usual. On one hand, there are many fathers in the U.S. who arrived seeking a better future for loved ones back home. On the other hand, there are children celebrating their fathers from afar, offering love and support across borders.

Some of the ways fathers and children stay in touch include sending remittances to their home country, exchanging messages, and making video calls to stay connected.

When Is Father’s Day Celebrated in the United States?

In the United States, Father’s Day is celebrated on the third Sunday of June—a day that has become a symbol of recognition for the dedication of fathers who provide for their families and offer unconditional love.

Do you know how the first Father’s Day began? The celebration was promoted by Sonora Smart Dodd, inspired by her father, a Civil War veteran who raised six children alone. The idea was well received and gradually became popular nationwide until President Richard Nixon made it an official holiday in 1972.

We explain what CashApp is and all its benefits.

Typical Father’s Day Traditions in the U.S.

For the immigrant community in the U.S., this day is an opportunity to thank fathers for their hard work and sacrifice over the years to support their families.

Some common ways this special day is celebrated include:

Family Gatherings

Families in the U.S. often spend the day together eating and drinking at home, listening to music, dancing, and sharing funny stories about their fathers.

Activities

Another option is to enjoy outdoor family activities such as organizing or attending a soccer game, having a picnic, or watching a movie together.

International Calls

One way to bring families together across borders is through international calls or video chats. Fortunately, there are now more ways than ever to bridge the distance through technology.

Father’s Day Dates in Latin America

In most of Latin America, the date of Father’s Day doesn’t vary much.

Countries That Celebrate on the Same Day as the U.S.

Country

Cultural Differences

Mexico

Celebrated with traditional meals, school festivals, and greeting cards.

Colombia

Families host lunches accompanied by live music.

Peru

A day to honor the hard work of fathers.

Chile

Not an official holiday, but still celebrated with family meals.

Argentina

Originally celebrated on August 24, a date still observed in some provinces.

How to Celebrate Father’s Day from the United States

Distance is no reason to skip celebrating such an important occasion. Here are a few ways to show your dad you’re thinking of him even if you live in another country.

Send a Small Gift or a Symbolic Remittance.

More than a material item or money, sending a gift or remittance to your father is a way to show that he remains an important part of your life.

Make Family Video Calls or Virtual Gatherings.

This is the easiest way to stay in touch, not only on Father’s Day but also throughout the year. You can organize a group video call and invite family members to celebrate together.

Share Photos or Memories.

Photos are the best way to preserve special moments with loved ones. You can create a collage of meaningful pictures and share it with a heartfelt message.

Cook a Traditional Dish from Home.

Traditional food is one of the best ways to connect with your roots. Even if you’re far from your father, you can honor him by cooking his favorite dishes and remembering his presence.

With Común, Staying Close to Your Family Is Easier

In this article, we showed you when Father’s Day takes place in the U.S. and several Latin American countries, and offered ideas to celebrate from afar.

Your father is one of your strongest pillars of support. Likewise, Común is here to back you with the financial security you need.

Sending money to your father and other loved ones is something you should entrust only to a platform that understands the needs of immigrants in the United States.

Discover Común, the digital platform that allows you to send money from the U.S. to Latin America easily and with clear, fair fees. Best of all, you can open an account with a qualifying official ID from your home country.

At Común, we understand that love for your father transcends physical distance. With our financial tools, you can continue supporting your family with confidence—wherever you are.

Frequently Asked Questions (FAQ)

If you still have questions, take a look at the section below.

What Is Celebrated on June 17 in Mexico?

This is not an official holiday in Mexico, although it’s sometimes confused with Father’s Day celebrations in countries such as Guatemala or El Salvador.

When Is Father’s Day in Mexico in 2025?

This year, Father’s Day took place on Sunday, June 15.

How Can You Keep the Father’s Day Tradition Alive from Another Country?

You can choose to make video calls, send remittances or gifts, and express to your father how important he is in your life.

Financial Education

What is a certified check and how does it work?

8 min de lectura

What is a certified check and how does it work?

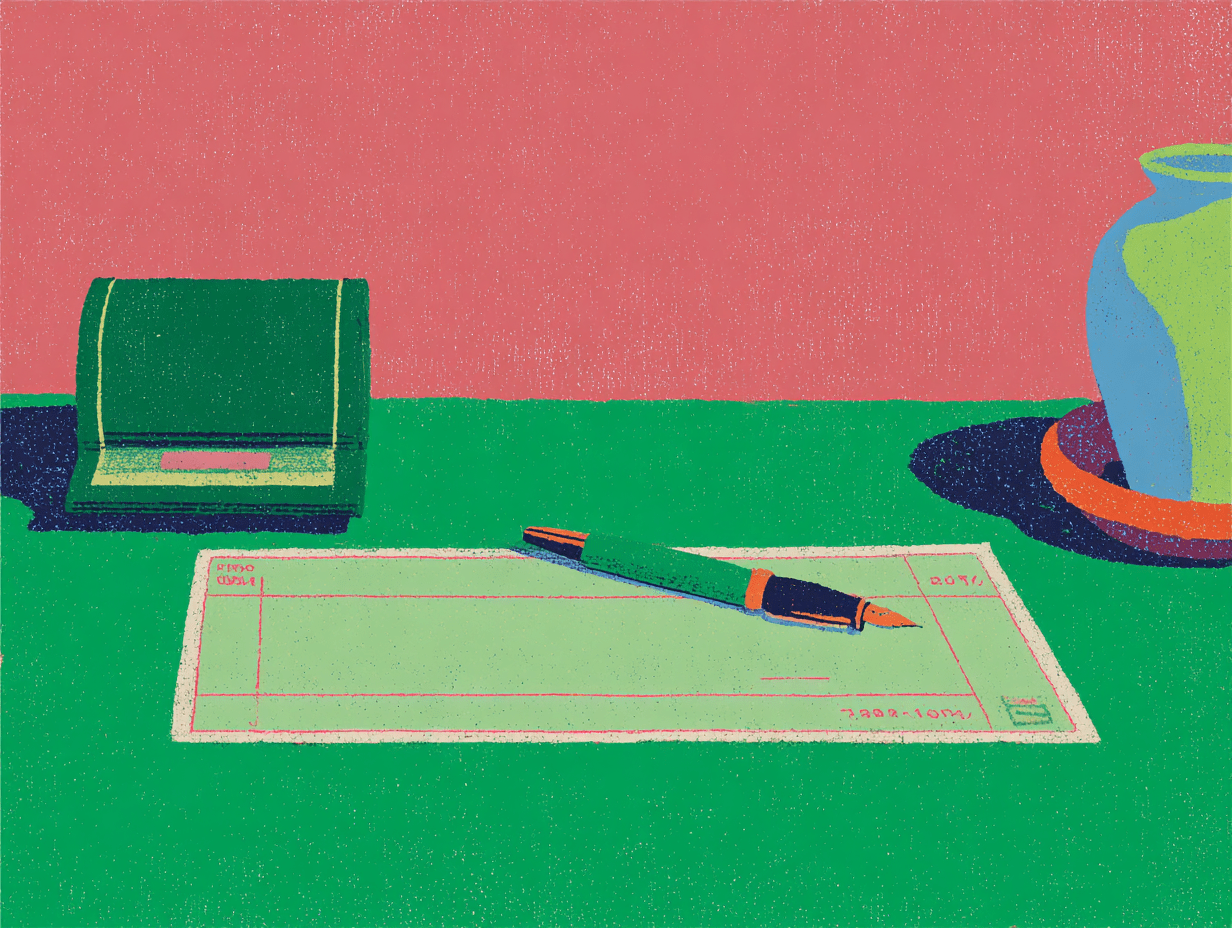

Certified checks are a common form of payment for thousands of immigrants living in the United States, especially for major purchases such as rent payments, buying a car, and legal settlements.

However, it is not always clear why the certification process matters and how it differs from other types of checks.

A certified check is a physical payment order that has been reviewed in advance by a financial institution to ensure there are sufficient funds in the issuer’s bank account. This is the fundamental reason it’s considered a safer form of payment than a personal check.

Below, we explain in detail what a certified check is, how it works, and why it’s important to understand the differences from other types of checks.

What is a certified check?

A certified check is a type of check with guaranteed funds, since the issuing bank has verified the money exists in the checking or personal account.

This makes it a safer form of payment than personal checks, because the bank sets aside the amount to be paid so it can be collected by the payee.

How is a certified check issued?

Issuing a certified check is a straightforward process you can complete directly at the financial institution of your choice.

- The customer requests the check

The account holder must go to a bank and request a certified check, specifying the payee and the amount.

- Customer identification

You must present an official ID to verify that you are the holder of the savings or checking account from which the funds will be drawn.

- The bank freezes the amount in the account

The bank then certifies there are sufficient funds to cover the check and freezes them to ensure the payee can cash it.

- Signature certification

You must sign the check before finishing the process so the bank can confirm the signature matches the one on file.

Affixing the certification stamp

Finally, once the bank has verified the funds and the signature, it places a certification stamp to document completion of the process.

Differences between a certified check and a cashier’s check

A cashier’s check is another way to make secure payments using a physical instrument. In this case, the bank branch issues the check after receiving the customer’s payment, so the funds come from the bank itself.

Below is a comparison between a cashier’s check and a certified check.

Cashier’s check

Certified check

Security

High; the bank verifies sufficient funds and places a hold for the payee.

Very high; the check is backed by the bank and does not depend on the issuer’s account.

Cost

At some banks they have no cost at others up to approximately $15.

Depends on the bank; typically $10–$20.

Issuance time

At the branch, after funds are verified.

Immediate.

When is a certified check typically required?

A certified check is commonly used for significant transactions or large amounts. This gives the recipient assurance that funds are available.

- Paying an apartment security deposit.

When finalizing a lease or purchasing an apartment, the landlord or agent may request payment via certified check to guarantee funds.

- Buying a used car.

Whether dealing directly with owners or dealerships, a certified check can be a suitable option because of the security it provides.

- Closing an important contract or legal settlement.

For example, to pay fees, settlements, or indemnities, certified checks provide security for both parties.

- For tuition or school fees.

Some educational institutions accept certified checks as a form of payment, especially for international or first-time payments.

Do you know what to do if a check is stolen or lost? We explain it here!

Practical tips for using certified checks safely

While certified checks are among the safest payment methods due to the bank’s verification process, there are still fraud attempts using forged documents.

With this in mind, keep these tips in mind to avoid becoming a victim of check fraud.

How to know if a check has funds and avoid scams

- Verify with the issuing bank.

Call the bank directly and provide the check number, account holder, and amount; ask them to confirm authenticity and that funds are guaranteed. Make sure you call the bank’s official number, not the one printed on the check.

- Be alert if you receive an overpayment check.

A common scam is sending a check for more than the amount due and asking for the difference in cash. Confirm the check’s validity with the bank before proceeding.

- Wait for the check to clear before handing over any goods.

Clearing can take 3–10 days. Make sure the funds have fully settled and are not just on hold.

- Avoid accepting checks from unknown parties.

Whenever possible, accept checks only from people you trust. If you must take a check, follow the security measures above.

Manage your money securely with Común

In this article we explained what a certified check is, how it’s issued, how it differs from cashier’s checks, and how to use this payment method safely.

While certified checks can be a good payment option, a checking account in the U.S. is a much more secure and practical way to manage money.

Meet Común, your financial ally in the United States!

Send, receive, and cash money within and outside the United States. Our platform lets you move your money easily, quickly, and securely. You need a qualifying official ID from your country of origin to get started.

Open your account with Común today and discover a financial platform tailored to you.

Frequently Asked Questions (FAQ)

Where can I get a certified check in the United States?

You can request certified checks at financial institutions such as banks, credit unions, and some digital banks.

How much does it cost to get a certified check at the bank?

The cost depends on the bank but is typically between $10 and $15.

What other types of checks exist in the U.S. besides certified checks?

Other types of checks in the United States include: Money order; Personal check; Cashier’s check.

International Money Transfers

Como Hacer Transferencias Internacionales: Opciones y Consejos

8 min de lectura

A medida que las razones para transferir dinero internacionalmente aumentan, también lo hacen los métodos por los cuales se pueden completar estas transacciones. Este artículo te guiará en la selección del servicio adecuado para tus necesidades, proporcionará un recorrido detallado del proceso de transferencia de dinero internacional y ofrecerá consejos para minimizar las tarifas y navegar por el paisaje regulatorio de las transferencias de dinero internacionales. Ya seas un remitente por primera vez o busques optimizar tus transacciones regulares, las siguientes perspectivas te equiparán con el conocimiento para tomar decisiones informadas.

Entendiendo las Transferencias de Dinero Internacionales

En un mundo cada vez más globalizado, la capacidad de transferir dinero a través de fronteras es esencial para propósitos personales y comerciales por igual. Las transferencias de dinero internacionales facilitan el flujo de fondos entre diferentes países, sirviendo una variedad de necesidades: desde apoyar a miembros de la familia en el extranjero, hasta pagar por servicios en otro país, hasta invertir en activos en el extranjero.

Tradicionalmente, los bancos han sido las principales instituciones que manejan estas transferencias, ofreciendo seguridad y fiabilidad. Sin embargo, a menudo son criticados por tarifas más altas y tipos de cambio menos favorables. En respuesta a estas limitaciones, han surgido una variedad de servicios alternativos de transferencia. Los servicios de transferencia en línea ofrecen tarifas y tipos de cambio competitivos, junto con plataformas fáciles de usar que simplifican el proceso, haciendo que las transacciones internacionales sean accesibles para todos con acceso a internet. Además, las aplicaciones móviles han revolucionado el escenario de transferencia internacional, permitiendo transferencias instantáneas con solo unos pocos toques en un smartphone. Cada una de estas entidades tiene su propio conjunto de ventajas y es adecuada para diferentes tipos de clientes y necesidades.

Eligiendo el Servicio Correcto: Factores a Considerar

Al decidir sobre un servicio para transferencias de dinero internacionales, varios factores clave deben guiar tu elección. Las tarifas de transferencia son a menudo la primera consideración; estas pueden variar significativamente entre servicios, con algunos cobrando una tarifa fija, otros un porcentaje del monto transferido, y otros ofreciendo transferencias sin tarifas en ciertos umbrales. Los tipos de cambio proporcionados por el servicio son igual de cruciales, ya que incluso una pequeña diferencia en el tipo de cambio puede afectar significativamente la cantidad que recibe el destinatario, especialmente en transferencias más grandes.

La velocidad de entrega es otro factor importante. Dependiendo de la urgencia de tu transferencia, puedes elegir un servicio que ofrezca transferencias instantáneas o del mismo día, incluso si podría costar un poco más. Además, no todos los servicios operan en cada país; por lo tanto, la disponibilidad del servicio en el país de destino es una verificación vital.Por último, no se deben pasar por alto las preocupaciones de seguridad y la disponibilidad del servicio al cliente. Asegúrate de que el servicio tenga medidas de seguridad robustas y ofrezca un soporte al cliente confiable en caso de problemas. Los proveedores deben estar regulados por las autoridades financieras relevantes, y deberías tener acceso al servicio al cliente a través de múltiples canales (teléfono, correo electrónico, chat) en cualquier momento.

Guía Paso a Paso para Enviar Dinero al Extranjero

Enviar dinero internacionalmente involucra algunos pasos clave. Aquí te mostramos cómo puedes hacerlo:

- Elige un Proveedor: Investiga y selecciona un servicio de transferencia basado en los factores anteriores - Puedes empezar con Comun ahora mismo.

- Crea una Cuenta: Regístrate y verifica tu identidad, lo cual puede requerir proporcionar documentación como un pasaporte o licencia de conducir.

- Ingresa los Detalles de la Transacción: Especifica la cantidad que deseas enviar, la moneda y la información del destinatario, incluyendo sus detalles bancarios o número de móvil, dependiendo del método de transferencia.

- Revisa Costos y Tasas: Confirma las tarifas, los tipos de cambio para la moneda extranjera del destinatario, y el monto total que recibirá el destinatario.

- Envía Dinero: Completa la transacción. La mayoría de los servicios proporcionarán un número de seguimiento o ID para seguir el progreso de tu transferencia.

- Confirma la Recepción: Asegúrate de que el destinatario confirme que el dinero ha sido recibido en la cantidad y plazo esperados.

Por seguridad, siempre verifica dos veces los detalles del destinatario y los resúmenes de transacciones antes de confirmar la transferencia, y solo utiliza redes seguras cuando realices transacciones en línea.

Manda dinero a tu país

de manera segura⁴

Envía al extranjero con tranquilidad con tu cuenta Comun¹

¡Abre tu cuenta en 3 minutos!

Estrategias Efectivas en Costos para Transferencias Internacionales

Transferir dinero internacionalmente podría parecer desalentador si no estás familiarizado con el proceso. Sin embargo, con la orientación adecuada, puede ser sencillo y seguro. Los siguientes puntos te ayudarán a navegar por las etapas esenciales de enviar dinero al extranjero, desde elegir un proveedor de servicios hasta asegurar que los fondos hayan llegado de manera segura a tu destinatario. Ya sea que estés apoyando a la familia, liquidando pagos o gestionando inversiones y cuentas bancarias, seguir estos pasos te ayudará a navegar por las complejidades de las transferencias de dinero internacionales de manera eficiente.

Transferir dinero internacionalmente podría parecer desalentador si no estás familiarizado con el proceso. Sin embargo, con la orientación adecuada, puede ser sencillo y seguro. Los siguientes puntos te ayudarán a navegar por las etapas esenciales de enviar dinero al extranjero, desde elegir un proveedor de servicios hasta asegurar que los fondos hayan llegado de manera segura a tu destinatario. Ya sea que estés apoyando a la familia, liquidando pagos o gestionando inversiones y cuentas bancarias, seguir estos pasos te ayudará a navegar por las complejidades de las transferencias de dinero internacionales de manera eficiente.

- Compara Proveedores: Usa herramientas de comparación en línea para encontrar los mejores tipos de cambio y las tarifas más bajas. A veces, usar un banco o servicio intermediario puede aumentar inesperadamente los costos.

- Planifica con Anticipación: Si tu transferencia no es urgente, observa los tipos de cambio durante unos días o semanas para elegir un momento más favorable. Los tipos de cambio fluctúan debido a informes económicos, demanda del mercado y eventos geopolíticos.

- Transferencias Más Grandes Menos Frecuentes: Si es posible, envía cantidades mayores con menos frecuencia en lugar de pequeñas cantidades a menudo, ya que esto puede reducir los costos si la estructura de tarifas es por transacción.

- Verifica Cargos Ocultos: Ten en cuenta las posibles tarifas ocultas, como las tarifas de bancos intermedios para transferencias electrónicas, o las tarifas cobradas al destinatario. Aclara estas con tu institución financiera antes de enviar dinero. A veces, se puede cobrar una tarifa mínima por enviar dinero al extranjero de manera rápida y segura.

Al emplear estas estrategias, puedes asegurar que más de tu dinero llegue a su destino previsto, de manera eficiente y segura.

Consideraciones Culturales y Prácticas al Enviar Dinero al Extranjero

Entender los aspectos culturales y prácticos de las transferencias de dinero internacionales es crucial para asegurar transacciones suaves y efectivas. Las prácticas financieras locales pueden variar ampliamente; por ejemplo, en algunas culturas, la banca es predominantemente un asunto cara a cara, lo que puede afectar la rapidez con la que se procesan las transacciones para transferencias bancarias internacionales. De manera similar, los días festivos nacionales y las horas bancarias pueden retrasar las transferencias, lo cual es vital recordar al momento de programar un envío. La comunicación efectiva con los destinatarios también es esencial. Asegurarse de que todas las partes tengan expectativas claras sobre el tiempo y el uso de los fondos puede ayudar a prevenir malentendidos. Además, los remitentes deben estar conscientes de las posibles barreras lingüísticas o desafíos burocráticos que podrían complicar el proceso de la transacción. Por ejemplo, en algunos países, los destinatarios podrían necesitar proporcionar documentación extensa para recibir fondos, o podría haber restricciones gubernamentales sobre las transferencias bancarias entrantes. Al estar consciente de estos factores, los remitentes pueden prepararse mejor a sí mismos y a sus destinatarios para una transferencia exitosa, minimizando retrasos y maximizando el impacto de los fondos enviados.

Comun: banca segura con envíos al extranjero

Con tu cuenta recibes una app móvil y tarjeta de débito VISA¹

Sin comisiones por balances mínimos

Recibe tu sueldo hasta 2 días antes³

Manda dinero a tu país de manera segura

¡y mucho más!

Conclusión

Navegar por las complejidades de las transferencias de dinero internacionales requiere una comprensión sólida de las diversas opciones disponibles y los factores específicos que influyen en cada transacción. Al seleccionar cuidadosamente el servicio de transferencia adecuado, entender los costos asociados y considerar las sutilezas culturales y prácticas del país de destino, individuos y empresas pueden enviar dinero de manera eficiente y segura a través de fronteras.Este artículo ha proporcionado una guía para ayudarte en cada paso del proceso, desde elegir un proveedor hasta confirmar la recepción de los fondos. Armado con este conocimiento, puedes gestionar con confianza tus transacciones financieras internacionales, asegurando que tu dinero no solo llegue a su destino de manera segura sino también de la manera más rentable posible. Ya sea que estés apoyando a familiares en el extranjero, pagando por servicios internacionales o gestionando inversiones globales y finanzas personales, el enfoque correcto para las transferencias de dinero internacionales puede marcar la diferencia.

Checking account

What do I need to open a traditional bank account as an immigrant?

8 min de lectura

For immigrants in the United States, having a banking account has become a basic necessity to carry out all types of daily tasks, such as shopping in physical and online stores, receiving wages, sending transfers and remittances, opening a savings account, among other things.

Despite the importance that a banking account has for immigrants and U.S. citizens, there are still factors that hinder the immigrant community’s access to banking, such as high fees and required documentation.

According to FDIC data, among vulnerable groups without banking accounts (unbanked), Hispanics make up 9.5%. This shows a gap that disadvantages a significant portion of the population.

Access to financial services is an increasingly attainable right for immigrants in the U.S. In this article, we will explain step by step what is required to open an account at a bank and on digital platforms, as well as the advantages of these solutions.

4 Requirements to Open a Banking Account in the United States

It is true that financial services make users’ lives easier and, in some way, improve their quality of life. But, what is needed to open a banking account in the United States?

Opening a bank account, whether a checking account or another type, requires meeting a series of requirements and presenting documentation, which may vary depending on the financial institution.

Some of the difficulties immigrants face when opening a banking account are not having an SSN (Social Security Number) or tax documentation, as well as the lack of information in Spanish.

Fortunately, beyond traditional banks, there are currently alternative solutions such as Común, a financial platform dedicated to meeting the needs of people who seek accessible and efficient services.

In general, these are the most common required documents to access a banking account in the United States.

Social Security Number (SSN)

This is the most common requirement for opening an account. It is an identifier for people who reside and work legally in the United States, and it is required for banks to carry out the identity verification process.

Individual Taxpayer Identification Number (ITIN)

The ITIN is an alternative for people who do not qualify for the SSN, since some financial institutions accept it instead.

Identity Document

For this requirement, it is possible to present a passport, a driver’s license, a government-issued ID, or a consular ID card. Any of these documents must be valid and show both name and photograph.

Proof of Address

To prove your residence in the United States, you can present utility bills, such as electricity, or even a digital account statement.

Step by Step: How to Open a Banking Account in the U.S. with Foreign Identification

The number of requirements requested by traditional institutions tends to make access to banking difficult, especially for immigrants without the previously listed documentation.

If you are looking for a practical and simpler solution than traditional banking services, you can turn to options like Común, the platform that streamlines processes and offers fair financial services for everyone.

Access to these services is possible with official, qualified foreign documentation, which helps reduce the gap in access to banking for immigrants.

Choose a Secure Platform that Accepts Foreign Identifications

In general, traditional banks request the SSN or ITIN, so a convenient option is to choose a digital platform with more flexible requirements but with the same quality and seriousness in their processes.

Común is a platform that makes immigrants’ lives easier in the United States, as it allows you to open an account with official, qualified documentation from your country of origin and simplifies the sign-up process without complicated paperwork.

Download the Mobile App and Set Up Your Account available in Spanish

You only need a mobile device compatible with Android or iOS to download the application, where you will create your profile and enter your information.

Verify your identity with an official ID from your country

Then, carry out the identity verification with your official ID from your country of origin. To do this, you will need to take a picture of it and possibly take a selfie.

Activate Your Card and Start Using Your Account

Once you provide the necessary documentation, you will have access to a debit card to make purchases at various establishments and will be able to make transfers and receive payments.

Use Additional Features Such as Sending Remittances or Deposits at Stores

For immigrants, it is essential to have services that allow them to send remittances to their countries of origin, so you can also use this benefit, in addition to making direct deposits in physical stores near you.

Which Bank in the U.S. Allows Opening an Account with a Passport? More Accessible Alternatives

There are alternatives with more flexible account opening options, such as Bank of America, which accepts the ITIN in case you do not have an SSN. However, the processes tend to be longer and slower compared to other digital platforms, which facilitate the sign-up process by offering greater feasibility in their requirements.

Bank of America

Bank of America supports the opening of banking accounts in the United States for immigrants, because it allows opening an account with a valid passport or ITIN. However, it is necessary to go in person to a branch to complete the process.

Común

Común is a digital platform that allows opening an account with more than 100 foreign IDs or with a valid passport, which makes it easier to obtain an account for immigrants and send remittances to Latin America for an affordable fee; in addition to making cash deposits at more than 100 stores.

Wells Fargo

Wells Fargo also accepts a passport as the main ID, but may request an additional identification, such as a credit card or student ID.

Wise

Wise is a fintech that offers digital accounts in different currencies. It is possible to access its services with a passport, ITIN, or SSN.

Revolut

Revolut is another alternative for non-citizens in the United States, since it accepts a passport as identification; among other options, such as a driver’s license or national ID.

Why Común is Ideal for Opening Your Account in the U.S.?

Although the requirements to open an account may make it seem like an inaccessible process for many immigrants in the U.S., fortunately, there are also more accessible options.

If you are looking for a clear, reliable alternative available in Spanish, it is time to change your relationship with finances through Común: a service that truly understands your needs.

Why is Común Your Ally?

Forget about minimum deposits or monthly charges

Access a mobile app available in Spanish with a user-friendly interface

Send money to your home country for a fee starting at $2.99, up to the applicable limits

Deposit cash at a network of establishments near you

It has 24/7 customer support available in Spanish

Remember that Común offers you a service available in Spanish with simple processes. Open your account today and start using a service designed for you!

Living in the United States

What are the school grades in the United States? Ages and equivalencies

8 min de lectura

Do you have children about to enter school in the United States? Understanding the U.S. education system is essential for adapting to a new culture and preparing for the differences compared with your country of origin.

Broadly speaking, the U.S. education system is divided into three stages: Elementary School, Middle School, and High School. Each plays a specific role in students’ academic journey. This system covers ages 5 through 18 and forms the central framework of schooling in the country.

In this article, we explain each of these stages and detail their purpose to demystify how students progress through the system and its educational levels in the United States.

Levels of the U.S. education system: Everything you need to know

In the United States, it is common for children to begin schooling around age 5. After kindergarten, it is divided into 12 grade levels.

Below, we show how the U.S. education system is structured.

Early childhood education

Early childhood education or preschool is not mandatory in the United States. However, it is common for children under age 5 to attend pre-K (preschool) or kindergarten.

These centers focus on young children’s cognitive development through play and early literacy activities. For this reason, there is no grading system. Kindergarten is offered through private and public options or via the Head Start social assistance program for low-income families.

Elementary school

After that, children will enter primary education or Elementary school starting around age 6, depending on the school district.

This level typically covers 1st through 5th grade and is characterized by the gradual introduction of more advanced knowledge, with the aim of building cognitive and social development through learning skills such as mathematics, science, and language, among others.

- Characteristics: students generally have the same teacher for almost all subjects, except for those requiring specialized knowledge, such as physical education.

- Grading system: it can vary by district, but it is common for students to be assessed using a letter scale—A, B, C, D, and F—or, alternatively, a numeric scale from 1 to 4.

- Approximate Ages: between 6 and 11.

Middle school (junior high school)

After finishing primary education, students continue with Middle school, which typically covers 6th through 8th grade. It is a transitional stage between primary and secondary education.

- Characteristics: students have a different teacher and classroom for each subject, which promotes independence and socialization.

- Grading system: the formal A through F system is typically being used.

- Approximate Ages: between 11 and 14.

High school

The next level is secondary school or High school, typically covering grades 9 through 12. It culminates in the High school diploma, a basic requirement to continue with higher education or enter the job market.

- Characteristics: in addition to required subjects such as English, math, and science, students can complement their education with electives and extracurricular activities.

- Grading system: both the A–F letter scale and the GPA (Grade Point Average) are generally used; GPA serves as an indicator of academic performance and is key for college admission.

- Approximate Ages: between 14 and 18.

Postsecondary education

Postsecondary or higher education in the United States includes different types of programs as well as private and public schools. Although it is not strictly mandatory, it provides more opportunities for good jobs and higher earnings.

These are the types of higher-education institutions in the U.S.

Public or private universities

- They offer a curriculum lasting approximately 4 years.

- Upon completion and passing of the program, graduates receive a Bachelor’s degree.

- The admission process depends on prior academic performance, reflected in the GPA.

- There are public universities funded by the government and private universities as well.

Community colleges

- These are public colleges offering educational programs that last 2 years.

- Upon completing this program, students earn an Associate’s degree, equivalent to a technical program.

- They are more accessible than a university, and admission rates are also higher.

If you need to send money to another country, explore some options and tips.

Technical or vocational institutions

- They focus on acquiring knowledge related to practical trades, such as nursing, graphic design, and programming.

- They also offer certificates to recognize completed studies.

The U.S. education system can be somewhat confusing compared with other countries, such as some in Latin America. Below is a comparison table to clarify general equivalencies, keeping in mind that there are variations in each country.

| Grade level in the United States | Typical Ages | Equivalence in Mexico |

|---|---|---|

| Preschool | 3–4 years | Preschool/kindergarten |

| Kindergarten | 5–6 years | Final year of preschool |

| 1st grade | 6–7 years | 1st year of elementary |

| 2nd grade | 7–8 years | 2nd year of elementary |

| 3rd grade | 8–9 years | 3rd year of elementary |

| 4th grade | 9–10 years | 4th year of elementary |

| 5th grade | 10–11 years | 5th year of elementary |

| 6th grade | 11–12 years | 6th year of elementary (start of Middle school in some countries) |

| 7th grade | 12–13 years | 1st year of Middle school |

| 8th grade | 13–14 years | 2nd year of Middle school |

| 9th grade | 14–15 years | 3rd year of Middle school (may be the final year of secundaria or 1st year of High school) |

| 10th grade | 15–16 years | 1st year of High school |

| 11th grade | 16–17 years | 2nd year of High school |

| 12th grade | 17–18 years | 3rd year of High school |

| Postsecondary education | 18 and up | University |

How does the school year work in the United States? Key aspects

The U.S. education system is characterized by flexibility to adapt to students’ abilities and interests in order to foster their full potential.

For this reason, it is common for students to be placed into specific classes according to their learning level, which may be more or less challenging.

- Placement depends on several factors, such as:

- How well the student understands English or their test scores—especially for foreign students

- Recommendations from parents/guardians

- Standardized test scores and prior academic performance

- Willingness to complete challenging assignments

- The student’s interest or motivation

- Teacher or counselor recommendation

- Examples of student work demonstrating their level of understanding and skills

Another relevant aspect to consider is the school calendar and schedule in the United States. These can vary by state and school district, but in general the school year begins in late August or early September and ends in late May or early June.

How to manage your finances in the United States with Común

As you can see, the U.S. education system is intentionally designed to guide students from basic education through higher studies and, afterward, into working life.

Each level has a clear function, which makes it easier for families, students, and educators to plan and provide support in order to make more informed decisions along the school path.

Without a doubt, your children’s education is one of the most important investments, because it is a way to secure their future.

Común is the ideal financial platform to help you manage tuition payments and handle school expenses for higher education.

Común is a financial platform with a mobile app that makes it easy to open accounts in the U.S. with a qualified official ID from your country of origin, send low-cost remittances, and provide bilingual Spanish and English language support for the immigrant community.

Learn about all the benefits of opening an account with Común for you and your family.

As an immigrant, Común allows you to open an account with a qualified official ID from your country, with no hidden fees and bilingual Spanish and English language support.

Frequently asked questions

If you still have questions, consult our Q&A section.

How do you enroll your child in school?

Go to the school district where you live to find out which school corresponds to your address. Complete the required documents and the enrollment application.

Requirements may vary by state or school district, so it is important to verify directly with your local school.

What is the difference between a public and a private school in the United States?

Public schools are funded by government tax revenues, while private schools are funded by tuition.

What do Freshman/Sophomore/Junior/Senior mean?

These are the terms used in U.S. high schools and universities to indicate year level

- Freshman: 1st year

- Sophomore: 2nd year

- Junior: 3rd year

- Senior: 4th year

What is needed to enter school in the United States?

- Minimum age depending on the level

- Birth certificate

- Up-to-date vaccination record

- Proof of residence in the district

International Money Transfers

How to send money via Western Union? Complete guide and key tips

8 min de lectura

Western Union is one of the most recognized remittance services worldwide due to its extensive experience, coverage, and accessibility. Many immigrants choose it to send money to their families from the United States.

If you want to optimize the amount your family receives, it is very important to understand the different sending methods available with Western Union, as well as the fees each method generates.

For this reason, we will explain step by step how to send money through Western Union, including the requirements, different modalities, and the advantages and disadvantages of using this international agency.

What is Western Union and How Does It Work to Send Money?

Western Union is a network specialized in international money transfers, available through a large number of physical locations and online methods. It is an accessible method for sending remittances, as it is not necessary to have a banking account to use its services.

It offers two primary methods for international money transfers: online and in-person at a physical agency.

These are the requirements to send money through Western Union from the United States:

What Is Required to Make a Western Union Money Transfer?

- Be at least 18 years old

- Valid photo identification

- If visiting a Western Union agency in person, you may present your passport and, in some cases, your driver's license.

- If using the westernunion.com process, you must upload a photo of your ID and possibly a selfie or other identity verification requirements.

- Recipient’s information

- Ensure that you have the complete and correct details of the person receiving the money:

- Full name (as it appears on their identification)

- Recipient’s country and city

- Delivery method (cash pickup, bank deposit, or other)

- Payment method (card, bank account, or cash)

- Ensure that you have the complete and correct details of the person receiving the money:

Comparison Between Western Union and Comun

| Platform | Fee | Exchange rate (USD - MXN) | You Pay | Estimated Amount Received |

|---|---|---|---|---|

| Western Union | $4.99 - 15 USD | 1 USD = 16.70 MXN* | 300 USD + fee | 4,900 - 5,010 MXN |

| Comun | From 2.99 USD, up to applicable limits | 1 USD = 17 MXN* | 300 USD + fee | 5,100 MXN |

*please note the exchane rate is subject to change at anytime.

In addition to offering more favorable fees and exchange rates for international money transfers, Comun lets you send money 365 days a year digitally from your home, including holidays, which can be affected by longer wait times due to increased customer volume.

Steps to Send Money Through Western Union: Online and In Person

Currently, Western Union allows you to make international money transfers from the U.S. through its website, mobile app, or in person.

Sending Money Online with Western Union

If you prefer to send money online through Western Union, simply follow these steps:

Log in or register on their platform

To open an account with Western Union, you must have the previously mentioned documents and complete the identity verification process.

Then, log in to the Western Union app or website.

Select destination country and amount

With Western Union, you can choose from a wide variety of destinations in Latin America and worldwide, including Mexico, the Dominican Republic, Colombia, Argentina, and others.

Choose payment method

Western Union offers various payment methods such as credit card, debit card, bank deposit, and cash payment.

Enter recipient information

Make sure to enter the recipient’s details correctly.

Confirm and obtain the tracking number (MTCN)

Once all information is entered, verify its accuracy and confirm the transaction. You will then receive a tracking number to monitor the transfer.

Sending Money to a Western Union Agency

If you prefer to send money in person, follow these steps:

Locate a nearby agency

To find the agency closest to your home, visit the website and select the “Find Location” option. Enter your ZIP code and review the available locations.

You may also call Western Union customer service at 1-800-325-6000 for more information.

Fill out the sending form

Go to the service counter and request the sending form, which you must fill out using the same details required for the online form.

Submit payment and fees to the agent

Once the form is filled out correctly, pay the agent the total amount plus the applicable fee.

Receive the tracking number (MTCN)

Finally, receive the tracking number and share it with the recipient so they can collect the money correctly.

Advantages and Disadvantages of Using Western Union for Remittances

Western Union is a popular option for sending remittances securely and quickly, used by thousands of immigrants in the United States every month.

Below are the main advantages and disadvantages of sending money with Western Union.

Advantages

Extensive global coverage and physical presence

Western Union allows you to send money to almost any part of the world, with approximately 500,000 agencies across more than 200 countries. It even offers transfers to rural and hard-to-reach areas.

Fast cash transfers

If you need to send money urgently, Western Union offers a cash pickup option, available within minutes.

Brand recognition and established history

With over a century of experience, Western Union has a strong reputation and proven security in money transfers through its global network.

Disadvantages

High fees

Generally, the smaller the amount sent, the higher the fee. Fees vary depending on the payment and delivery method and typically range between $4.99 and $15 USD, excluding currency conversion.

Uncompetitive exchange rate

In addition to the initial fee, you must account for the loss due to currency exchange, which is calculated using a less competitive margin than the market rate. As a result, your family receives less money compared to other options.

Sending limits

For unverified users, the sending limit is $3,000 USD per transaction. For verified accounts, the limit is $50,000 USD.

Lack of transparency in fee structure

Western Union’s fees are variable and depend on multiple factors such as the destination country, payment method, delivery method, and transfer amount.

Comun: A Fast, Transparent, and Affordable Alternative to Send Money to Your Family

There is no doubt that Western Union is one of the most well-established remittance services due to its long history and ease of access. However, it is important for users to choose the option that best fits their needs.

Before making a money transfer, it is essential to clearly understand all fees and additional costs; otherwise, your family may receive less money without prior notice.

Comun is the comprehensive solution that makes sending remittances easier and more affordable.

Additionally, it offers:

- A mobile app also available in Spanish that allows you to send money easily to more than 17 countries in Latin America.

- Your first money transfer is free, and afterward, you pay a fee starting at $2.99 USD per transfer, up to the applicable limits.

- You need a mobile device to open your account, an official identification from your country (passport, consular ID, driver’s license, among others), and a US residential address.

- 24/7 customer support available in Spanish.

- High security standards that help your money arrive safely and track your transfer in real time.

- Transparent remittance fees.

Open your Comun account today.

Frequently Asked Questions

If you still have questions about how Western Union works, review our FAQ section:

Can I send money to myself through Western Union?

Yes, if you are traveling to another country and do not have a banking account, you can send money to yourself.

Why can’t I send money through Western Union?

There may be several reasons, such as exceeding the sending limit, rejected payment method, or incorrect recipient information.

How much does Western Union charge to send money?

Transfer fees depend on the recipient country, the amount, payment method, and delivery method.

Financial Education

What is ACH and why is it important for sending and receiving money in the U.S.?

8 min de lectura

If you need to make bank transfers in the United States, it will be useful to know what the ACH network is and understand its importance in the country’s banking system.

ACH (Automated Clearing House) is an Automated Clearing House that handles the processing of electronic transfers between U.S. accounts.

It is highly relevant for receiving direct payroll deposits, also known as ACH credits, and for processing recurring payments, due to several advantages compared to the traditional bank network, such as cost reduction and traceability of operations.

According to official sources, in 2024 the ACH payment network processed around 33.6 billion electronic payments, with a value close to $86.2 trillion, underscoring the importance of this method in the U.S. financial system.

On this occasion, we will explain in detail the advantages of this type of transaction and provide some recommendations so you can get the most out of them.

What is ACH and how does it work?

ACH or Automated Clearing House is a network that allows money to move between banks, credit unions, and other financial institutions in the United States, where the use of cash or checks is not necessary, because everything is processed electronically.

The central part of this system is NACHA (National Automated Clearing House Association), which oversees compliance with the rules and ensures transfers are carried out according to established security standards.

It is very likely that in your daily life you have already used the ACH system without noticing it. For example, for:

- Payroll deposits: every time you receive your salary in your bank account.

- Bill payments: to pay basic services such as electricity and internet automatically.

- Transfers between people: when you make an electronic transfer to a friend or to your own accounts.

Differences between ACH payments and other transfer methods

In the United States, there are different systems for moving money. In addition to the ACH network, you can rely on more traditional networks such as wire transfers and checks.

The main difference with other bank transfer systems is that ACH focuses on electronic, secure, and low-cost payments, which take longer than other options that tend to be more expensive; whereas ACH transfers are more suitable for recurring payments and direct deposits.

Below, we show you a comparative table so you can visualize the fundamental differences between ACH payments and other methods.

| ACH | Wire transfer | Check | |

|---|---|---|---|

| Transaction speed | From 1 to 2 business days | From minutes to hours | From 2 to 5 business days |

| Cost per transaction | Free or reduced | Variable, around $25 to $50 USD | There may be issuance costs |

| Geographic availability | Only within the United States | National and international | National and sometimes international |

| Most common use | Payroll payments, bills, transfers between accounts, automatic payments | Transfers of large amounts of urgent money | Traditional payments between people without access to a bank account |

Benefits and some recommendations when using ACH payments

One of the main advantages of ACH payments is the security involved in using this system to transfer money. This is because it is regulated by an organization called NACHA, which verifies each transaction based on financial system regulations, thereby reducing the chances of fraud.

Despite the trust that ACH transfers provide, they also present some limitations.

These are the most common benefits and limitations of the ACH system:

Benefits

- It is the lowest-cost method of transferring money, as transactions are free or have minimal fees

- Transactions are protected by NACHA regulations, which guarantees their security

- It is a system well-suited for processing recurring payments and subscriptions

- It is easy to track operations, because all are recorded in the banking system

Limitations

- Transactions take longer to complete. Generally, they are reflected the next day or up to two business days later

- International money transfers cannot be made, only within the United States

- Some banks may set daily limits, so it is not advisable for moving large amounts of money

If you need an alternative for making recurring payments and direct deposits to a bank account within the United States, the ACH network is a popular alternative due to its security standards and accessibility. But if you are looking for other types of financial services, you can consider more comprehensive options.

At Común we make your ACH payments easier

As you can see, ACH payments are a reliable option for making and receiving money transfers, as long as they are scheduled transactions within the United States and within the limits set by banks.

It is very important to have a reliable and transparent partner to move your money and manage your personal finances in a comprehensive and efficient way.

Meet Común, the platform that integrates the ACH network for direct deposits, payments, and transfers, and uses a service that has clear and visible rates in the mobile app.

Discover everything Común offers you!

- Open your account with a qualified official ID from your country of origin—we accept more than one hundred of them!

- Get a debit card and make purchases easily

- Deposit cash at hundreds of locations near you

- Make international money transfers for a fee starting at $2.99 USD, up to the available limits

- Be part of a service that speaks your language and understands the needs of immigrants working in the United States

Don’t wait any longer—open your account at Común!

Frequently Asked Questions (FAQ)

If you have questions about what ACH is and what it is for, consult our Frequently Asked Questions section.

How long does an ACH transfer take?

Generally, ACH transfers take 1 to 2 business days. It is also possible they are completed the same day if the bank offers the same-day ACH option.

How much does it cost to send money via ACH?

ACH transfers are usually free up to the applicable limits. Some banks charge a minimal fee, around $3 USD. It is a more economical option than a wire transfer, which can cost more than $50 USD.

Is it safe to use ACH for personal payments?

Yes, ACH transfers are regulated by the NACHA system, so they are easily traceable and protected with anti-fraud security measures.

Can I use ACH if I don’t have a bank account in the U.S.?

No, to send money through the ACH system you need an account number from a U.S. bank or credit union. Otherwise, you can resort to more accessible alternatives such as Venmo, PayPal, and Común.

What is an ACH payment?

An ACH payment is a money transfer processed through the ACH system and managed by NACHA (National Automated Clearinghouse Association).

What is a wire transfer?

A wire transfer is a payment method that allows money to be moved from one bank to another electronically, both nationally and internationally.

Financial Education

Descubriendo los tipos de las cuentas bancarias: Guía completa para 2023

8 min de lectura

En el mundo financiero, la elección de una cuenta bancaria adecuada puede marcar una gran diferencia en tu vida económica. En este artículo, te guiaremos a través de los diferentes tipos de cuentas bancarias disponibles en Estados Unidos y te ayudaremos a elegir la mejor opción para tus necesidades.

¿Qué es una cuenta bancaria y por qué es importante?

Una cuenta bancaria es un tipo de producto financiero que actúa como acuerdo financiero entre un banco y un cliente, que permite al cliente depositar y retirar dinero. Además, ofrece servicios adicionales como la emisión de cheques, transferencias bancarias, pagos con tarjeta de débito, recibir depósitos directos, entre otros. La elección de la cuenta bancaria correcta es esencial para gestionar eficientemente tus finanzas y alcanzar tus metas económicas.

Diferentes tipos de cuentas bancarias

Existen varios tipos de cuentas bancarias, cada una con sus propias características, ventajas y desventajas. A continuación, exploraremos dos de las más comunes: las cuentas de ahorros y las cuentas corrientes:

Cuentas corrientes

Una cuenta corriente, también conocida como cuenta de cheques, es un tipo de cuenta bancaria que se utiliza principalmente para transacciones diarias. A diferencia de las cuentas de ahorros, las cuentas corrientes te permiten realizar un número ilimitado de depósitos y retiros, lo que las hace ideales para el manejo diario de tu dinero.

Las cuentas corrientes son ofrecidas por casi todos los bancos y cooperativas de crédito en Estados Unidos, y cada una tiene sus propias características y beneficios. Una de las principales ventajas de las cuentas corrientes es su flexibilidad. Puedes depositar y retirar dinero tantas veces como quieras, y también puedes realizar transacciones básicas como pagar facturas, emitir cheques y realizar compras con una tarjeta de débito. Además, muchas cuentas corrientes ofrecen servicios adicionales como la protección contra sobregiros, alertas de cuenta y acceso a la banca en línea y móvil.

Sin embargo, a diferencia de las cuentas de ahorros, las cuentas corrientes suelen tener tasas de interés más bajas o incluso nulas, lo que significa que tu dinero no crecerá con el tiempo. Además, algunas cuentas corrientes pueden tener cuotas mensuales de servicio, aunque a menudo puedes evitar estas cuotas si cumples con ciertos requisitos, como mantener un saldo mínimo o realizar un número específico de transacciones cada mes.

Por ejemplo, Chase Bank ofrece la cuenta Chase Total Checking y Citi Bank ofrece la cuenta Citi Basic Banking Package, que incluyen acceso a miles de cajeros automáticos, servicio de banca en línea y móvil. Sin embargo, como muchos de los otros bancos tradicionales, cobran una cuota mensual de servicio de entre $8 a 12 al menos que cumples con ciertos requisitos de balance promedio mensual o un monto mínimo depositado por medio de depósitos directos mensualmente.

En contraste, Común, la banca online en Estados Unidos, ofrecemos una cuenta corriente o cuenta de cheques con cero costos ocultos. A diferencia de bancos tradicionales, la cuenta bancaria que ofrece Común requiere un depósito mínimo de $0, requiere $0 de cuotas mensuales, transacciones ilimitadas, y muchos beneficios más ideales.

En resumen, aunque las cuentas corrientes pueden no ser la mejor opción para ahorrar dinero, son una herramienta esencial para el manejo diario de tus finanzas. Al elegir una cuenta corriente, es importante considerar tus hábitos bancarios y buscar una cuenta que se adapte a tus necesidades.

Cuentas de ahorros

Una cuenta de ahorros es un tipo de cuenta bancaria que se ha diseñado específicamente para fomentar el hábito del ahorro entre los usuarios. Su principal objetivo es ayudarte a guardar dinero de manera segura mientras generas intereses sobre tu saldo.

Las cuentas de ahorros son ofrecidas por la mayoría de los bancos y cooperativas de crédito en Estados Unidos, y cada una tiene sus propias características y beneficios. Por ejemplo, el Bank of America ofrece la cuenta de ahorros Advantage Savings que incluye una tasa de interés competitiva y la posibilidad de evitar la cuota mensual de mantenimiento si cumples con ciertos requisitos. Por otro lado, Wells Fargo ofrece la cuenta Way2Save Savings, que facilita el ahorro al transferir automáticamente $1 de tu cuenta de cheques a tu cuenta de ahorros cada vez que realizas una transacción.

Una de las principales ventajas de las cuentas de ahorros es que tu dinero no solo está seguro, sino que también crece con el tiempo gracias a las tasas de interés. Estas tasas varían dependiendo del banco y del tipo de cuenta, pero en general, te permiten ganar un pequeño porcentaje de tu saldo total cada año. Además, las cuentas de ahorros están aseguradas por la Corporación Federal de Seguro de Depósitos (FDIC) hasta $250,000, lo que significa que tu dinero está protegido incluso si el banco quiebra.

Sin embargo, las cuentas de ahorros también tienen algunas limitaciones. Una de las más notables es la restricción en el número de ciertos tipos de transacciones que puedes realizar cada mes. Según la Regulación D de la Reserva Federal, solo puedes realizar hasta seis "transacciones convenientes" por mes, que incluyen transferencias y pagos electrónicos, débitos automáticos, cheques y pagos de tarjetas de débito. Si excedes este límite, el banco puede cobrarte una tarifa o convertir tu cuenta de ahorros en una cuenta corriente.

Además, aunque las cuentas de ahorros son una excelente manera de guardar dinero, no son la mejor opción si necesitas acceso frecuente a tus fondos. Para transacciones diarias y acceso fácil a tu dinero, una cuenta corriente podría ser más adecuada.

Cuentas bancarias especializadas

Además de las cuentas de ahorros y corrientes, existen otros tipos de cuentas bancarias diseñadas para necesidades específicas.

Cuentas de bajo riesgo y cuentas de segunda oportunidad

Las cuentas de bajo riesgo son cuentas bancarias que ofrecen servicios básicos a un costo mínimo, ideales para personas que buscan evitar cargos bancarios elevados. Por otro lado, las cuentas de segunda oportunidad están diseñadas para personas que han tenido problemas con sus cuentas bancarias en el pasado y buscan una nueva oportunidad para manejar sus finanzas.

Cuentas de nómina y cuentas de mercado monetario

Las cuentas de nómina son cuentas bancarias en las que tu empleador deposita directamente tu salario, mientras que las cuentas de mercado monetario son cuentas de ahorro con características de inversión que ofrecen tasas de interés competitivas a cambio de mantener un saldo mínimo más alto.

Cómo elegir la mejor cuenta bancaria para tus necesidades

La elección de la cuenta bancaria adecuada depende en gran medida de tus necesidades y objetivos financieros. Por ejemplo, si tu objetivo es ahorrar dinero, una cuenta de ahorros podría ser la mejor opción. Por otro lado, si necesitas realizar muchas transacciones diarias, una cuenta corriente podría ser más adecuada.

Factores a considerar al elegir una cuenta bancaria

Algunos factores a considerar al elegir una cuenta bancaria incluyen las tasas de interés, los cargos bancarios, los requisitos de saldo mínimo, los servicios y características adicionales, y la reputación del banco.

Cómo abrir una cuenta con Común:

Para abrir una cuenta en Estados Unidos, generalmente necesitarás proporcionar información personal, como tu nombre, dirección, fecha de nacimiento y número de Seguro Social. También es posible que debas proporcionar una identificación con foto emitida por el gobierno y hacer un depósito inicial.

En Común, los pasos y requisitos para abrir una cuenta son los siguientes:

- Descarga la aplicación móvil en tu dispositivo Apple desde la App Store o en tu dispositivo Android desde la Play Store.

- Abre la aplicación y Crea tu cuenta nueva; sigue las instrucciones y llena los campos de información personal.

- En menos de 5 minutos habrás terminado el proceso de crear una cuenta y obtendrás un número de cuenta (account number), número de ruta (routing number) y podrás empezar a hacer uso de tu tarjeta de débito virtual inmediatamente.

- Solicita tu tarjeta de débito y en menos de 2 semanas te llegará al correo.

Te recomendamos que al abrir tu cuenta con Común, le hagas tu primer depósito para empezar a utilizar tu tarjeta de débito. Puedes hacerlo de distintas formas:

- Conecta tu cuenta PayPal, CashApp, y muchas más a tu cuenta Común y transfiérete dinero instantáneamente.

- Deposita efectivo en uno de los miles de cajeros automáticos de la red Allpoint que puedes conseguir en cualquier Walgreens, CVS, Target, y muchos establecimientos más cerca de ti.

- Transfiérete dinero desde tus otras cuentas bancarias utilizando tu número de cuenta y número de ruta de tu cuenta Común; ten en cuenta que este tipo de transacciones puede incurrir en costos por parte del banco desde el que realizas la transacción.

La importancia de elegir la cuenta bancaria adecuada

Elegir la cuenta bancaria adecuada es un paso crucial para manejar eficientemente tus finanzas. Esperamos que esta guía te haya ayudado a entender mejor los diferentes tipos de cuentas bancarias disponibles y a tomar una decisión informada. Recuerda, la mejor cuenta bancaria para ti es la que se adapta a tus necesidades y objetivos financieros.

Si buscas abrir una cuenta corriente y obtener una tarjeta de débito, ¿qué esperas para hacerlo con Común?

International Money Transfers

Choosing the right remittance service provider for you

8 min de lectura

Choosing the right remittance service provider for you

Every year, people all over the United States send remittances to support their family and friends back home. These transfers are more than just simple transactions, these are the economic lifeline for them. This is why choosing the right service provider for your remittances based on your needs is key to ensuring you and your loved ones have the support you need.

What is a remittance?

Simply put remittances are money transfers made by people who live and work in one country to family members, friends, or other beneficiaries who are residing in another country.

How do remittances work in the U.S.?

Sending a remittance from the U.S. follows a fairly standard process, these are the steps regardless of who is the remittance service provider:

- Initiate the transfer

The sender chooses a remittance service provider, then choose the payout method that is right for the recipient (such as: cash pickup, bank deposit, transfer, etc.), input the amount to send, and provides the recipient’s details. - Fund the transfer

Transfers typically be funded via debit card, bank account, cash (in-store), or sometimes with credit card. Fees vary widely across different remittance providers. - Exchange rate

This is where many senders lose money without realizing it. Some remittance providers convert USD to the recipient’s local currency using an exchange rate that may include a hidden markup over the mid-market rate. Some remittance service providers don’t charge commissions on the transfer as their business gains come strictly from exchange rates conversion. Understanding the exchange rate’s fees is also important when preparing to send remittances. - Settlement and payout

The money is delivered to the receiver through a partner bank, local agent, cash pickup or digital wallet. Depending on the provider, this can take from minutes to days.

The combination of fees + exchange rate markup is what ultimately determines the real cost of the remittances transfer. Many remittance providers advertise low fees when their business gains are achieved by offering a much weaker exchange rate, which results in reducing the amount your recipient actually receives.

Types of Remittance service providers in the U.S.

The U.S. remittance service provider market is diverse, and providers generally fall into the following categories:

1. Cash-to-Cash Money Transfer Operators (MTOs)

These are the traditional remittance companies with physical locations for in-person payments and cash pickups.

Examples: MoneyGram, Western Union, Walmart (MoneyGram at Walmart).

Pros: Physical accessibility, ideal for people without bank accounts.

Cons: Often higher service fees, a slower process, and often has exchange-rate markups.

2. Traditional Banks and Credit Unions

Some financial institutions offer international wire transfers through SWIFT processes for remittance programs.

Pros: Physical locations, direct bank-to-bank transfers.

Cons: Requires a bank account, usually the most expensive option (as SWIFT processes tend to have costly fees and exchange rates) and it could require longer processing times.

3. Digital-first Transfer Services

These companies operate entirely online or through mobile apps. They can be faster and more transparent.

Examples: Remitly, Felix, Comun, etc.

Pros: Convenience, speed, competitive fees, trackable transfers.

Cons: Limited cash pickup options in some regions.

Key things to look out for when selecting a remittance service provider

Choosing the right remittance service provider can have a significant impact on how much money actually reaches your loved ones. Between varying fees, differences in the exchange rate, documentation requirements, and the growing list of additional services, not all remittance providers offer the same services nor require the same things. Whether you send money home occasionally or on a weekly basis, it is important to choose a remittance provider that maximizes the value of what your loved ones receive.

1. Fees: What you pay up front (and what you don’t see)

Every remittance provider has some form of fees for providing their services, however not all fees are presented the same way (this is why it's important to fully understand the costs associated with your remittance).

What types of fees can potentially exist?

- Transfer fee: A flat or percentage-based amount charged per transaction.

- Payment method fees: Extra charges for using a credit card instead of a bank account.

- Payout method fees: Some providers charge more for cash pick-ups vs. bank deposits.

What could be an unexpected fee?

- For example, exchange rates can differ: Often the exchange rate you find while doing an online search is not the same exchange rate that will be charged by your chosen remittance service provider.

What to look for?

- A tool or calculator showing the final amount the recipient gets before you make the transfer.

- Transparent fee displays before you confirm the transaction.

- Providers that consistently keep both transfer fees and FX markups low.

In many cases, the cheapest provider isn’t the one with the lowest visible fee. It could be the one offering the most competitive exchange rate or a fixed fee that makes sense with your transfer activity. The best service provider will always be one that serves the specific needs you have.

2. Exchange Rates: Why does the exchange rate could play a key role when selecting a remittance service provider?

The exchange rate (or tipo de cambio) used by the provider determines how many pesos, quetzales, soles, or other currency your recipient will receive. When sending money abroad, senders can sometimes focus only on the visible fee (for example, a charge of $3.99 per transfer). But in many cases, the biggest cost can come in the exchange rate. If two companies offer the same fee but one has a weaker exchange rate, your family may receive less money.

For example: A difference of choosing an exchange rate with just 1 mexican peso less per USD could mean that the recipient would get $100 mexican pesos less on a $100 USD remittance.

Understanding the real costs of your remittance is essential to choosing the best remittance provider.

What questions can I ask myself before choosing the right remittances service provider?

- Do they use the mid-market exchange rate or do they add a margin?

- Is the rate fixed at the time you send the money?

- Do they offer promotional rates only for first-time customers?

What could be something to look out for?

- A low fee paired with a weak exchange rate.

- Big differences between their advertised rate and the actual payout amount.

- Exchange rates that fluctuate during the transfer.

Even a small difference in the exchange rate can significantly reduce the final amount your family or friends receive if you send a lot.

3. Documentation and requirements: Keep it simple and secure

Each remittance provider must comply with U.S. financial regulations, but their onboarding requirements vary from service provider to service provider.

What are some common documentation steps or documents needed?

- ID verification (e.g., driver’s license, passport, or state ID).

- Personal information such as date of birth and address.

- Recipient details (full name, destination country, payout method)

- In some cases, proof of funds or additional verification for large amounts

What to look for?