Cuenta corriente

¿Qué necesito para abrir una cuenta tradicional en el banco siendo inmigrante?

8 min read

28 Nov 2024

Para los inmigrantes en Estados Unidos, contar con una cuenta bancaria se ha convertido en una necesidad básica para realizar todo tipo de tareas cotidianas, como comprar en establecimientos físicos y electrónicos, recibir sueldos, enviar transferencias y remesas, abrir una cuenta de ahorro, entre otras cosas.

A pesar de la relevancia que una cuenta bancaria tiene para los inmigrantes y ciudadanos estadounidenses, todavía existen factores que obstaculizan el acceso a la bancarización de la comunidad inmigrante, como las altas tarifas y la documentación requerida.

De acuerdo con datos de la FDIC, entre los grupos vulnerables sin cuenta bancaria (unbanked), los hispanos (hispanic) conforman el 9.5 %. Esto muestra una brecha que deja en desventaja a una porción importante de la población.

Acceder a servicios financieros es un derecho cada vez más accesible para los inmigrantes en EE. UU. En esta ocasión te explicaremos paso a paso qué se necesita para abrir una cuenta en el banco y en plataformas digitales, además de las ventajas de estas soluciones.

4 requisitos para abrir una cuenta bancaria en Estados Unidos

Es verdad que los servicios financieros facilitan la vida de los usuarios y de alguna manera mejoran su calidad de vida. Pero, ¿qué se necesita para abrir una cuenta bancaria en Estados Unidos?

Abrir una cuenta de banco, ya sea una cuenta corriente, cuenta de cheques o de otro tipo, requiere el cumplimiento de una serie de requisitos y presentar documentación, la cual puede variar según la institución financiera.

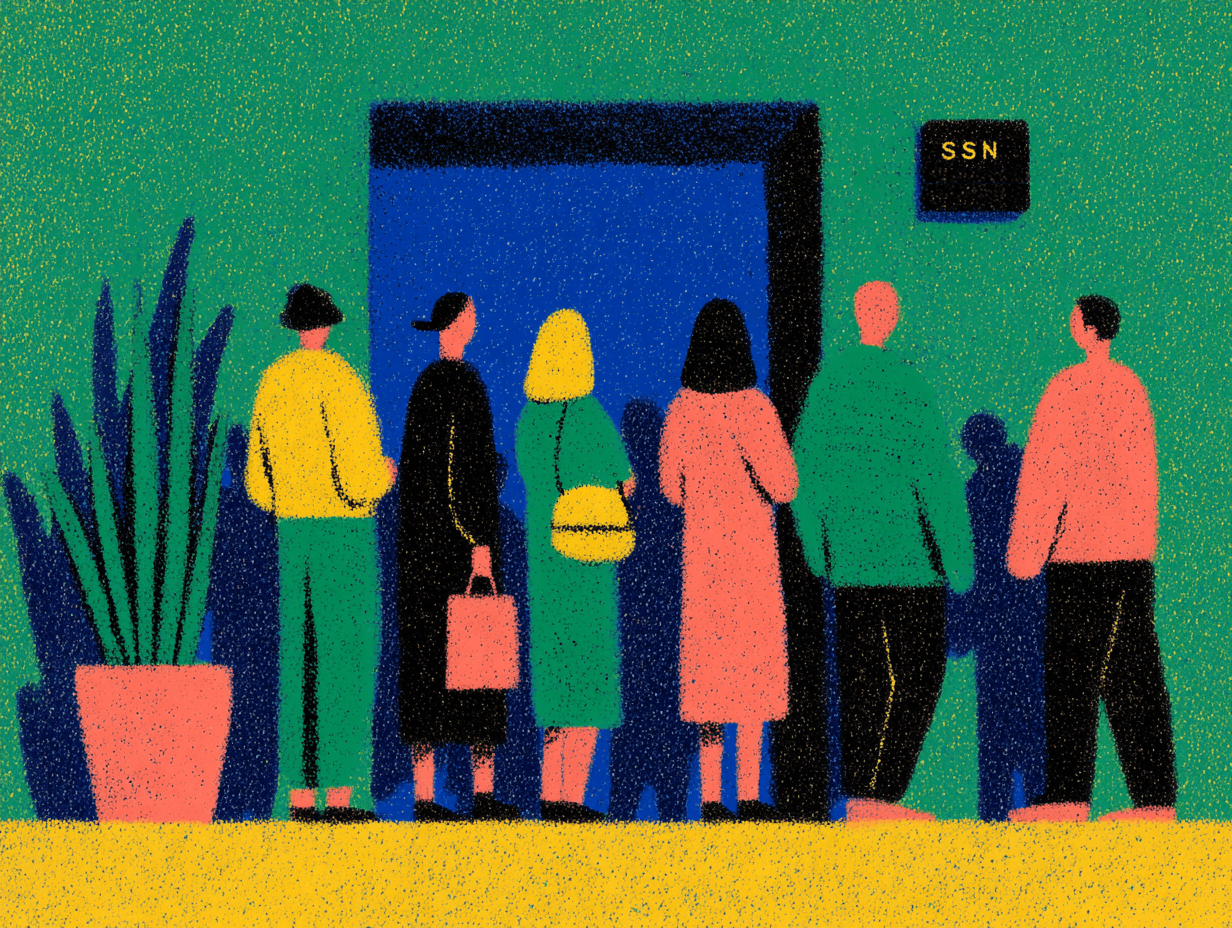

Algunas de las dificultades que enfrentan los inmigrantes para abrir una cuenta bancaria son no tener SSN (Número de Seguridad Social) o comprobantes fiscales, además de la falta de información en español.

Afortunadamente, aparte de los bancos tradicionales, en la actualidad existen soluciones alternativas como Común, una plataforma financiera dedicada a resolver las necesidades de las personas que buscan servicios accesibles y eficientes.

En general, estos son los documentos necesarios más comunes para acceder a una cuenta bancaria en Estados Unidos.

Número de Seguridad Social (SSN)

Este es el requisito más usual para abrir una cuenta. Es un identificador para las personas que residen y trabajan de manera legal en Estados Unidos, y es requerido para que los bancos realicen el proceso de verificación de identidad.

Número de Identificación Personal del Contribuyente (ITIN)

El ITIN es una alternativa para las personas que no califican para el SSN, dado que algunas instituciones financieras lo aceptan en su lugar.

Documento de identidad

Para este requisito es posible presentar el pasaporte, la licencia de conducir, un documento de identificación emitido por el Gobierno o una matrícula consular. Cualquiera de estos documentos debe estar vigente y mostrar nombre y fotografía.

Comprobante de domicilio

A fin de comprobar tu domicilio en Estados Unidos, puedes presentar facturas de servicios públicos, como la electricidad, o incluso un estado de cuenta digital.

Paso a paso: cómo abrir una cuenta bancaria en EE. UU. con identificación extranjera

La cantidad de requisitos solicitados por las instituciones tradicionales tiende a dificultar el acceso a bancarización, especialmente para inmigrantes sin la documentación antes enlistada.

Si buscas una solución práctica y más sencilla que los servicios bancarios tradicionales, puedes contar con opciones como Común, la plataforma que facilita los procesos y ofrece servicios financieros justos para todos.

Y es posible acceder a estos servicios con documentación oficial extranjera calificada, lo cual ayuda a disminuir la brecha en el acceso a la bancarización por parte de los inmigrantes.

Elige una plataforma segura que acepte identificaciones extranjeras

En general, los bancos tradicionales solicitan el SSN o ITIN, por lo que una opción conveniente es optar por una plataforma digital con requisitos más flexibles pero con la misma calidad y seriedad en sus procesos.

Común es una plataforma que facilita la vida de los inmigrantes en Estados Unidos, ya que te permite abrir una cuenta con documentación calificada oficial de tu país de origen y facilita el proceso de contratación sin papeleo complicado.

Descarga la app móvil y configura tu cuenta disponible en español

Solo necesitas un dispositivo móvil compatible con Android o iOS para descargar la aplicación, donde deberás crear tu perfil e ingresar tus datos.

Verifica tu identidad con una identificación oficial de tu país

Posteriormente, realiza la verificación de identidad con tu identificación oficial de tu país de origen. Para ello deberás tomarle una fotografía y posiblemente, tomarte una selfie.

Activa tu tarjeta y empieza a usar tu cuenta

Una vez que presentes la documentación necesaria, tendrás acceso a una tarjeta de débito para realizar compras en diversos establecimientos y podrás hacer transferencias y recibir pagos.

Usa funciones adicionales como envío de remesas o depósitos en tiendas

Para los inmigrantes es indispensable disponer de servicios que les permitan enviar remesas a sus países de origen, por lo que también puedes utilizar este beneficio, además de hacer depósitos directos en tiendas físicas cerca de ti.

¿Qué banco en EE. UU. permite abrir una cuenta con pasaporte? Alternativas más accesibles

Existen alternativas con opciones de apertura más flexibles, como Bank of America, que aceptan el ITIN en caso de no contar con SSN. Sin embargo, los procesos suelen ser más largos y lentos en comparación con otras plataformas digitales, que facilitan el proceso de contratación, al ofrecer mayor viabilidad en los requisitos.

Bank of America

Bank of America favorece la contratación de cuentas bancarias en Estados Unidos para inmigrantes, porque posibilita abrir una cuenta con pasaporte vigente o ITIN. Aunque es necesario acudir personalmente a una sucursal para realizar el trámite.

Común

Común es una plataforma digital que permite abrir una cuenta con más de 100 identificaciones extranjeras o con el pasaporte vigente, lo cual facilita obtener una cuenta para inmigrantes y enviar remesas a Latinoamérica por una tarifa accesible; además de efectuar depósitos en efectivo en más de 100 tiendas.

Wells Fargo

Wells Fargo también acepta pasaporte como identificación principal, pero puede solicitar una identificación adicional, como una tarjeta de crédito o ID estudiantil.

Wise

Wise es una fintech que ofrece cuentas digitales en diferentes divisas. Es posible acceder a sus servicios con pasaporte, ITIN o SSN.

Revolut

Revolut es otra alternativa para no ciudadanos en Estados Unidos, dado que acepta el pasaporte como identificación, entre otras alternativas, como la licencia de conducir o el DNI.

¿Por qué Común es ideal para abrir tu cuenta en EE. UU.?

A pesar de que los requisitos para abrir una cuenta hacen que parezca un proceso inaccesible para muchos inmigrantes en USA, por fortuna también existen opciones más accesibles.

Si buscas una alternativa clara, confiable y disponible en español, es momento de que te decidas a cambiar tu relación con las finanzas a través de Común: un servicio que sí comprende tus necesidades.

¿Por qué Común es tu aliado?

Olvídate de depósitos mínimos o cargos mensuales

Accede a una app móvil disponible en español con interfaz amigable

Envía dinero a tu país de origen por una tarifa desde $2.99, hasta los límites aplicables

Deposita dinero en efectivo en una red de establecimientos cercanos a ti

Cuenta con soporte técnico 24/7 disponible en español

Recuerda que Común te ofrece un servicio disponible en español y con procesos sencillos. ¡Abre tu cuenta hoy mismo y comienza a usar un servicio diseñado para ti!

Conclusion

Starting a business as an immigrant is entirely possible with the right steps. By choosing the right business structure, obtaining the necessary tax IDs, and registering properly, you’ll build a strong foundation for success.

Need an easy way to manage your business finances?

Común offers banking solutions designed for Latino entrepreneurs. Open your account today!

Olivia Rhye

Community Partner

Educación Financiera

Bancos digitales en Estados Unidos: cómo abrir tu cuenta fácil y rápido

8 min de lectura

Bancos digitales en Estados Unidos: guía clara para abrir tu cuenta

Contar con el respaldo de servicios financieros accesibles y con funcionalidades que permitan realizar múltiples operaciones desde un solo lugar es esencial para los inmigrantes que viven y trabajan en Estados Unidos.

Los bancos digitales son una solución integral que combina la administración financiera con la tecnología móvil para optimizar los tiempos de gestión en comparación con los bancos tradicionales.

Estas características son especialmente beneficiosas para los inmigrantes que buscan una alternativa para acceder a los servicios que, en muchas ocasiones, son poco viables a través de las instituciones financieras con sucursales físicas.

En esta ocasión, te explicaremos por qué deberías considerar integrar una banca digital a tu estilo de vida, cómo abrir una cuenta y opciones de bancos digitales en Estados Unidos.

Qué es una cuenta online y cómo funciona

Una cuenta digital es un producto financiero que funciona a través de soportes completamente en línea, como aplicaciones móviles y plataformas digitales (página web), eliminando la necesidad de desplazarse a una dirección física para realizar operaciones bancarias.

Estos son algunos beneficios de las cuentas digitales.

- Movilidad y acceso 24/7 desde cualquier lugar: no están limitadas a un horario de ventanilla, sino que permiten realizar movimientos en cualquier horario y lugar.

- Comodidad para realizar pagos y transferencias internacionales de dinero: permiten enviar dinero dentro y fuera del país de manera inmediata.

- Seguridad y control de transacciones desde la app: cuentan con el respaldo necesario para evitar el uso indebido de los datos personales y delitos como el fraude.

Cómo abrir una cuenta online en Estados Unidos paso a paso

El proceso de contratación de una cuenta digital suele ser más sencillo en comparación con el de las instituciones financieras tradicionales, no solo por la facilidad de hacerlo desde un dispositivo móvil, sino por la flexibilidad en los requisitos que permite a la comunidad inmigrante acceder a servicios financieros con los mismos estándares de calidad.

Estos son los pasos para abrir una cuenta online en Estados Unidos.

Documentos necesarios

A diferencia de los servicios bancarios tradicionales, puedes acceder a una cuenta online con documentación que usas en el día a día.

- Documento de identidad oficial de tu país de origen (pasaporte vigente, matrícula consular, licencia de conducir).

- En algunos casos, comprobante de domicilio en Estados Unidos.

Proceso de apertura de cuenta

Una vez que tengas a la mano tus documentos, sigue estos pasos.

Paso 1. Registro en la plataforma/app digital

Accede al sitio web o a la aplicación móvil del banco digital de tu elección e introduce tus datos personales para registrarte.

Paso 2. Verificación de identidad y aprobación.

Por motivos de seguridad, los bancos digitales requieren aplicar un protocolo de verificación de identidad que consta de la solicitud de una identificación oficial, una selfie y, en algunas ocasiones, reconocimiento facial.

Paso 3. Activación de la cuenta y acceso a la app móvil.

Una vez que el banco digital verifique tu identidad, recibirás una notificación de activación. Inmediatamente después podrás acceder a todos los servicios, hacer depósitos directos, enviar dinero en tiempo real y administrarte financieramente.

Plataformas financieras de Estados Unidos recomendadas para inmigrantes

Si te preguntas cuál es la plataforma digital para inmigrantes ideal, lo cierto es que hay varias opciones eficaces, por lo que es recomendable compararlas para elegir la que se acerca más a tus expectativas.

Común

Comisiones: Tarifas accesibles para transferencias internacionales de dinero a Latinoamérica.

Facilidad de uso: Abre una cuenta desde un dispositivo móvil con una identificación oficial calificada del país de origen.

Soporte disponible en español: cuenta con servicio al cliente 24/7 también disponible en español, a través de WhatsApp o la misma app.

Acceso móvil: tienes acceso a una app móvil para la administración integral financiera.

Compatibilidad con Zelle: no integrado.

Ally Bank

Comisiones: la mayoría de las cuentas no aplican comisiones mensuales por mantenimiento. Aproximadamente $20 por transferencias electrónicas domésticas.

Facilidad de uso: es una plataforma 100 % digital que ofrece una aplicación móvil y una página web.

Soporte en español: servicio en español limitado.

Acceso móvil: servicio compatible con dispositivos móviles.

Compatibilidad con Zelle: integrado.

Wells Fargo

Comisiones: las tarifas por mantenimiento y sobregiro varían según el tipo de cuenta.

Facilidad de uso: ofrece una banca móvil, una banca online y un asistente digital.

Soporte en español: disponible.

Acceso móvil: funciones móviles completas.

Compatibilidad con Zelle: integrado.

Revolut

Comisiones: cobra una comisión del 1 al 3 % por ingresar dinero vía tarjeta de crédito o débito.

Facilidad de uso: ofrece productos digitales completos y fáciles de usar.

Soporte en español: es posible cambiar el idioma de la aplicación, pero no cuenta con servicio en español.

Acceso móvil: disponible al 100 %.

Compatibilidad con Zelle: no integrado.

Mercury

Comisiones: ofrece transferencias internacionales en dólares sin costo adicional.

Facilidad de uso: enfoque corporativo y empresas de tecnología.

Soporte en español: sin disponibilidad.

Acceso móvil: disponible al 100 %, pero está más enfocado en web dashboards.

Compatibilidad con Zelle: no integrado.

Cash App es otra plataforma financiera eficiente, aquí te explicamos sus beneficios.

Importancia de usar tu cuenta de forma segura y eficiente

Aunque las plataformas digitales ofrecen medidas de seguridad para cuidar tu patrimonio, nunca está de más tener en cuenta algunas recomendaciones para mitigar los riesgos.

- Configura notificaciones de transacciones y alertas de seguridad: te ayudarán a estar al tanto de tus movimientos y a detectar cualquier actividad sospechosa.

- Usa contraseñas fuertes y activa la verificación en dos pasos: esto reduce el riesgo de ser víctima de hackers.

- Revisa movimientos regularmente y aprende a identificar alertas sospechosas: revisa los mensajes de texto y notificaciones de movimientos, y reporta inmediatamente cualquier cargo no reconocido.

- Aprovecha la funcionalidad de la app para transferencias rápidas y confiables: envía y recibe dinero fácilmente dentro y fuera de Estados Unidos.

Descubre Común, la opción financiera para inmigrantes

En este artículo te presentamos una alternativa práctica a las instituciones financieras para que puedas decidir cuál es el banco digital de Estados Unidos, según tus intereses.

Común no es un banco, sino una plataforma digital que ofrece una aplicación móvil y una tarjeta de débito que funcionan conjuntamente para brindar un servicio ideal para la comunidad inmigrante.

Puedes abrir una cuenta con una identificación oficial válida de tu país de origen y un dispositivo móvil para acceder al servicio financiero que mereces.

Abre tu cuenta en Común y empieza a enviar, recibir y cobrar dinero.

Preguntas frecuentes (FAQ)

Si te quedaste con dudas, consulta la siguiente sección.

¿Puedo abrir una cuenta digital sin número de Seguro Social?

Sí, a diferencia de los bancos tradicionales, las cuentas digitales cuentan con requisitos más flexibles, pues es posible realizar la contratación con una identificación oficial calificada del país de origen y, en algunos casos, comprobante de domicilio en Estados Unidos.

¿Son seguros los bancos digitales en EE. UU.?

Sí, los bancos digitales en Estados Unidos cuentan con medidas de seguridad, como verificación en 2 pasos y encriptación. Es recomendable aplicar todas las medidas de seguridad posibles, como una contraseña segura y activación de notificaciones.

Viviendo en Estados Unidos

¿Cómo comprar una casa en Estados Unidos siendo inmigrante? Todo lo que necesitas saber

8 min de lectura

Comprar una casa en EE. U.U. es un proceso que no está restringido legalmente para la población inmigrante. Sin embargo, sí resulta más complicado de conseguir para dicho grupo, debido a ciertos requisitos específicos solicitados.

De acuerdo con un artículo reciente, conseguir financiamiento es más difícil para los inmigrantes por algunos obstáculos, como la falta de historial crediticio, el estatus migratorio y la necesidad de tener SSN o ITIN.

Si planeas vivir en Estados Unidos y crees que estás muy lejos de reunir los requisitos necesarios para comprar una casa allí, a continuación te presentamos la guía completa para que puedas adquirir una propiedad por primera vez.

¿Es posible comprar una casa en Estados Unidos siendo extranjero?

A diferencia de varios países de Latinoamérica, en USA es posible adquirir una propiedad sin ser ciudadano estadounidense, siempre y cuando se cumpla una serie de requisitos para llevar a cabo el proceso de compra.

Dicho proceso es completamente legal y cada vez más común, ya que es posible acceder con una buena preparación financiera y la documentación necesaria. Según información de Realtor, durante 2024 más de 43,700 viviendas fueron adquiridas por inmigrantes. Esto confirma la viabilidad de la transacción.

Aunque no es necesario tener la ciudadanía o residencia permanente para comprar una casa, sí es verdad que el estatus migratorio y el cumplimiento de otros requisitos pueden influir en los pasos a seguir para acceder a préstamos hipotecarios y otras opciones de financiamiento.

Requisitos para comprar una casa en Estados Unidos

El primer paso para la compra de bienes raíces en Estados Unidos es reunir la documentación solicitada y tener la solvencia financiera necesaria para cubrir el precio de la propiedad.

Documentos de identidad

Estos son los documentos indispensables que debes reunir antes de comprar una casa.

Pasaporte

Deberás presentar tu pasaporte vigente y visa, como identificaciones primarias que servirán para validar tu identidad.

Número de identificación fiscal

Generalmente, los prestamistas solicitan el SSN, pero si no cuentas con uno, también es posible presentar el ITIN.

Preparación financiera

En caso de que cuentes con el precio de la propiedad en efectivo, te resultará mucho más fácil concretar los trámites de compra. De lo contrario, debes atender a la preparación financiera apropiada para acceder a programas de financiamiento adecuados para ti.

Este es el paso a paso que te recomendamos seguir para asegurarte de cubrir las cuotas de tu primera casa en Estados Unidos.

Pruebas de ingresos

Es indispensable que puedas comprobar ingresos estables para obtener una hipoteca, dado que los prestamistas buscan garantizarse de que los solicitantes son capaces de cubrir las cuotas mensuales y otros pagos asociados a la compra de un inmueble.

Los inmigrantes tienen la opción de presentar documentos emitidos dentro y fuera del país, pero es necesario que estén traducidos y certificados.

Cartas de empleo

Una carta de empleo emitida por el empleador es una manera habitual de comprobar ingresos.

Este documento debe incluir:

- Nombre y datos de contacto de la empresa

- Puesto del solicitante

- Fecha de ingreso a la empresa

- Salario anual o por hora

- Firma y cargo de quien la emite

Cuenta bancaria

El prestamista también puede pedir los extractos bancarios de los últimos 3 meses, a fin de comprobar ingresos constantes y coincidentes con el salario declarado. Además, se evalúa la existencia de sobregiros y la capacidad de ahorro del solicitante.

Fondos disponibles para pago inicial y cierre

Es indispensable que demuestres solvencia para cubrir con los siguientes pagos.

- Pago inicial: oscila entre el 3 % y el 20 % del valor de la propiedad, según el tipo de préstamo

- Costos de cierre: son honorarios notariales, seguros y tarifas del préstamo

7 pasos para comprar una casa en Estados Unidos

Paso 1: Investiga el mercado inmobiliario y define dónde te gustaría comprar

Antes de elegir una propiedad, investiga el mercado inmobiliario, el precio promedio en cada zona y el acceso a servicios básicos en el vecindario de tu interés. Ciudades como Texas se caracterizan por un costo de vida 18 % menor al promedio nacional y una alta presencia de comunidad inmigrante.

A continuación te mostramos una tabla comparativa del rango de precios de viviendas en diferentes ciudades, de acuerdo con información de Zillow.

Tabla de precios

| Estados / ciudades | Apartamento | Casa |

|---|---|---|

| New York | 94,000 - 110,000,000 USD | 250,000 - 70,000,000 USD |

| Florida | 145,000 - 85,000,000 USD | 40,000 - 285,000,000 USD |

| Texas | 20,000 - 17,000,000 USD | 20,000 - 64,000,000 USD |

| Los Ángeles | 250,000 - 20,500,000 USD | 115,000 - 177,000,000 USD |

Paso 2: Calcula cuánto puedes gastar y establece tu presupuesto

Es muy importante que efectúes un análisis de tu capacidad de pago, de acuerdo con tus ingresos y gastos mensuales.

Calcula cuánto dinero gastas al mes y si serás capaz de cubrir las cuotas correspondientes con el dinero restante, así como el monto que tienes ahorrado al momento.

Paso 3: Elige un agente inmobiliario con experiencia en clientes internacionales

Un agente de bienes raíces con experiencia en clientes internacionales te será de gran ayuda para acotar el trámite, ya que conocen bien los requisitos especiales, así como las barreras más comunes que enfrentan los inmigrantes. Además, el agente inmobiliario te puede ayudar con la negociación y con la comparación de precios de las viviendas.

Paso 4: Solicita una pre aprobación de hipoteca si planeas financiar la compra

No es obligatorio solicitar la pre aprobación de la hipoteca, aunque sí te ofrece ciertos beneficios, como mayor solidez a la hora de presentar una oferta, además de que te muestra el monto que te podría prestar el banco.

Paso 5: Visita propiedades y haz una oferta formal por la que te interese

Una vez que encuentres una propiedad ideal para tu estilo de vida, tu agente de bienes raíces deberá preparar una oferta formal por escrito, la cual puede ser aceptada, rechazada o renegociada por el propietario.

Generalmente, se entrega un depósito de garantía para avalar el compromiso de compra.

Paso 6: Realiza la inspección y avalúo profesional del inmueble

La inspección es vital para detectar problemas estructurales que afecten el valor de la vivienda y para efectuar el avalúo oficial que será confirmado por el banco.

Paso 7: Firma los documentos y realiza el pago final en el cierre de la operación

En el tan esperado closing day, deberás firmar una serie de documentos y realizar los siguientes procedimientos:

- Firma de hipoteca, si aplica

- Firma del traspaso de la propiedad

- Transferencia de pago inicial y costos de cierre

- Registro de escrituras a tu nombre

¡Bienvenido a tu nuevo hogar!

Descubre cuánto cuesta comprar una casa en Estados Unidos

Uno de los errores más comunes de los compradores primerizos es calcular los pagos a largo plazo con base en el precio publicado, sin considerar los costos adicionales del mercado inmobiliario de USA, como:

Costos adicionales a considerar

- Impuestos de la propiedad

- Seguro de vivienda

- Gastos de cierre

Consejos prácticos para una compra segura

Comprar una casa es una decisión muy importante, por eso te recomendamos tomarte el tiempo necesario para investigar y revisar todos los detalles de la operación.

Además, es aconsejable tener una cuenta bancaria con notificaciones en tiempo real y soporte en tu idioma. Esto te ayudará a gestionar mejor tus finanzas y comprobar tus ingresos.

Común te ayuda a prepararte para comprar tu casa en Estados Unidos

Como puedes ver, comprar una vivienda en Estados Unidos es completamente viable para los inmigrantes, siempre y cuando cuenten con la información correcta, el apoyo de profesionales con experiencia y la planeación financiera adecuada.

Abrir una cuenta bancaria te acerca a cumplir el sueño americano, ya que te permite recibir tu sueldo de manera segura y comprobar tus ingresos en el país.

Abre hoy tu cuenta en Común con una identificación oficial calificada de tu país de origen, organiza tus finanzas y da el primer paso hacia tu nuevo hogar.

Viviendo en Estados Unidos

Algunos de los mejores estados para vivir en Estados Unidos: opciones accesibles y con buena calidad de vida

8 min de lectura

Aunque vivir en Estados Unidos conlleva varios beneficios para los inmigrantes, el costo de vida de algunas ciudades podría desalentar los sueños de muchas personas en busca de mejores oportunidades.

Sin embargo, no todas las ciudades de Estados Unidos se caracterizan por los costos elevados, por lo que es importante elegir un estado por debajo del promedio nacional, a fin de tener una vida más accesible en el país.

En este artículo te mostraremos una tabla comparativa de varios factores relevantes que te ayudarán a elegir el lugar adecuado para vivir, como vivienda, servicios, transporte y oportunidades laborales.

Factores que influyen en el costo de vida en los estados de EE. UU.

Para determinar el costo de vida de una ciudad o estado, se deben tomar en cuenta varios factores económicos y sociales.

Estos son los factores que definen el costo de vida en los diferentes estados.

Vivienda y alquiler

En Estados Unidos, el costo de la vivienda es uno de los factores más significativos a la hora de elegir en qué estado habitar. Por ejemplo, la renta promedio mensual de un apartamento es de $1,630 aproximadamente, pero en estados como California, esta cifra se dispara hasta los $2,634 al mes.

Tómate el tiempo para investigar los precios de las viviendas en los diferentes estados, así como tus necesidades de trabajo y movilidad.

Servicios y alimentos

Es fundamental considerar el costo de los servicios básicos y alimentación antes de decidir dónde vivir. Estos incluyen gas, electricidad, agua e internet.

Algunos datos relevantes a considerar son que este año el costo promedio de los alimentos subió un 3.2 % aproximadamente. Además, el promedio nacional de los costos de servicios ronda los $400.

Transporte y movilidad

El tipo de transporte que utilices también influye mucho en el coste de vida, ya sea automóvil propio o transporte público. Este rubro representa el 15 % del gasto medio de los hogares y hasta el 30 % para las familias de menores ingresos.

Oportunidades laborales y salarios

Por lo general, los estados que presentan costos de vida elevados, también ofrecen salarios más competitivos. Los ingresos medios anuales en Estados Unidos oscilan entre los $63,000 y los $80,000, según el lugar exacto.

De acuerdo con el índice de coste de vida, en estados como Hawái y California, el costo de vida es hasta 40 % superior al promedio.

Antes de tomar la decisión final de dónde vivir, asegúrate de evaluar con detenimiento cada uno de estos factores y comparar diferentes alternativas.

Los 9 estados más económicos para vivir en Estados Unidos

Si lo que buscas es mantener un buen nivel de vida por un costo accesible, debes conocer los estados que cuentan con costos de vida inferiores al promedio nacional.

Por fortuna, hay varios ejemplos de estados en los que puedes encontrar precios accesibles sin sacrificar un nivel de vida competitivo.

Aquí te presentamos los 9 estados más económicos para vivir.

1. Virginia Occidental

Este es uno de los estados con el costo de vida más bajo de todo el país; el índice de costo de vida es de aproximadamente 88,3. Además de la facilidad para encontrar vivienda, esta es bastante asequible, con un alquiler mensual promedio de alrededor de 909 dólares.

Este estado es conocido por ofrecer oportunidades de empleo en diversas industrias, como la minería, la energía y el turismo.

2. Mississippi

Mississippi es conocido como el estado con menor costo de vida del país, con un índice de 85 aproximadamente. Los precios de viviendas también son asequibles: un apartamento de 2 habitaciones tiene un costo promedio de $1078.

Es un lugar con un bajo costo de vida, lo que permite ahorrar más. Sin embargo, es importante tener en cuenta que los salarios también son más bajos que en otros estados, en comparación con Nueva York.

3. Oklahoma

Oklahoma tiene un índice de costo de vida de 86, lo que lo convierte en un lugar muy atractivo para vivir. La renta promedio mensual es de $1070, una de las más bajas del país.

Además, cuenta con oportunidades laborales diversas en sectores como agricultura, energía y manufactura.

4. Arkansas

Arkansas también se caracteriza por un bajo costo de vida, con uno de los alquileres más económicos del país de aproximadamente $937 al mes. Ofrece oportunidades en sectores de agricultura y turismo y también facilita emprender.

5. Alabama

El índice de costo de vida de Alabama es cercano a 88 y la renta promedio es de aproximadamente $1315. Ofrece oportunidades laborales en sectores productivos, como el automotriz y el manufacturero.

6. Kansas

El índice de Kansas es de 88.8 y cuenta con alquileres mensuales bastante asequibles que rondan los $1082. Ofrece oportunidades laborales en los sectores de agricultura, energías renovables y transporte.

7. Indiana

El índice del costo de vida en Indiana ronda los 91,0 y el alquiler mensual promedio es de 1139 dólares. Cuenta con una importante presencia industrial y automotriz, y el costo de vida es inferior al promedio nacional.

8. Michigan

El índice de costo de vida en Michigan ronda el 89,8. El precio promedio de una vivienda es de 262.505 dólares, lo que la convierte en una opción bastante asequible. Además, ofrece amplias oportunidades laborales en sectores como el automotriz, la tecnología y la manufactura.

9. Ohio

Ohio se caracteriza por un costo de vida 8 % inferior al promedio nacional y por un costo de vivienda 12 % inferior. Es un estado conformado por varias grandes ciudades, por lo que también cuenta con buenas oportunidades académicas y laborales.

Tabla comparativa de costos de vida por estado

Estado

Índice de costo de vida

Alquiler mensual promedio

Costo promedio de servicios

Virginia Occidental

88.3

$909

$486

Mississippi

85

$1078

$253

Oklahoma

86

$1070

$355

Arkansas

89.6

$937

$404

Alabama

88

$1315

$398

Kansas

88.8

$1082

$430

Indiana

91

$1139

$406

Michigan

89.8

$1392

$331

Ohio

92

$945

$400

Cómo elegir el estado ideal según presupuesto y estilo de vida

Aunque los costos accesibles en una ciudad son determinantes para tomar una decisión al elegir dónde vivir, también es fundamental que evalúes tus propios intereses y objetivos.

Te recomendamos tener en cuenta estos factores antes de comenzar tu mudanza.

- Presupuesto familiar: evalúa los ingresos y gastos de tu hogar, así como el estilo de vida que te puedes permitir.

- Cercanía con la comunidad o redes de apoyo: asegúrate de estar rodeado por tu comunidad y personas de confianza que te puedan apoyar en caso de ser necesario.

- Disponibilidad de empleo: es muy importante que el lugar cuente con oportunidades laborales para tu perfil.

- Acceso a servicios básicos y educación: considera el índice de precios de los servicios públicos, así como las oportunidades educativas.

Independientemente del estado que elijas, recuerda que una buena administración financiera es clave para establecerse con éxito en Estados Unidos.

Organiza tus finanzas en EE. UU. con el apoyo de Común

En esta ocasión te mostramos los factores que interfieren en el costo de vida de un lugar para que evalúes cuál es el mejor estado para vivir en USA, teniendo en cuenta la importancia de la administración financiera.

Conocer estos datos te facilitará la planificación de los gastos diarios para cumplir tus metas personales y familiares.

Común es la plataforma financiera orientada a apoyar a los inmigrantes en la búsqueda del bienestar financiero, sin importar el estado donde viven.

Conoce Común, y administra tu dinero desde cualquier estado de EE. UU. con tarifas claras y competitivas.

Preguntas frecuentes (FAQ)

Si te quedaste con dudas, consulta la siguiente sección.

¿Qué estado tiene el costo de vida más bajo en EE. UU.?

Uno de los estados con el costo de vida más bajo es Mississippi.

¿Dónde se pueden encontrar viviendas más económicas?

Las viviendas más económicas se encuentran en estados como Mississippi, Arkansas y Virginia Occidental.

¿Qué estados ofrecen equilibrio entre empleo y asequibilidad?

Estados como Indiana, Ohio y Kansas ofrecen un buen equilibrio entre empleo y asequibilidad.

¿Cómo calcular el costo de vida antes de mudarme?

Es necesario comparar los ingresos, la vivienda, el transporte, los servicios públicos y la alimentación.

Cuenta corriente

¿Cuál es la diferencia entre una cuenta de ahorro y una cuenta corriente?

8 min de lectura

Diferencia entre una cuenta de ahorro y una cuenta corriente

¿Necesitas una manera segura y sencilla para manejar tu dinero? Es importante que conozcas los diferentes tipos de cuentas bancarias ofrecidas por instituciones financieras y plataformas digitales de EE. UU.

Dos de los principales ejemplos son las cuentas de ahorro y las cuentas corrientes. Aunque ambas son bastante comunes entre los usuarios de Estados Unidos, tienen muchas diferencias que es relevante comprender, especialmente cuando apenas comienzas a manejar dinero en un país nuevo.

Es habitual caer en el error de creer que ambas cuentas sirven para lo mismo. Por ello, a continuación te explicaremos en detalle las principales diferencias, las definiciones de cada una, comparaciones y ejemplos.

¿Qué es una cuenta corriente?

La cuenta corriente es de los productos financieros más populares, ya que está orientada a realizar operaciones bancarias frecuentes, como recibir pagos, realizar transferencias de dinero y hacer pagos en establecimientos físicos y en línea.

Estos son los principales beneficios de contratar una cuenta corriente:

- Permite depósitos y retiros frecuentes.

- Incluye tarjeta de débito para compras.

- Facilita pagos de servicios y transferencias.

- Ideal para administrar ingresos y gastos del día a día.

- Acceso a banca móvil o aplicación móvil.

- Aunque con menos frecuencia, algunas incluyen chequera para hacer pagos de manera segura.

¿Para qué sirve una cuenta corriente?

Una cuenta corriente tiene múltiples funciones, por ejemplo:

- Recibir tu salario a través de depósito directo, de manera segura y rápida.

- Pagar servicios como la luz, agua o internet.

- Hacer compras en línea o en tiendas físicas.

- Retirar dinero en efectivo en cajeros automáticos o establecimientos seleccionados.

- Realizar transferencias de dinero a otras personas fácilmente.

- Tener control de tu dinero en tiempo real.

En pocas palabras, este tipo de cuenta está orientada a atender las necesidades del día a día a través de productos sencillos y accesibles.

Aquí te explicamos los diferentes tipos de cuentas corrientes y todas sus características.

¿Qué es una cuenta de ahorro?

A diferencia de una cuenta corriente, la cuenta de ahorro está orientada a guardar dinero a largo plazo y hacerlo crecer gracias a las tasas de interés aplicadas.

Ventajas de una cuenta de ahorro:

- Menos operaciones frecuentes; más enfocada en acumular fondos.

- Puede generar intereses sobre el saldo.

- Útil para metas financieras a mediano o largo plazo.

- Generalmente limitada a retiros mensuales.

- Ideal para comenzar un fondo de emergencia o apartar dinero para gastos inesperados.

Diferencias clave entre cuenta corriente y cuenta de ahorro

Aunque ambas cuentas cumplen funciones distintas, son complementarias para satisfacer las necesidades financieras habituales, tanto a corto, como a mediano y largo plazo.

Estas son las principales diferencias entre ambas opciones de cuentas.

Acceso y uso

- Cuenta corriente: el dinero está disponible en todo momento para realizar transacciones diarias, como transferencias, retiros de dinero y pagos de servicios a través de métodos de pago físicos y canales digitales.

- Cuenta de ahorro: el acceso al dinero es más limitado, ya que el objetivo es el ahorro y el crecimiento del capital; aunque sí permite realizar transferencias.

Generación de intereses

- Cuenta corriente: la mayoría no genera intereses y las que sí lo hacen, cuentan con tasas muy bajas.

- Cuenta de ahorro: la principal cualidad de este tipo de cuentas es que ofrece rendimientos a largo plazo, lo cual otorga protección al capital mientras lo hace crecer sin necesidad de una inversión de alto riesgo.

Conoce las cuentas bancarias conjuntas, una excelente manera de gestionar las finanzas en equipo.

Propósito principal

- Cuenta corriente: su objetivo principal es guardar el dinero a corto plazo para cubrir los gastos cotidianos, así como recibir sueldos y realizar compras a través de una tarjeta de débito.

- Cuenta de ahorro: su objetivo es guardar dinero en un lugar seguro y generar intereses para no perder valor con la inflación. Funciona como una caja de ahorro orientada a servir como respaldo ante posibles emergencias financieras o planes a largo plazo, como viajes, festejos, mudanzas, etc.

Costos y requisitos

- Cuenta corriente: muchas cuentas de este tipo conllevan cuotas de mantenimiento, las cuales se pueden eliminar con la condición de mantener un saldo mínimo mensual o hacer depósitos directos de manera regular.

- Cuenta de ahorro: por lo general, conllevan menos cargos que las cuentas corrientes, aunque también suelen requerir mantener un saldo mínimo para evitar pagar comisiones. También hay algunas cuentas que solicitan conservar el dinero por un tiempo específico antes de retirarlo.

Como puedes ver, la decisión de abrir una de las opciones de cuenta corriente o de ahorro depende de tus necesidades. Sin embargo, la combinación de ambas resulta una decisión estratégica para la administración financiera. Por un lado, la cuenta corriente te permite estar al día con los pagos cotidianos, mientras que la cuenta de ahorro está orientada a planear a futuro y mantener el dinero separado.

Administra tu dinero en EE. UU. con Común

En este artículo aprendiste a diferenciar una cuenta corriente de una cuenta de ahorro: la primera está orientada a realizar transacciones cotidianas y la segunda a hacer crecer tu dinero a largo plazo para cumplir tus objetivos financieros en el futuro.

Una de las necesidades básicas de los inmigrantes que llegan a vivir a Estados Unidos es acceder a una cuenta bancaria que les brinde seguridad y confianza. Sin embargo, a su vez se enfrentan a diversas dificultades al momento de contratar este tipo de servicios financieros, debido a la variedad de requisitos que dejan en desventaja a gran parte de esta comunidad.

¡Conoce Común, la cuenta corriente que entiende las necesidades de los inmigrantes!

Estos son algunos de los beneficios que te esperan:

- Cuenta corriente con tarifas claras y competitivas.

- Transferencias internacionales de dinero con costos accesibles.

- La aplicación móvil también está disponible en español y acepta más de 100 identificaciones oficiales calificadas para la apertura de una cuenta.

- Tarjeta de débito para hacer compras y pagos diarios fácilmente.

Abre tu cuenta en Común hoy mismo y organiza tu dinero en EE.UU.

Preguntas frecuentes (FAQ)

Si te quedaste con dudas, consulta nuestra sección de preguntas frecuentes.

¿Qué es mejor, una cuenta corriente o una cuenta de ahorro?

Depende de tus necesidades. Si buscas una cuenta para hacer transacciones cotidianas, como transferencias y depósitos, recibir sueldos y hacer pagos de servicios, una cuenta corriente puede ser una opción. Si lo que quieres es guardar tu dinero a largo plazo, considera una cuenta de ahorro.

¿Puedo tener cuenta corriente y de ahorro al mismo tiempo?

Sí, puedes separar tus objetivos financieros y organizar tu dinero. Asegúrate de utilizar una cuenta corriente que te permita enviar dinero dentro del país, así como a tu país de origen, con tarifas claras y accesibles. También es recomendable contar con una cuenta de ahorro como complemento para planificar a largo plazo.

¿Qué tipo de cuenta conviene más a inmigrantes recién llegados?

Común es una plataforma financiera que cuenta con requisitos accesibles de contratación y ofrece tarifas justas y competitivas.

Community

Lo que Necesitas para Abrir una Cuenta en Común¹

8 min de lectura

Común: Revolucionando el Acceso Financiero para la Comunidad Inmigrante

Descubre Común, una plataforma de tecnología financiera pionera diseñada específicamente para satisfacer las necesidades de la comunidad inmigrante en los Estados Unidos. A diferencia de la banca tradicional, Común ofrece una experiencia bancaria digital amigable enfocada en la inclusión financiera, tarifas bajas y soporte bilingüe, haciendo que los servicios financieros sean más inclusivos y empoderadores.

Facilidad Inigualable para Abrir una Cuenta

Abrir una cuenta corriente con Común es sencillo y sin complicaciones, abordando las barreras de exclusión financiera que enfrenta típicamente la comunidad inmigrante. Aceptando más de 100 formas de identificación², incluyendo números de seguro social de países de América Latina, Común asegura que los inmigrantes tengan acceso a servicios bancarios esenciales. El proceso de solicitud es rápido, tomando menos de 5 minutos, y es libre de tarifas adicionales u ocultas, requisitos de saldo mínimo o comisiones mensuales. Esta inclusividad es central a la misión de Común de fomentar la estabilidad y el crecimiento financiero.

Opciones de Depósito Móvil

Común: Común ofrece una función de depósito móvil muy conveniente que permite a los usuarios depositar efectivo en más de 88,000 ubicaciones en los Estados Unidos, incluyendo minoristas importantes como Walgreens, Dollar General y Walmart. Esta red extensa asegura que los usuarios puedan encontrar fácilmente una ubicación de depósito cercana, haciendo que el proceso de añadir dinero a sus cuentas sea sencillo y sin complicaciones.

Banca Tradicional: Aunque muchos bancos tradicionales ofrecen opciones de depósito móvil, a menudo restringen estos a depósitos de cheques a través de una aplicación móvil. Los depósitos en efectivo típicamente requieren una visita a un cajero automático o sucursal bancaria, lo cual puede ser menos conveniente y más tardado que la extensa red de depósitos en efectivo de Común.

Utilidad en el Mundo de Hoy: En el entorno acelerado de hoy, la flexibilidad para depositar efectivo en una amplia gama de ubicaciones accesibles es invaluable, especialmente para individuos que pueden no tener fácil acceso a servicios bancarios tradicionales o que trabajan en horarios no tradicionales cuando los bancos están cerrados.

Remesas Internacionales

Común: Común se destaca en facilitar las remesas internacionales⁴, permitiendo a los usuarios enviar dinero al extranjero rápidamente y con tarifas más bajas en comparación con muchos bancos tradicionales y servicios de remesas. El proceso se mejora con notificaciones en tiempo real, manteniendo al remitente informado desde el momento en que el dinero es enviado hasta que es recibido.

Banca Tradicional: Los bancos tradicionales generalmente ofrecen servicios de transferencia internacional, pero estos pueden ser caros y lentos, con transferencias que a veces tardan varios días en completarse. Además, las tarifas asociadas con las remesas bancarias tradicionales pueden ser significativamente más altas.

Utilidad en el Mundo de Hoy: En una economía globalizada, la capacidad de enviar dinero a través de fronteras de manera rápida y asequible es crucial. Muchas familias dependen de las remesas para el apoyo financiero, y las empresas necesitan formas eficientes de manejar transacciones internacionales. El servicio simplificado y rentable de Común satisface eficazmente estas demandas modernas.

Acceso Anticipado a Sueldo

Común: Común ofrece la capacidad de conectar los sueldos a la aplicación y recibir el pago hasta dos días antes³. Esta función no incurre en tarifas adicionales, proporcionando un alivio significativo durante emergencias financieras o al planificar con anticipación.

Banca Tradicional: Algunos bancos tradicionales han comenzado a ofrecer funciones similares, pero a menudo están ligadas a tipos específicos de cuentas o requieren un saldo mínimo. La accesibilidad y facilidad de uso del acceso anticipado a sueldo de Común no siempre se igualan en entornos tradicionales.

Utilidad en el Mundo de Hoy: Con el aumento de trabajos en la economía gig y horarios de pago irregulares, tener acceso anticipado a los salarios puede proporcionar un amortiguador contra la inestabilidad financiera. Esta función es particularmente valiosa para aquellos que viven de sueldo en sueldo, ofreciendo un colchón que puede ayudar a evitar tarifas por sobregiro y pagos atrasados.

A diferencia de las instituciones bancarias tradicionales, las características innovadoras de Común están diseñadas para satisfacer las necesidades de la población diversa y móvil de hoy, beneficiando particularmente a la comunidad inmigrante en los EE. UU. Al proporcionar servicios que ofrecen mayor conveniencia, costos más bajos y mayor accesibilidad, Común no solo aborda los desafíos comunes que enfrentan sus usuarios, sino que también los empodera hacia una mayor libertad y estabilidad financiera. A medida que avanzamos hacia un mundo más interconectado y acelerado, la importancia de servicios financieros receptivos e inclusivos continúa creciendo, algo que Común está en una posición única para ofrecer.

Seguridad Robusta y Soporte al Cliente

La seguridad y el soporte al cliente son primordiales en Común. Con cuentas aseguradas por la FDIC y la protección de Visa en transacciones con la tarjeta de débito Visa virtual, los clientes de Común pueden gestionar sus fondos con confianza. Las innovadoras características de seguridad como inicios de sesión biométricos y notificaciones instantáneas de transacciones mantienen tu dinero seguro. Además, Común ofrece soporte al cliente 24/7 en inglés y español, asegurando que la ayuda siempre esté disponible en tu idioma preferido.

Compromiso con Cero Tarifas y Movilidad Ascendente

Común se destaca no solo por ofrecer cero tarifas para la apertura de cuentas, mantenimiento mensual o saldos mínimos, sino también por su compromiso de ayudar al ascenso económico de sus usuarios. Común actúa como un socio financiero, apoyando transacciones financieras sin la carga de tarifas excesivas. Este compromiso se alinea con el objetivo de permitir la movilidad ascendente para los inmigrantes, quienes contribuyen significativamente a la economía de los EE. UU.

Características y Beneficios Personalizados

Común va más allá de los servicios financieros tradicionales al ofrecer características diseñadas para satisfacer las necesidades únicas de la comunidad inmigrante. Los usuarios pueden enviar dinero al extranjero con tarifas bajas o sin tarifas, depositar efectivo en más de 88,000 ubicaciones a nivel nacional, incluyendo retiros gratuitos en cajeros automáticos, y conectar sus cuentas a aplicaciones de pago populares como Zelle, CashApp y Venmo. La plataforma de Común también permite a los clientes recibir sus sueldos hasta dos días antes a través de depósitos directos, mejorando aún más su flexibilidad y estabilidad financiera.

Conclusión

Común no es solo un proveedor de servicios financieros, sino una plataforma dedicada a transformar la experiencia bancaria para los inmigrantes en los EE. UU. Con su diseño enfocado en el usuario, compromiso con la libertad financiera y características robustas, Común está destinado a convertirse en una herramienta vital para lograr la estabilidad y el crecimiento financiero de sus usuarios. Ya sea que busques gestionar tus finanzas diarias o enviar dinero a tus seres queridos en el extranjero de manera rápida y segura, Común ofrece una solución bancaria confiable, inclusiva y eficiente.

Momento Fundacional: ¿Sabías que?

Fundada por los empresarios Abiel Gutierrez y Andres Santos en Nueva York, Común fue construida para empoderar a las familias y permitir la movilidad ascendente, particularmente para la familia inmigrante. La compañía ha obtenido una inversión significativa de empresas destacadas como Costanoa Ventures, FJ Labs y South Park Commons, subrayando la gran oportunidad de servir las necesidades financieras de las familias inmigrantes y mejorar la vida de cada persona.

Envíos Internacionales

Alternatives to Western Union: Explore Reliable Options for Your Remittances

8 min de lectura

There is no doubt that Western Union has established itself as a leading company in the remittance industry, with over 145 years in the market.

Since its inception, Western Union has enabled people without access to a banking account to make quick money transfers, which has been particularly significant for rural and immigrant communities in the United States.

According to recent data, in 2023, 12% of remittances sent from the United States to Latin America and the Caribbean were carried out through Western Union, making it one of the leading money transfer services worldwide.

Today, remittances are essential to the lives of millions of Latin American migrants in the United States. In this article, we address alternatives to Western Union that solve problems such as high fees, unfavorable exchange rates, and complicated processes by offering more modern, accessible, and fair financial services.

Why Look for Alternatives to Western Union?

For over a century, Western Union has worked to bring families together through international money transfer services, offering multiple delivery options and broad coverage.

However, over the years, new services have emerged that address areas where Western Union can improve, such as:

High and Variable Fees

One of the main challenges faced by the immigrant community in the United States when sending money is the high money transfer fees, which significantly affect the final amount received.

For example, according to Western Union’s price calculator, the cost to send $500 USD to Mexico via an agency with cash pickup is $15 USD.

Uncompetitive Exchange Rates

In addition to fees, international transactions involve currency exchange, which can be detrimental to the recipient depending on the exchange margin used.

In the previous example of using the Western Union price calculator, the dollar exchange rate is 18.17 MXN, compared to the official rate of 18.64 MXN, meaning the recipient receives 9,081 MXN instead of 9,320 MXN.

Limits and Restrictions

Another factor that may negatively impact migrants sending remittances to Mexico is the limits and restrictions imposed, depending on factors such as payment method, receiving country, and identity verification.

Generally, for unverified users, the limit to send cash through Western Union is $3,000 USD per transaction. Upon verifying identity, that amount may increase.

Transaction Speed

The speed of money transfers through Western Union depends on the payment and delivery method, as detailed below:

- Debit/credit card to cash: minutes

- Debit/credit card to bank deposit: 1–2 business days

- Banking account to cash: 3–5 business days

- Banking account to banking account: up to 5 business days

- In-person cash to in-person cash: minutes

- Wire transfer to mobile wallet: up to 24 hours

Accessibility and Convenience

Western Union is known for its global reach and the accessibility of its international money transfer services.

However, for these same reasons, long lines and wait times may occur. If you need to speed up your transactions, this large-scale service might not be your most favorable option.

9 Alternatives to Western Union for Sending Money Home

If Western Union doesn't suit your needs, here are the best money transfer apps.

Comun

Comun is a comprehensive platform that not only allows money transfers within and outside the U.S., but also gives you access to a complete and efficient financial experience, including easy access to cash.

Enjoy 24/7 support also available in Spanish, and pay transparent fees starting at $2.99 USD for international money transfers, with no hidden fees.

Ria Money Transfer

Ria Money Transfer is a service similar to Western Union. It has coverage in a large number of countries worldwide and offers different payment and delivery methods, as well as partnerships with retailers like Walmart.

Wise (previously TransferWise)

Wise is a U.K.-based financial technology company that facilitates international money transfers and offers benefits such as a multi-currency account and real exchange rates.

Remitly

Remitly is a fintech that operates primarily in the United States, Canada, and Australia. It allows money transfers with options for cash pickup, bank deposit, or mobile wallet. While it is a good option for sending remittances to Latin America, it has fees and exchange rates that are not very competitive.

WorldRemit

WorldRemit is a global money transfer service with a presence in over 130 recipient countries. In addition to offering cash pickup and bank deposit options, it also allows transfers through mobile phone top-ups.

PayPal/Xoom

Xoom is a remittance company acquired by PayPal. It offers money transfers with multiple delivery methods, such as bank deposit, cash pickup, mobile wallet, or direct delivery.

MoneyGram

MoneyGram is a U.S.-based company specializing in international money transfers and person-to-person (P2P) payments. It operates in over 200 countries with various payment options.

OFX

OFX is a company specializing in international money transfers and currency exchange, with a presence in over 190 recipient countries.

Revolut

Revolut is a U.K.-based fintech offering multi-currency digital accounts, international money transfers, and investment services.

How to Choose the Most Suitable Alternative for Your Remittances

If you are still wondering which money transfer app is right for you, remember to consider the following factors before selecting an alternative to Western Union:

Fees and Real Exchange Rate

It is advisable to look for a payment service provider with clear, flat fees to ensure your family receives the maximum possible amount.

Transfer Speed

While in many cases, most apps offer quick money transfers, in others, the waiting time could be problematic for the recipient.

Sending and Withdrawal Methods

Make sure the sending methods suit your needs, whether via banking account, credit or debit card, or cash delivery.

Coverage in Your Country

Verify that the money transfer service has coverage in Latin America, and that this does not involve additional shipping fees.

Ease of Use and Customer Support

It is important to communicate easily in case of any issues. Choose an option with 24/7 Spanish-language support.

Security and Trustworthiness

Ensure the service has the necessary licenses and regulations for the places where it operates, as well as the appropriate security measures to protect your data.

Comun: A Great Financial and Remittance Alternative Designed for the Immigrant Community in the U.S.

Although Western Union is an excellent option for sending money abroad, there are better alternatives with more competitive and fair conditions that can make your money, and your family’s, go further.

It is essential to research and compare each international payment service in order to choose the option with the most suitable benefits for you.

Comun offers you an all-in-one service that allows low-cost international money transfers, along with a complete financial experience in your language.

- Open your account easily using official documentation from your country

- Make your first international money transfer free, and afterward pay a fee starting at $2.99 USD per transfer, up to the applicable limits

- Deposit cash at over 88,000 retail locations in the U.S.

- Manage your finances through a mobile app

- Access to Spanish-language support 24/7

Open your account today and discover an alternative to Western Union.

Frequently Asked Questions

Is it safe to use digital alternatives to Western Union?

Comun uses secure technology and follows U.S. financial regulations to help protect your money transfers. You can also choose from multiple payment and delivery options.

What are the hidden costs when sending money internationally?

International money transfers generate fees, in addition to the currency conversion rate.

Can I send money to a country if I don’t have a banking account?

With Comun, you can send cash even if you don’t have a traditional U.S. banking account.

What do I need to open an account with services like Comun?

A compatible Android or iOS phone and an official ID from your country.

How long does a money transfer take with these alternatives?

Money transfers with Comun are reflected within minutes or hours.

Disclosures (in footer):

“Comun is a financial technology company and not a bank. Banking services are provided by Community Federal Savings Bank; Member FDIC. The Comun Visa® Debit Card is issued by Community Federal Savings Bank, pursuant to a license from Visa U.S.A Inc. and may be used everywhere Visa Cards are accepted.”

“Funds in your account are FDIC insured up to $250,000 by ownership category through Community Federal Savings Bank (CFSB), Member FDIC, in the event CFSB fails.”

“A service provided by Service UniTeller, Inc. Service UniTeller, Inc. is licensed in all states that require a license.”

“Remittance fees start at $2.99 but may vary. Please check the app for more details.”

“Comun Inc. may earn revenue from the conversion of foreign currencies.”

Educación Financiera

¿Qué es un cheque certificado y cómo asegurarte de que sea válido?

8 min de lectura

¿Qué es un cheque certificado y cómo funciona?

Los cheques certificados son una forma de pago común para miles de inmigrantes que viven en Estados Unidos, en especial para realizar compras importantes, como pago de alquileres, compra de un carro y acuerdos legales.

Sin embargo, no siempre queda claro por qué es relevante el proceso de certificación y en qué se diferencia de otro tipo de cheques.

Un cheque certificado es una orden de pago física que fue previamente revisada por una institución financiera para garantizar que hay fondos suficientes en la cuenta bancaria del emisor. Esta es la razón fundamental por la que se considera una forma de pago más segura que un cheque personal.

A continuación, te explicaremos en detalle qué es un cheque certificado, cómo funciona y la importancia de comprender las diferencias con otros tipos de cheques.

¿Qué es un cheque certificado?

Un cheque certificado es un tipo de cheque que cuenta con fondos garantizados, dado que el banco emisor ha verificado su existencia en la cuenta corriente o personal.

Esto lo hace una forma de pago más segura que los cheques personales, porque la institución bancaria se encarga de separar la cantidad de dinero destinada para cobrarlo.

¿Cómo se emite un cheque certificado?

Emitir un cheque certificado (certified check) es un proceso sencillo que puedes realizar directamente en la institución financiera de tu preferencia.

- El cliente pide el cheque

El titular de la cuenta debe acudir a un banco y solicitar la emisión de un cheque certificado e indicar el beneficiario y el monto.

- Identificación del cliente

Es necesario que presentes una identificación oficial para comprobar que eres el titular de la cuenta de ahorros o cuenta corriente de la que saldrán los fondos para emitir el cheque.

- El banco congela el monto en la cuenta

Posteriormente, el banco certifica la suficiencia de fondos para cubrir el monto del cheque y los congela para garantizar que el destinatario los pueda cobrar.

- Certificación de firma

Deberás firmar el cheque antes de finalizar el trámite para certificar que sea la misma rúbrica registrada por el banco.

Colocación de sello

Por último, una vez que el banco comprobó la existencia de fondos y la autenticidad de la firma, coloca un sello de certificación para dejar constancia de la realización del proceso.

Diferencias entre cheque certificado y cheque de caja

Un cheque de caja (cashier’s check) es otra alternativa para realizar pagos seguros a través de un soporte físico. En este caso, la sucursal bancaria emite el cheque después de haber recibido el pago del cliente, por lo que los fondos provienen de la propia institución.

A continuación, te presentamos una comparativa entre un cheque de caja y un cheque certificado.

Cheque certificado

Cheque de caja

Seguridad

Alta seguridad. El banco verifica la suficiencia de fondos y los bloquea para que los cobre el beneficiario.

Muy alta seguridad, ya que el cheque cuenta con el respaldo del banco y no depende de la cuenta bancaria del emisor.

Costo

En algunos bancos no tienen costo, en otros pueden costar hasta $15 aproximadamente.

Depende del banco, oscila entre $10 y $20 aproximadamente.

Tiempo de emisión

Se emite en sucursal después de la verificación de fondos.

Se emite de inmediato.

¿Cuándo se suele pedir un cheque certificado?

Un cheque certificado es un método de pago habitual para realizar transacciones importantes o de grandes cantidades de dinero. De esta forma, el destinatario tiene la certeza de la disponibilidad de fondos del cheque.

- Pagar el depósito de un apartamento.

Al momento de cerrar un contrato para rentar o comprar un apartamento, el propietario o agente inmobiliario podría solicitar efectuar el pago a través de un cheque certificado para garantizar la existencia de fondos.

- Comprar un carro usado.

Ya sea en tratos directos con propietarios o concesionarias, el cheque certificado podría ser una alternativa adecuada para la compra de un automóvil debido al nivel de seguridad que ofrece.

- Cerrar un contrato o acuerdo legal importante.

Por ejemplo, para pago de honorarios, pago de liquidaciones o indemnizaciones, los cheques certificados ofrecen seguridad a ambas partes.

- Para matrículas escolares o colegiaturas.

Algunas instituciones educativas aceptan cheques certificados como forma de pago, especialmente cuando este se realiza desde el extranjero o por primera vez.

¿Sabes qué hacer en caso de cheque robado o extraviado? ¡Aquí te explicamos!

Consejos prácticos para usar cheques certificados de forma segura

Si bien es cierto que los cheques certificados son de los métodos de pago más seguros debido al proceso de verificación realizado por la institución financiera emisora, aun así, hay intentos de estafa mediante el uso de documentos falsificados.

Con esto en mente, es importante que tomes en cuenta algunos consejos para evitar ser víctima de un fraude con un cheque falso.

¿Cómo saber si un cheque tiene fondos y evitar estafas?

- Verifica con el banco emisor.

Llama directamente al banco emisor y proporciona el número de cheque, titular y monto y pide que confirmen su autenticidad y si los fondos están garantizados. Asegúrate de llamar al número oficial del banco y no al que aparece impreso en el cheque.

- Mantente alerta en caso de recibir un cheque por un monto mayor.

Una estafa común es entregar un cheque por un monto mayor para pedir la diferencia en efectivo. Asegúrate de confirmar con el banco la validez del cheque antes de proceder.

- Espera a que el cheque sea compensado antes de entregar cualquier bien.

La compensación de los cheques puede tardar de 3 a 10 días. Asegúrate de que los fondos fueron liquidados y no solamente retenidos.

- Evita aceptar cheques de personas desconocidas.

En la medida de lo posible, acepta cheques únicamente de personas de confianza. En caso de que no tengas otra manera de recibir un pago, asegúrate de tomar las medidas de seguridad antes mencionadas.

Maneja tu dinero con seguridad junto a Común

En esta ocasión te explicamos qué es un cheque certificado, el proceso de emisión, las diferencias con los cheques de caja y cómo usar esta forma de pago de forma segura.

Aunque es cierto que los cheques certificados son una buena alternativa para realizar pagos, una cuenta corriente en EE.UU. es una opción mucho más segura y práctica para manejar dinero.

¡Te presentamos a Común, tu aliado financiero en Estados Unidos!

Envía, recibe y cobra dinero dentro y fuera de Estados Unidos. Nuestra plataforma está diseñada para que puedas mover tu dinero de manera fácil, rápida, y segura. Necesitas una identificación oficial calificada de tu país de origen para comenzar a usarla.

Abre hoy tu cuenta en Común y descubre la plataforma financiera a tu medida.

Preguntas frecuentes (FAQ)

¿Dónde puedo obtener un cheque certificado en Estados Unidos?

Puedes solicitar cheques certificados en instituciones financieras como bancos, cooperativas de crédito y algunos bancos digitales.

¿Cuánto cuesta pedir un cheque certificado en el banco?

El costo depende del banco, pero aproximadamente oscila entre $10 y $15.

¿Qué otros tipos de cheques existen en EE. UU. además del certificado?

Otros tipos de cheques en Estados Unidos son: Giro postal; Cheque personal; Cheque de caja.

Educación Financiera

Cómo Manejar Cheques Perdidos o Robados: Pasos y Precauciones

8 min de lectura

¿Qué es un cheque y cómo cobrarlo?

Los cheques se utilizan como una forma de pago, permitiendo a individuos y empresas transferir fondos sin la necesidad de efectivo físico. Un cheque es una cantidad específica de dinero de la cuenta del escritor del cheque asignada a un receptor del cheque (el beneficiario). El cheque generalmente se escribe, se fecha y se firma, actuando como un instrumento que dirige a un banco a pagar a un receptor.

Antes de cobrar un cheque, asegúrate de que todos los detalles sean correctos y el cheque sea válido. Verifica el nombre del beneficiario, el monto escrito, la fecha y la firma del emisor. También firma tu nombre en la parte posterior del cheque en el área de endoso designada, ya que esto es necesario para que los bancos procesen los cheques. Lleva el cheque endosado a tu banco o utiliza un cajero automático o una aplicación de banca móvil si tu institución financiera ofrece servicios de depósito de cheques. Es posible que también te pidan proporcionar una identificación válida.

Si estás depositando, llena una boleta de depósito si es necesario, y los fondos se acreditarán a tu cuenta. Si estás cobrando, el banco te proporcionará el monto en efectivo después de deducir cualquier tarifa aplicable. Si depositaste el cheque, puede que tome unos días para que el cheque se aclare y los fondos estén disponibles en tu cuenta, dependiendo de las políticas de tu banco.

Encuentra más información sobre qué es un cheque y cómo cobrarlo aquí.

Darse cuenta de que un cheque está perdido: Mantén la calma y actúa rápido

Perder un cheque puede sentirse abrumador, especialmente si eres nuevo en la banca. El primer paso para manejar un cheque perdido o robado es mantener la calma. Entrar en pánico no ayudará, y pensar con claridad y rapidez es tu mejor aliado aquí. Tómate un momento para volver sobre tus pasos. A veces, el cheque puede estar simplemente extraviado en lugar de perdido. Verifica todos los lugares posibles donde podría estar. Si realmente ha desaparecido, es hora de actuar rápidamente para prevenir cualquier uso indebido potencial de tu cuenta bancaria o cuenta de ahorros.

Contactar a tu banco: La primera línea de defensa

Tu banco o cooperativa de crédito es tu mejor amigo en esta situación. Tan pronto como te des cuenta de que un cheque está perdido, contacta a tu banco inmediatamente y comienza a monitorear las cuentas bancarias en busca de signos de robo de identidad. La mayoría de las instituciones financieras tienen una línea de atención al cliente dedicada para tales emergencias. Prepárate para proporcionar información de la cuenta como el número de cheque, el monto y la fecha en que se emitió. Cuanto más rápido los notifiques, mejor podrán ayudarte a proteger tu cuenta de actividad fraudulenta y robo de identidad.

Solicitud de detención de pago en un cheque perdido o robado

Después de informar a tu banco, el siguiente paso crucial es solicitar una detención de pago en el cheque perdido. Esta acción impide que el cheque sea procesado si alguien intenta cobrarlo. Asegúrate de presentar una solicitud de detención de pago para el cheque perdido o robado. Puede que haya una tarifa por este servicio, pero es un pequeño precio a pagar por la seguridad que proporciona. Asegúrate de obtener una confirmación del banco de que la detención de pago se ha realizado con éxito en tu cuenta bancaria.

Presentar un informe policial: Cuándo involucrar a las autoridades por robo de identidad

Si sospechas que tu cheque fue robado, es importante presentar un informe policial en tu departamento de policía local. Este paso no solo ayuda en la investigación del robo, sino que también te proporciona un registro del incidente, lo cual puede ser útil para reclamaciones bancarias y propósitos de seguro. Al presentar el informe, proporciona todos los detalles relevantes, incluidas las sospechas que puedas tener sobre el robo de correo o fraude con cheques. Informar del incidente a la agencia gubernamental adecuada también puede ser beneficioso en casos de robo de identidad.

Prevenir problemas futuros: Mejores prácticas para la seguridad de los cheques

La prevención es siempre mejor que la cura. Para evitar perder cheques en el futuro, considera estas mejores prácticas:

Mantén los cheques en un lugar seguro: Guarda tu talonario de cheques en un lugar seguro pero de fácil acceso. Mantenerlo fuera de la vista de miradas indiscretas puede prevenir robos potenciales. Considera usar un cajón con llave o una caja fuerte para mayor seguridad.

Usa pagos electrónicos: Siempre que sea posible, opta por depósito directo o transferencias electrónicas, que son más seguras y convenientes. Los depósitos directos no solo simplifican tus pagos, sino que también reducen los riesgos asociados con los cheques físicos, como el robo de correo o el fraude con cheques. Muchas instituciones financieras ofrecen cuentas premium con opciones de depósito directo, asegurando que tus fondos se transfieran de manera segura y rápida. Además, puedes ganar un mayor rendimiento porcentual anual en tus saldos de ahorros y cheques basado en tu actividad de depósito directo y depósitos calificados. Para calificar para tasas de interés específicas, puedes usar el depósito directo, que incluye pagos de nómina, pensión o gobierno.

Monitorea regularmente tus cuentas: Revisa frecuentemente tus estados de cuenta bancarios y la actividad de tu cuenta en busca de transacciones no autorizadas o signos de intentos de lavado de cheques. Configura alertas con tu banco o cooperativa de crédito para que te notifiquen sobre cualquier actividad inusual. Esta vigilancia es crucial tanto para tus saldos de cheques como de ahorros, ayudándote a detectar actividad fraudulenta temprano y tomar medidas inmediatas.

Tritura los cheques antiguos: Desecha adecuadamente los cheques antiguos o no utilizados triturándolos para evitar cualquier uso indebido. Los cheques falsificados son un problema común, y triturarlos ayuda a mantener una pista de papel segura. Asegúrate de que cualquier documento que contenga tu número de cuenta o información de pago se destruya completamente antes de desecharlo.

Sé cauteloso con el correo: Evita enviar cheques a través del correo saliente, ya que esto puede exponerte al riesgo de robo de correo. En su lugar, deposítalos directamente en la oficina de correos para asegurarte de que se manejen de manera segura. Para mayor seguridad, considera usar correo certificado para pagos importantes para crear un registro rastreable de tu transacción. Alternativamente, usa transferencias P2P o transferencias electrónicas para enviar dinero a amigos, familiares o cualquier persona con una cuenta bancaria en EE.UU., destacando la velocidad, simplicidad y seguridad de estas transacciones.

Edúcate sobre el fraude con cheques: Familiarízate con los esquemas comunes de fraude con cheques, como el lavado de cheques y los cheques falsificados. Entender estas amenazas puede ayudarte a reconocer actividad sospechosa y proteger tus finanzas de manera más efectiva.

Protege tu información de cuenta: Mantén tu número de cuenta, número de móvil y otros detalles personales confidenciales. Compartir esta información descuidadamente puede convertirte en un objetivo para el fraude. Siempre verifica la identidad de cualquier persona que solicite tus detalles de cuenta.

Siguiendo estos pasos, puedes manejar y prevenir eficazmente los problemas de cheques perdidos o robados. Recuerda, actuar rápidamente y mantener a tu banco informado son claves para proteger tus finanzas y prevenir que alguien intente cometer fraude utilizando la información de tu cuenta. Adoptar estas mejores prácticas te ayudará a mantener un entorno financiero seguro y te dará tranquilidad.

Ahora que sabes cómo manejar cheques perdidos o robados, es hora de tomar control de tus finanzas con facilidad. En Comun.app, ofrecemos soluciones seguras y fáciles de usar para que puedas administrar tu dinero sin complicaciones. ¡Abre tu cuenta en minutos y comienza a disfrutar de los beneficios!

Educación Financiera

El Tipo de Cambio y el Margen de Divisas: Una Explicación Simplificada

8 min de lectura

Introducción: ¿Qué es el Mercado de Divisas?

El mercado de divisas (FX, por sus siglas en inglés) es la columna vertebral del comercio global, ya que permite el intercambio de una moneda por otra. Ya sea que estés viajando al extranjero, comprando productos internacionales o invirtiendo en el extranjero, el FX juega un papel crucial en nuestras vidas financieras. Este artículo tiene como objetivo desmitificar dos conceptos clave en FX: los tipos de cambio y el margen de divisas, explicándolos en términos sencillos para nuevos banqueros y cualquier persona que no esté familiarizada con estos temas. Comprender estos conceptos es crucial para los usuarios de Community Federal Savings Bank y otras instituciones financieras que ofrecen servicios bancarios.

¿Qué es el Tipo de Cambio?

El tipo de cambio es el valor de una moneda en términos de otra. Por ejemplo, si 1 Dólar Estadounidense (USD) vale 0.85 Euros (EUR), el tipo de cambio es 1 USD = 0.85 EUR. Los tipos de cambio fluctúan en función de la oferta y la demanda en el mercado de divisas. Varios factores influyen en estos tipos, incluidos:

- Oferta y Demanda: Si una moneda tiene una gran demanda, su valor aumenta. Por el contrario, si hay más oferta que demanda, el valor de la moneda disminuye.

- Bancos Centrales y Políticas Gubernamentales: Los bancos centrales, como la Reserva Federal en los EE. UU. o el Banco Central Europeo, pueden influir en los tipos de cambio a través de las tasas de interés y la política monetaria. Por ejemplo, tasas de interés más altas ofrecen mejores rendimientos en inversiones en esa moneda, aumentando la demanda y el valor.

¿Cómo nos Afectan los Tipos de Cambio?

Los tipos de cambio impactan varios aspectos de nuestras vidas:

- Viajes Internacionales: Cuando viajas al extranjero, la cantidad de moneda extranjera que obtienes por tu dinero depende del tipo de cambio. Para los clientes de Común, comprender los tipos de cambio⁴ ayuda a mantener su dinero seguro durante los viajes. Ejemplos de tipos de cambio que fluctúan incluyen: 1 USD = 0.85 EUR o 1 USD = 109.75 Yen Japonés (JPY).

- Costo de Productos Importados: Los productos cuyo precio está en monedas extranjeras se vuelven más caros o más baratos según el tipo de cambio.

- Negocios e Inversiones Internacionales: Las empresas que tratan con clientes y proveedores internacionales o invierten en el extranjero se ven afectadas por las fluctuaciones de los tipos de cambio, lo que influye en sus costos e ingresos.

¿Qué es el Margen de Divisas (FX Spread)?

El margen de divisas es la diferencia entre el precio de compra y el precio de venta de un par de monedas. El precio de compra es lo que los compradores están dispuestos a pagar, mientras que el precio de venta es lo que los vendedores están pidiendo. El margen es esencialmente el costo de operar en divisas.